בשנים האחרונות התעשייה הטכנולוגית העולמית נערכת לסדר עולמי חדש שמשפיע על העולם כולו לרבות תעשיית ההייטק הישראלית. מהם השינויים שעוברים על הכלכלה העולמית בשנת 2018 ומהן המגמות המרכזיות בתעשייה הישראלית בשנה החולפת?

שוקי הטכנולוגיה כיום הם גלובליים מאי פעם. הון, אנשים, שירותים ומוצרים חוצים גבולות בקצב מסחרר, וענקיות הטכנולוגיה משפיעות על חייהם של אזרחים לא פחות מהממשלות הלאומיות. תעשיית ההייטק הישראלית, הפועלת בתוך משק קטן ופתוח, היא גלובלית במיוחד: רוב לקוחותיה ומתחריה של התעשייה מפוזרים ברחבי העולם, המעורבות של חברות רב-לאומיות ומשקיעים זרים בה גבוהה, והיא מבצעת את מרבית פעילותה במטבע זר. מציאות זו מייצרת עבור התעשייה עתירת הידע יתרונות לגודל, אך גם הופכת אותה לרגישה במיוחד לשינויים בכלכלה העולמית.

השנים האחרונות התאפיינו במגמות כלכליות וטכנולוגיות עולמיות שפעלו לטובת תעשיית ההייטק בישראל: קצב הצמיחה העולמי בעלייה, שווקים טכנולוגיים חדשים נפתחים, והון בהיקפים אדירים ממשיך לתדלק חברות חדשניות בצמיחה מואצת. בהתאמה, נכון למועד פרסום הדוח, נראה כי ביצועיה של תעשיית ההייטק הישראלית בשנת 2018 היו מצוינים.1

אולם, התפתחויות דרמטיות בכלכלה העולמית בשנת 2018 – ובפרט התרחקותה של ארה”ב ממגמת הגלובליזציה והידוק הרגולציה במדינות המפותחות על פעילותן של חברות טכנולוגיה – טורפות את הקלפים. התעשייה הטכנולוגית העולמית נערכת לסדר עולמי חדש שטרם התייצב, ובהתאמה השפעתו העתידית על תעשיית ההייטק הישראלית עדיין איננה ברורה.

בפרק זה ננתח את התפתחויות המרכזיות בתעשיית ההייטק העולמית והמקומית בשנה החולפת. בחלק הראשון, נציג את השינויים בכלכלה העולמית בשנת 2018 שצפויים לשנות את כללי המשחק בהם פועלת תעשיית ההייטק הישראלית ונדון בהשפעתם. בהמשך, נסקור את המגמות המרכזיות בתעשייה הישראלית בשנה החולפת בהיבט הכלכלי מימוני, בהיבט הטכנולוגי ובהיבט ההון האנושי.

גבולות דיגיטליים בעולם גלובלי – כללי המשחק משתנים

בשני העשורים האחרונים, חדירתן המהירה של טכנולוגיות דיגיטליות יצרה בהדרגה עולם מקביל ללא גבולות. בעולם זה, תקשורת מהירה בין אנשים הנמצאים בכל קצווי תבל הפכה למובנת מאליה. צרכנים יכולים ליהנות ממוצרים ושירותים של חברות שאין להן כל נציגות פיזית במדינתם, וצוותי פיתוח ממדינות שונות יכולים לעבוד ביחד, בו זמנית, על מוצרים דיגיטליים חדשניים.

אולם לאחרונה, ממשלות העולם מבקשות להזכיר לתעשייה הטכנולוגית העולמית שהיא פועלת עדיין במסגרת מדינתית. בפרט, המדינות השונות החלו לנהל מאבק על חלוקת “עוגת המיסוי” של העולם הדיגיטלי – מול חברות הטכנולוגיה, וזו מול זו. מגמה זו מפירה את שיווי המשקל בתעשייה הטכנולוגית העולמית, ואף שהיא עשויה להוביל לשיווי משקל טוב יותר בעתיד, בינתיים היא מייצרת אי-ודאות רבה.

בשנת 2016 פרסם ארגון ה-OECD את כללי ה-BEPS, שביקשו להתמודד עם ניוד רווחים של חברות עתירות ידע למקלטי מס ברחבי העולם ועודדו רישום קניין רוחני במדינה בה הוא מפותח. בפרסום הכללים, ה-OECD חתר להרמוניזציה של משטרי המס באופן שיבטיח מיסוי של פעילות כלכלית ריאלית במקום בו נוצר הערך. ואכן במהלך שנת 2017 מדינות העולם ובהן ישראל החלו להיערך לאימוצם, ופעלו לעדכן את סביבת המיסוי שלהן כדי להיות אטרקטיביות עבור חברות טכנולוגיה.

אולם בשנת 2018 “רפורמת טראמפ” (Tax cuts and jobs act) טרפה את הקלפים מחדש. הרפורמה כוללת שינויים מרחיקי לכת במערכת המיסוי האמריקנית, שנועדו בין היתר למשוך פעילות כלכלית של חברות אמריקאיות רב-לאומיות – בהן חברות טכנולוגיה – בחזרה לארה”ב. בין הצעדים המשפיעים ביותר על חברות אלו נמנים הפחתה דרמטית בשיעור מס החברות, והטלת מיסי ה- BEAT וה-2GILTI. צעדים אלה צפויים להגדיל את חבות המס בארה”ב של חברות בינלאומיות המקיימות קשרי גומלין עם ארה”ב, כגון חברות הפעילות במדינה, חברות המוחזקות על ידי תושבים אמריקניים וחברות בעלות חברות קשורות אמריקאיות.

השפעתם של שינויים אלה על חברות הייטק ישראליות צפויה להיות משמעותית, משום שהן נוטות להיות גלובליות ולקיים זיקה חזקה לארה”ב. ממשלת ישראל מכירה בצורך לעדכן את סביבת המיסוי שלה כדי להישאר אטרקטיבית עבור חברות הזנק וחברות גדולות כאחד, והממשלה בוחנת כיצד להקל את נטל המס הצפוי להן כתוצאה מהרפורמה.

ובעוד חברות הטכנולוגיה בעולם כולו בוחנות היכן להתמקם כדי לזכות בתנאי המיסוי האופטימליים, ארגון ה-OECD יצר השנה רעידת אדמה נוספת, כאשר קבע שערך כלכלי מפעילות דיגיטלית נוצר לא רק היכן שממוקמות הפעילויות המרכזיות של החברה (כגון המו”פ), אלא גם במקום בו נוצר מידע דיגיטלי – כלומר היכן שנמצאים המשתמשים3 חברות טכנולוגיה ברחבי העולם צפויות להיות מושפעות מגישה זו: אלו הפועלות ממדינה אחת ומספקות שירותים דיגיטליים למשתמשים הממוקמים במדינה אחרת, ואלו האוספות מידע דיגיטלי באמצעות מוצר או שירות ומייצרות הכנסות בזכותו.4

ה-OECD טרם גיבש כללים ברורים ליישום הגישה הזו, אך הנציבות האירופית מיהרה לאמץ אותה והציעה להטיל מס ישיר על הכנסות הנובעות מפעילויות דיגיטליות בהן למשתמשים או ללקוחות תפקיד עיקרי ביצירת הערך (DST- Digital Service Tax), כפתרון זמני.5 הנפגעות העיקריות ממס כזה יהיו חברות רב-לאומיות גדולות – ובעיקר חברות אמריקאיות.

כיוון שהצעה זו, אם תתקבל, תחול על כל המדינות החברות באיחוד, המלחמה על עוגת המס של ענקיות הטכנולוגיה הופכת יותר ויותר ממאבק בין ענקיות הטכנולוגיה ובין מדינות אירופה – למאבק בין ארה”ב ובין מדינות אירופה. בינתיים אנגליה כבר הודיעה, ברוח הצעת האיחוד, כי תשית מס DST בגובה 2 אחוזים על הכנסות הנובעות מפעילות דיגיטלית של משתמשים בריטיים, והונגריה ואיטליה הודיעו אף הן על הטלת מיסים דומים.

בישראל, רשות המיסים אימצה אף היא את גישת ה-OECD למיסוי הכנסות המבוססות על משתמשים דיגיטליים מקומיים. חוזר הרשות בנושא “פעילות תאגידים זרים בישראל באמצעות האינטרנט”6 (שפורסם כבר ב-2016), מסביר את השינויים המתרחשים בסביבת הכלכלה הדיגיטלית, ומציין תרחישים בהם שירותים שמספקות חברות רב-לאומיות לגולשים ישראלים באמצעות האינטרנט יחויבו במס בישראל.

במקביל להתפתחויות אלו בעולם המיסוי, גם מלחמת הסחר שהחלה ב-2018 בין ארה”ב ובין סין היא ביטוי לריאקציה ממשלתית נגד הגלובליזציה הטכנולוגית, והיא מוסיפה לאי-הוודאות בתעשייה הטכנולוגית העולמית. במסגרת טענות אמריקניות כלפי התנהלותה של סין במסחר הבינלאומי, ובפרט בנושאי קניין רוחני וטכנולוגיה, הטילה ארה”ב במהלך השנה מכסים בהיקף כולל של 250 מיליארד דולר על מוצרים שונים שמקורם בסין ובהם מוצרים טכנולוגיים.7 סין, כמובן, השיבה בהטלת מכסים מצדה על מוצרים אמריקאים, ובמקביל השקעות סיניות בארה”ב צנחו במחצית הראשונה של 2018 בכ-90% לעומת המחצית המקבילה ב-2017, והגיעו להיקף הנמוך ביותר בשבע השניםהאחרונות.8

טלטלה זו ביחסים המסחריים בין שתי המעצמות הטכנולוגיות עשויה להשפיע על העולם הטכנולוגי כולו. אף שרבים חוששים ממנה, היא עשויה גם לייצר הזדמנויות עסקיות למדינות קטנות דוגמת ישראל, שהשפעתן על המערכת הגלובלית קטנה. ואכן, נוכח הקשרים ההדוקים שהתעשייה הישראלית מנהלת עם השוק האמריקאי ולאור החיבור המתחזק בין מערכות החדשנות הישראלית

והסינית, גם בישראל עוקבים בדריכות אחר ההתפתחויות בגזרה זו.

2017-2018 בהייטק הישראלי – התמתנות בשלבי ההזנק לצד התחזקות שלבי הצמיחה

ההתפתחויות המתוארות צפויות לתת את אותותיהן על התעשייה הטכנולוגית העולמית ועל תעשיית ההייטק הישראלית בעתיד הקרוב. אולם, נכון לסוף שנת 2018, נראה כי השחקנים במערכת החדשנות הישראלית שעשויים להיות מושפעים מהן – ובפרט חברות רב-לאומיות, חברות הזנק בהקמה וחברות צמיחה – עדיין יושבים על הגדר ומחשבים את צעדיהם. בינתיים ממשיך האקוסיסטם הישראלי לפרוח, ומגמת ההתבגרות וההתייצבות עליה דיווחנו בשנים האחרונות מתחזקת.

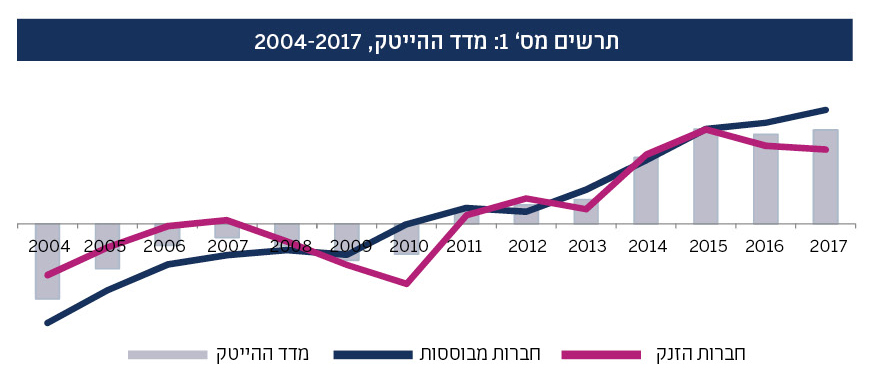

תמונה זו משתקפת במדד ההייטק לשנת 2017, ובנתוני הביניים לשנת 2018 שיוצגו בפרק זה. מדד ההייטק (ראה תרשים מס’ 1), מדד סינטטי שנוצר בחטיבת אסטרטגיה וכלכלה ברשות החדשנות, מורכב משני תתי-מדדים המשקפים את מצבן של שתי קבוצות מובחנות – קבוצת חברות ההזנק וקבוצת החברות הבוגרות.9 המדד מציג ביצועים מצוינים בשתי הקבוצות לשנת 2017, אם כי בקבוצת חברות ההזנק הם נמוכים יותר משנת השיא – 2015.

מקור: רשות החדשנות (ראו נספח)

בקבוצת החברות הבוגרות מגמת העלייה בשנת 2017 מיוחסת לאינדיקטורים המאקרו-כלכליים: ייצוא ההייטק, תוצר ההייטק ומספר המועסקים בהייטק. בפרט, סך ייצוא ההייטק צמח ב-8 אחוזים. יש לציין כי ענף התוכנה10 הוא המנוע המרכזי מאחורי הגידול בכל המדדים הללו.

ברקע לתחזית ביצועי תעשיית ההייטק בשנת 2018 מרחפים הזעזועים שעברה חברת טבע השנה. לפי נתוני ביניים, ייצוא התרופות ירד במחצית הראשונה של 2018 ב-21 אחוזים ביחס לתקופה המקבילה בשנת 2017. 13,12,11 לצד זאת, הייצוא בענפי התוכנה והמו”פ במחצית הראשונה של 2018 עלה ב-22 אחוזים ביחס לתקופה המקבילה בשנת 2017, וייצוא הרכיבים האלקטרוניים – ב-55 אחוזים. לפיכך, נראה ששנת 2018 צפויה להסתיים במגמה חיובית למרות המשבר בחברת טבע.14

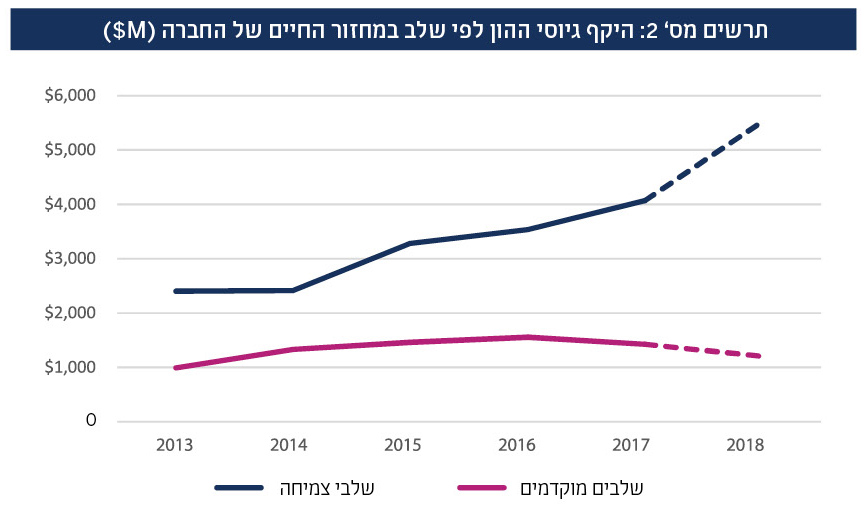

בקבוצת חברות ההזנק, הצמיחה העקבית בהיקף ההשקעות המשיכה גם בשנת 2018, כאשר סך גיוסי ההון עמד על כ-6.4 מיליארד דולר, לעומת כ-5.3 מיליארד דולר אשתקד.15 מרבית הגידול בגיוסי ההון בשנים האחרונות מיוחס לחברות בשלבי צמיחה (ראה תרשים מס’ 2). יתרה מכך, 75 אחוזים מכלל הגידול בהיקף גיוסי ההון בישראל בין השנים 2012 ו-2017 מקורו בסבבי גיוס של למעלה מ-20 מיליון דולר. נתונים אלו משקפים את מגמת ההתבגרות של האקוסיסטם הישראלי, עליה דיווחנו בשנים האחרונות.

מנגד, בשלבים הראשוניים (early stage) ניכרת היחלשות. לאחר מספר שנים בהן נפתחו למעלה מ-1,000 חברות הזנק חדשות בשנה, בשנת 2017 נפתחו כ-770 חברות הזנק, ומנתונים ראשוניים נראה כי מגמת הירידה נמשכה ב-2018. כמו כן, ישנה ירידה במספר האקזיטים ובהיקפם הכספי הכולל לעומת השיא של שנת 2015.

מקור: עיבוד רשות החדשנות לנתוני 16IVC

התמונה הכוללת המתקבלת אודות קבוצת חברות ההזנק משקפת מגמות מימוניות עולמיות שאינן פוסחות על ישראל. בתחילת העשור הנוכחי, כשכלכלות העולם החלו להתאושש מהמשבר הכלכלי של שנת 2008 ומשקיעים חיפשו תשואות גבוהות בסביבת ריבית נמוכה, החלה זרימה מואצת של הון להשקעה בחברות הזנק צעירות בכל העולם. באקלים זה יזמים רבים הצליחו לגייס כסף בקלות בתחילת דרכם. אך בשנים האחרונות החלה התמונה להשתנות. כיום, קרנות ההון סיכון בעולם מעדיפות להמר על מספר קטן יותר של חברות הזנק מבטיחות ו”לתדלק” אותן זמן רב יותר במימון נדיב, בתקווה לזכות בסופו של דבר באקזיט ענק, גם אם מאוחר. לראיה, מספר סבבי הגיוס הראשונים של חברות הזנק בארה”ב ירד בלמעלה מ-40 אחוזים בין השנים 2014 ו-172018, בעוד שהיקף ההון המושקע בחברות הזנק עולה בהתמדה – ובמיוחד בשלבי צמיחה. יתרה מכך, מספר סבבי הענק – סבבי גיוס שהיקפם למעלה מ-100 מיליון דולר – עלה באופן משמעותי בשנים האחרונות.18

בתוך אקלים זה פרחו בשנים האחרונות “חדי הקרן” – חברות הזנק ששוויין מוערך בלמעלה ממיליארד דולר. 15 חברות שהוקמו על ידי יזמים ישראלים משתייכות למועדון זה. ב-2017 רבים בעולם הטכנולוגי התבוננו בחשדנות בהשקעות הענק וב”חדי קרן”. נראה היה כי הערכות השווי מנופחות, וכי המשקיעים לא יצליחו להגיע לאקזיט רווחי. עם זאת, התפתחויות בשנת 2018 לא איששו חששות אלו. מספר האקזיטים שביצעו חדי קרן עלה – ובפרט הנפקות ראשוניות (IPO) שהשיאו תשואה יפה למשקיעים.19 נכון לשנת 2018, יש הסבורים כי העדפתן של קרנות הון סיכון להשקיע סכומי כסף גדולים יותר במספר קטן של חברות, ולאפשר להן לצמוח היא שיווי משקל חדש, ולא מגמה חולפת.

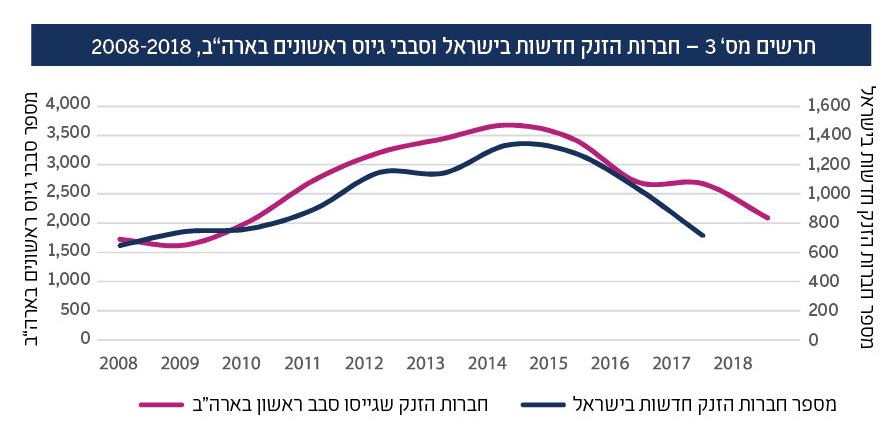

תעשיית ההייטק הישראלית מושפעת מאוד ממגמות עולמיות, ועל כן ישנו מתאם גבוה בין התהליכים הגלובליים המתוארים ובין התהליכים המתרחשים באקוסיסטם הישראלי. בתרשים מס’ 3 ניתן לראות כי שינויים בקצב פתיחת חברות הזנק בישראל מתואמים עם שינויים בזמינות ההון לשלבים ראשוניים בעולם. כלומר, הירידה בקצב פתיחת חברות הזנק חדשות בישראל משקפת את השינוי

העולמי המתואר בהעדפות המשקיעים.

מקור: עיבוד רשות החדשנות לנתוני IVC ו-Pitchbook

ואכן, גם בתעשיית ההייטק הישראלית החלו המשקיעים בשנים האחרונות להשקיע סכומים גדולים יותר – לאורך זמן רב יותר – במספר קטן של יותר חברות הזנק. בהתאמה, מספר עסקאות הגיוס בישראל יורד בהתמדה בשנים האחרונות, במיוחד בשלבים המוקדמים, בעוד שגודל הסבב החציוני עולה. כך לדוגמה, גובה הגיוס החציוני בסבב B היה כ-10 מיליון דולר ב-2015, ובמחצית הראשונה של 2018 – 20 מיליון דולר.20

המשמעות של מגמות אלו היא שמשקיעים בישראל ובעולם “בוחרים מנצחים” כבר בשלב מאוד מוקדם, וסביבת המימון לחברות הזנק בתחילת דרכן נעשית תחרותית מאוד. מנגד, חברות הזנק מבטיחות יכולות לגייס הון פרטי בהיקף אדיר ולצמוח במהירות, וללא עמידה בתנאים המחמירים שדורש ההון הציבורי.

המחסור בהון אנושי – שינוי נראה באופק

נוכח המגמות המימוניות המתוארות, חברות ישראליות רבות עולות בשנים האחרונות על מסלול צמיחה מהירה כשהן “מתודלקות” בהון רב. במצב זה הן נדרשות לגייס כוח אדם מיומן בקצב מואץ, והן מתחרות עליו מול שחקנים נוספים באקוסיסטם, ובפרט החברות הרב-לאומיות שממשיכות ומרחיבות את פעילותן בישראל.

ואכן, הביקוש האדיר למהנדסים ומפתחים מיומנים ממשיך להיות מורגש בתעשייה. לפי מחקר שערך ארגון Startup Nation Central בשיתוף רשות החדשנות וחברת צבירן, היו בשנת 2018 כ-15,000 משרות פנויות בתעשייה. כמו כן, שיעור העובדים המפוטרים בסקטור נמצא בירידה עקבית בשנים האחרונות, בעוד ששיעור העזיבות הרצוניות נמצא בעלייה – מגמה המעידה על

הביקוש הגבוה לכוח אדם.21

הממשלה בישראל מרכזת מאמצים להגדלת היצע ההון האנושי המיומן להייטק בכל התחומים, באמצעות הגדלת מספר הסטודנטים למקצועות ההייטק באוניברסיטאות, פיתוח ערוצי כניסה חוץ- אקדמיים מגוונים לתעשייה, פתיחת ערוצים לגיוס כוח אדם מיומן מחו”ל, וכן עידוד לימודי מתמטיקה ומדעים בבתי הספר. במסגרת המאמצים הללו מושם דגש מרכזי על שילוב נשים ואוכלוסיות הנמצאות בתת-ייצוג בהייטק (ובפרט ערבים וחרדים), מתוך הבנה כי קיים פוטנציאל משמעותי שאינו ממומש בקבוצות אלו.

תוצאותיה של הפעילות הממשלתית כבר נראות בשטח. בגזרה האקדמית, שיעור הסטודנטים להנדסה ולמדעי המחשב, מתוך סך הסטודנטים לתואר ראשון, עמד על 26 אחוזים בשנת הלימודים 2017-2018, והוא משקף עלייה משמעותית במספרם.22 בתוך קבוצה זו ניכרת עלייה משמעותית בשיעור הערבים, שעומד על כ-10 אחוזים.23 בגזרה החוץ-אקדמית התרחש השנה זינוק בפעילות בשוק הכשרות העילית להייטק (coding bootcamps), בין היתר עקב תחילת פעילותו של מסלול ״סיירות תכנות״ של רשות החדשנות.24 זאת ועוד, במסגרת הפעילות להגדלת העוגה על ידי משיכת “טאלנטים” מחו”ל, הממשלה יצרה “מסלול ירוק” למומחים זרים בהייטק, המאפשר קבלת ויזה במהירות, ונמשכים המאמצים לסייע לתושבים חוזרים להשתלב מחדש באקוסיסטם הישראלי. במקביל, משרד החינוך דיווח השנה כי מספר התלמידים בחמש יחידות מתמטיקה הוכפל תוך חמש שנים – שינוי אשר יחל לתת אותותיו על תעשיית ההייטק בעוד מספר שנים.

תחום בו הביקוש להון אנושי מיומן עולה באופן מיוחד לאחרונה הוא מדע הנתונים. הצמיחה המהירה בתחום הבינה המלאכותית (AI) בתעשיית ההייטק, כמו גם דיגיטציה מואצת בענפים אחרים דוגמת בריאות, מייצרות צורך הולך וגובר באנשי מקצוע בתחום זה. הביקוש העולמי למדעני נתונים עלה ב-650 אחוזים בין 2012 ל-252017, והשכר בו גבוה במיוחד: בישראל, השכר החודשי הממוצע למדען נתונים בעל חמש שנות ניסיון נע בין 27-32 אלף ₪, והוא גבוה יותר מבתפקידי פיתוח רבים ברמת ניסיון דומה.26

מדעני הנתונים נדרשים לשילוב תכונות יוצא דופן: מצד אחד הם נדרשים ליכולות סטטיסטיות מתקדמות, יכולות תכנות והיכרות עם תחום למידת המכונה, ומצד שני עליהם לתקשר ביעילות ובבהירות את המסקנות העולות מיער הנתונים, לתת מענה לשאלות עסקיות ולקחת חלק פעיל בעיצוב המענה הטכנולוגי. הביקוש לתמהיל תכונות ייחודי זה, יחד עם הדרישה הרווחת כי מדען הנתונים יהיה בעל תואר שני או שלישי (40 אחוזים מהמשרות דורשות רף השכלה שכזה), מהווים חסם כניסה גבוה לכניסת כוח אדם מיומן לתחום ומייצרים קושי להגדלת ההיצע במהירות הנדרשת. יש מי שסבור שככל שתחום זה יבשיל, ובפרט ככל שרמת האוטומציה בעיבוד הנתונים תעלה, דרישות הסף לעבודה בו יירדו.

כיוון שמדובר בתחום עיסוק צעיר יחסית, עד כה לא היו קיימים מסלולי הכשרה ייעודיים למדעני נתונים, והמשרות אוישו על ידי בעלי השכלה אקדמית במדעי המחשב, מתמטיקה, סטטיסטיקה וכלכלה. אך מערכת ההשכלה הגבוהה בישראל זיהתה את הצורך בהכשרות ייעודיות והיא מגיבה במהירות יחסית: מספר אוניברסיטאות, ובהן הטכניון, בן-גוריון, העברית, בר-אילן וחיפה פותחות כעת מסלולים ללימוד מדעי הנתונים בעידוד ות”ת. במקביל, נפתחים קורסי הסבה אינטנסיביים במתכונת bootcamps להסבת מדענים ממדעים מדויקים שונים לתחום מדע הנתונים. גם רשות החדשנות מזהה את המחסור במדעני נתונים, ובמסגרת תכנית “סיירות תכנות” שהחלה לפעול בשנת 2018, שלוש מתוך שבע מסגרות נתמכות מעניקות הכשרות בתחומי מדע הנתונים או למידת מכונה.

עולמות טכנולוגיים חדשים צומחים

הביקוש הגובר למדעני נתונים משקף שינויי עומק המתרחשים בעולם הטכנולוגי. מחד, טכנולוגיות מידע ותקשורת “קלאסיות” מתחילות להגיע לרוויה, ומנגד, טכנולוגיות פורצות דרך כבינה מלאכותית ובלוקצ’יין מתחילות להבשיל ולצמוח במהירות, והן צפויות להעמיק את אחיזתן בשנים הקרובות. במקביל, דיגיטציה מואצת בכל תחומי הפעילות האנושית סוללת את הדרך לעלייתם של ענפי הייטק חדשים כגון בריאות דיגיטלית תחבורה חכמה, חקלאות מדייקת ו-4.0 Industry.

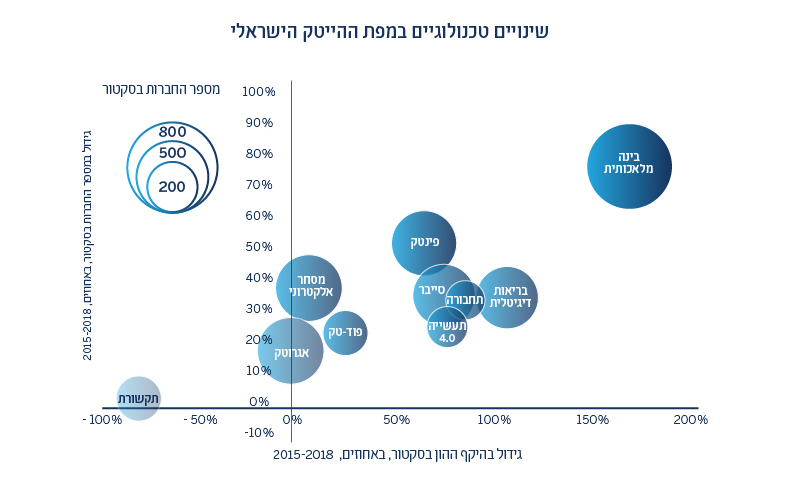

מגמות אלו משתקפות בתמונת מימון החדשנות העולמית. לפי סקירה שערך ארגון Startup Genome, ענפי המדיה הדיגיטלית, טכנולוגיות פרסום (adtech) וגיימינג מציגים ירידה בהשקעות בשלבים מוקדמים ובהיקף האקזיטים. לעומתם, בינה מלאכותית, בלוקצ’יין, רובוטיקה ו-industry 4.0 צומחים במהירות.27 גם בישראל ניתן להבחין במגמות דומות. בתרשים מס’ 4 ניתן לראות כי

ענפי בינה מלאכותית, תחבורה ובריאות דיגיטלית, מובילים בשיעור הצמיחה שלהם במספר החברות ובהיקף ההון המושקע בהם בין השנים 2015 ו-282018, יחד עם ענפי הפינטק והסייבר הוותיקים יותר שממשיכים לצמוח במהירות. מנגד, בענף התקשורת ניכרת דעיכה משמעותית.

הנתונים בתרשים משקפים, יותר מכל, את עלייתה המהירה של הבינה המלאכותית כטכנולוגיית המידע פורצת הדרך של דורנו – מגמה שנדון בה בהרחבה בהמשך דוח זה.29 כמו כן, הם משקפים את הפוטנציאל האדיר עבור התעשייה הישראלית ביישומים חדשניים לטכנולוגיות מידע מתקדמות. תחום התחבורה, לדוגמה, משלב בין ראייה ממוחשבת, ביג דאטה, חישה ותקשורת. תעשיית ההייטק הישראלית הצטיינה לאורך השנים בהובלה טכנולוגית יישומית, ועל כן יכולתה להצמיח חברות חדשניות בולטות בתחום התחבורה כגון מובילאי ואינוויז (Innoviz) אינה מפתיעה. גם תחום הבריאות הדיגיטלית מבוסס על מגוון יישומים טכנולוגיים מתקדמים, והתכנית הלאומית לבריאות דיגיטלית שהושקה השנה צפויה לתת לו דחיפה נוספת, באמצעות מגוון כלים מימוניים, תשתיתיים ורגולטוריים.30

מקור: עיבוד רשות החדשנות לנתוני Startup Nation Central

בלוקצ’יין – מה צופן העתיד?

לטכנולוגיית הרישום המבוזר בלוקצ’יין (Blockchain) שימושים פוטנציאליים רבים – חלקם עוד רחוקים מהבשלה מסחרית ואחרים כבר הולידו שווקים פעילים. לאחרונים משתייך תחום המטבעות (או אסימונים (tokens)) הקריפטוגרפיים, הנחלקים למספר סוגים: אסימונים המשמשים כאמצעי תשלום, אסימונים הוניים ואסימוני מוצרים ושירותים. התחום כיום מאופיין בתנודתיות רבה, אולם רבים מצפים שלאחר שהטכנולוגיה תבשיל וה”הייפ” ידעך, השימוש במטבעות קריפטוגרפיים יהפוך לעובדה מוגמרת.

בשנת 2017 נראה היה שתחום זה מייצר מודל מימוני חדש לחברות הזנק שאינו תלוי במשקיעים המסורתיים – גיוס מימון מבוזר באמצעות הנפקת מטבעות קריפטוגרפיים (ICO – Initial Coin Offering). היו שטענו ששיטת מימון זו תחליף את קרנות ההון סיכון כמקור מימון לחברות בתחום הבלוקצ’יין. אולם שנת 2018 הסתיימה במגמה מעורבת. צניחת ערכם של המטבעות הקריפטוגרפיים השונים במהלך השנה, וכשלונן המהיר של חברות הזנק רבות שגייסו עשרות ומאות מיליוני דולרים ב-ICO ב-2017, יצרו מוניטין מפוקפק לתחום, והנהירה הציבורית הגדולה אליו נבלמה. במקביל, מודל ההשקעה המבוזרת החל להתבסס יותר ויותר על קרנות הון סיכון ומשקיעים “מקצועיים” אחרים (accredited investors) – ופחות על הציבור הרחב.32,31

בינתיים, רגולטורים בכל העולם מתחבטים באשר למעמדם המשפטי של המטבעות והאסדרה הנדרשת עבורם, בין היתר בהיבטים של מיסוי, איסור הלבנת הון והגנה על משקיעים. בהירות רגולטורית תאפשר לתחום למצות את הפוטנציאל הכלכלי שלו ותרחיק את הספקולנטים שמעיבים על המוניטין שלו היום. בישראל, רשות המיסים הבהירה במהלך שנת 2018 את עמדתה ביחס למיסוי מטבעות קריפטוגרפיים, ורשות ניירות ערך הקימה ועדה לבחינת האסדרה של הנפקת מטבעות קריפטוגרפיים (ICO).

חדשנות תאגידית בעולם של Disruption

השינויים הטכנולוגיים המתוארים – עלייתה של הבינה המלאכותית והדיגיטציה המואצת המתרחשת בכל ענפי הכלכלה, הרפואה, החקלאות, האנרגיה, התחבורה ועוד – מטשטשים את ההבחנה בין הייטק ולואוטק. במציאות כזו, תאגידים בכל התחומים חייבים להיערך לשינויים טכנולוגיים ועסקיים מהירים. חברות שיקפאו על השמרים יגלו במהרה שחברות הזנק חדשניות וזריזות הפכו למתחרות משמעותיות שלהן.

ואכן, תאגידים גדולים בכל העולם מבינים שעליהם לפעול במהירות כדי להצטרף למעגל החדשנות. תופעה זו משתקפת במספר דרכים. ראשית, תאגידים רבים משקיעים בחדשנות טכנולוגית בתוך החברה עצמה – כפי שעושות חברות גדולות עתירות ידע, ויותר ויותר חברות גם בתעשיות מסורתיות. שנית, תאגידים מכל הענפים רוכשים חברות טכנולוגיה, מגמה עליה דיווחנו בהרחבה בדוח החדשנות לשנת 2017. שלישית, תאגידים מכל הענפים מצטרפים למגמת החדשנות הפתוחה ומשתפים פעולה עם חברות הזנק במודלים שונים.

במסגרת מגמות אלו, קרנות הון סיכון תאגידיות הפכו בשנים האחרונות לשחקן משמעותי יותר – הן בארץ והן בעולם. בין השנים 2013 ו-2017, היקף השקעות ההון הסיכון התאגידיות שילש עצמו, וכיום הן תופסות כ-20 אחוזים מכלל השקעות ההון סיכון בעולם.33 בתוך ההשקעות התאגידיות, בולט במיוחד הביקוש לטכנולוגיות בריאות, בינה מלאכותית ורכב – אותן טכנולוגיות שהראינו כי נמצאות במוקד פעילות ההזנק בישראל ובעולם.

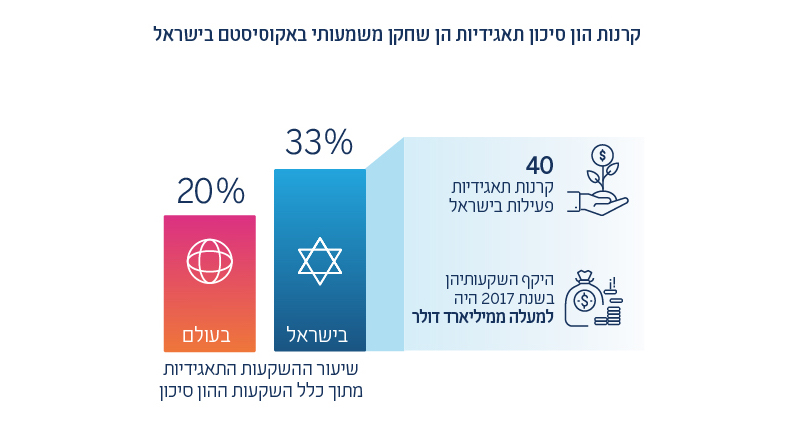

בישראל נוכחותן של קרנות הון סיכון תאגידיות בולטת במיוחד. כיום פועלות בישראל כ-40 קרנות מסוג זה,34 בהן ארבע מתוך חמש הקרנות הפעילות ביותר בעולם, ובשנת 2017 עמד היקף השקעותיהן בישראל על למעלה ממיליארד דולר. משקלם של התאגידים בכלל השקעות ההון סיכון בישראל עומד על כשליש35 – לעומת כ-20 אחוזים בעולם. ייתכן שעובדה זו נעוצה בנוכחות המסיבית של מרכזי מו”פ של חברות רב-לאומיות בישראל.

שיתופי פעולה עם חברות הזנק חיוניים להטמעת חדשנות בתאגידים גדולים, אך הם כשלעצמם אינם ערובה להצלחה. אתגר מרכזי העומד בפני תאגידים גדולים הוא כיצד לאפשר לרעיונות חדשניים – פנימיים או חיצוניים – להשתלב בפעילותם ולהגיע לשווקים בתוך תרבות ארגונית ממוסדת ועתירת פרוצדורות. מומחה החדשנות העולמי ואבי תורת Lean Startup, סטיב בלנק, שיתף אותנו בתובנותיו לגבי הדרכים הנכונות לתאגידים גדולים להשקיע בחדשנות במאה ה-21 בריאיון מיוחד לדוח זה.

הערות שוליים:

1 במועד יציאת הדוח טרם התקבלו נתונים סופיים לשנת 2018. על כן, הנתונים המובאים בפרק מתארים את המגמות לשלושת הרבעונים הראשונים של השנה. בחלק מן התרשימים מופיעה הערכה לנתון שנת 2018 כולה, המבוססת על נתוני שלושת הרבעונים הראשונים של השנה ועל שנים קודמות

2 ה-BEAT) Base Erosn Anti-abuse Tax) הינו מס אשר חל בעיקר על תשלומים בינחברתיים מסוימים המשולמים לצדדים קשורים מחוץ לארה”ב אשר נדרשים כהוצאה וניתנים לניכוי בארה”ב וכן על תשלומים נוספים אשר אינם נכללים בעלות המכר בספרי החברה האמריקאית. ה-GILTI) Global intangible low taxed Income) הינו מס בהיקף של 10 אחוזים בגין רווחים עודפים של חברות בנות זרות בשליטת תושבי ארה”ב, כאשר חברות יכולות לקבל בגינו זיכוי של עד 80% מתשלום מס זר.

3 OECD. (2018). Tax Challenges Arising from Digitalization

4 שם

5 סוגי ההכנסות אשר יהיו חייבות במס ה-DST לפי הנציבות הן הכנסות מפרסום מקוון, הכנסות שנוצרו מפעילות תיווך דיגיטלית והכנסות ממכירת מידע דיגיטלי של משתמשים. מס זה יוחל על חברות בעלות מחזור שנתי העולה על 750 מיליון אירו, ומחזור שנתי בתוך האיחוד האירופי העולה על 50 מיליון אירו(מקור: European Parliamentary Research Service, 2018)

6 רשות המיסים. (2016). חוזר מס’ 4/2016 בנושא: פעילות תאגידים זרים באמצעות האינטרנט

7 BBC. (2018, September 18). US-China trade row: What has happened so far

8 Hanemann, T. (2018, June 19). Arrested Development: Chinese FDI in the US in 1H 2018. Rhodium Group

9 למתודולוגיה המלאה של מדד ההייטק לשנת 2018 לחצו כאן

10 ענף 62 בסיווג הענפי השלם של למ”ס, 2011 – תכנות וייעוץ בתחום המחשבים ושירותים אחרים, הכולל פעילות של חברות הזנק, חברות בוגרות ומרכזי מו”פ של חברות רב-לאומיות בתחום התוכנה

11 נתוני למ”ס, ייצוא תעשייתי לפי עוצמה טכנולוגית, ספטמבר 2018

12 מכון הייצוא. (2018). התפתחויות ומגמות בייצוא הישראלי, דוח סיכום למחצית הראשונה של 2018

13 יש לציין כי הייצוא התעשייתי בהייטק מאופיין בריכוזיות רבה – כאשר מהלכיהן של טבע, אינטל וחברות נוספות גוררים שינויים חדים בהיקפו

14 אינדיקציה לכך ניכרת גם במדדי הייצור התעשייתי של הלמ”ס (נתוני מגמה לפי עוצמה טכנולוגית)

15 נתוני IVC ו-ZAG-S&W

16 מבוסס על נתונים סופיים בשנים 2013-2017, ובשנת 2018 – תחזית המבוססת על נתונים סופיים ל-Q1-Q3, ועל נתוני Q4 בשנים 2016-2017

17 Pitchbook. (2018, October 8). The 3Q 2018 PitchBook-NVCA Venture Monitor , ותחזית לגבי Q4 2018

18 שם

19 Glasner, J. (2018). Global unicorn exits hit multi-year high in 2018. ככלל, השנה האחרונה התאפיינה בגאות מחודשת בבורסות לאחר שנתיים איטיות יחסית – מגמה שהובילו הנפקות של חברות שכבר הפגינו צמיחה משמעותית וחצו את השלבים המוקדמים.

20 Startup Nation Central. (2018). Israeli High-Tech H1 2018 Report

21 Startup Nation Central. (2018). Human Capital Report 2018

22 המועצה להשכלה גבוהה. (2018). לקט נתונים לקראת פתיחת שנה”ל האקדמית תשע”ט

23 הרפז, י. וקריל, ז. (2017). המקפצה להייטק

24 ראה פרק ראשון – רשות החדשנות – עשייה בתנופה

25 LinkedIn. (2017, December 7). LinkedIn’s Emerging Jobs Report

27 Startup Genome. (2018). Global Startup Ecosystem Report 2018

28 הנתונים לשנת 2018 מתייחסים לשלושת הרבעונים הראשונים

29 ראה פרק “מירוץ העוצמה הטכנולוגית”

30 ראה פרק “מאומת הסטארטאפ למשק טכנולוגי וחכם”

31 PWC & Crypto Valley. (June 2018). Initial Coin Offerings – A Strategic Perspective

32 Orcutt, M. (2018, July 3rd). Despite shadiness and crackdowns, the ICO boom is bigger than ever

33 CB Insights. (2018). The 2017 Global CVC Report

34 Startup Nation Central Finder

35 IVC Research Center. (October 2018). Israel Tech Funding Report, Q3 2018