בעשור האחרון נהנה ההיי-טק הישראלי מצמיחה פנומנלית בגיוסי הון של סטארט-אפים. בהסתכלות של כעשור, ההשקעות בסטארט-אפים ישראלים צמחו מ-2013 ועד 2022 פי יותר מחמישה, ובסך הכול גויסו במהלך שנים אלה כ-95 מיליארד דולר. גיוסים אלו איפשרו לסטארט-אפים להישאר עצמאיים לאורך זמן ולא למהר לאקזיטים, לבסס עסקים ברי קיימא ולהעסיק עובדים רבים בתפקידים שאינם בליבה הטכנולוגית בלבד, באופן שאיפשר לחברות את הצמיחה. בנוסף, הסטארט-אפים הפכו לעוגן משמעותי בכלכלה כשרכשו שירותים מעסקים סביבם: מסעדות לארוחות צהריים לעובדים, שכירת שטחי נדל״ן ונותני שירותים כמו עורכי דין, רואי חשבון ואחרים.

לפי הערכה של ארגון 23Tech Aviv, נכון למאי 2023, פועלים בישראל 98 יוניקורנים – כלומר חברות טכנולוגיה פרטיות, שקיבלו בסבב גיוס ההון האחרון שלהן הערכת שווי של מיליארד דולר לפחות. לפי Tech Aviv, חברות אלו גייסו לבדן במצטבר מעל ל-44 מיליארד דולר – סכום שלפחות חלק ממנו עדיין נמצא בקופות החברות ומאפשר להן להמשיך להתפתח ולהעסיק עובדים.

סיפור עלייתם של היוניקורנים הישראלים הוא חלק משמעותי מהסיפור של ההיי-טק הישראלי בעשור האחרון. עד לתקופה זו, חברות ישראליות לרוב היו מוטות לפיתוח טכנולוגיה ונמכרו בשלב מוקדם יחסית לפני שהשקיעו משאבים גדולים בשיווק, במכירות ובהתרחבות. כתוצאה מאותן רכישות נפתחו בישראל בקצב גבוה מאות מרכזי פיתוח של חברות רב-לאומיות, בעיקר בין השנים 2018-2005.

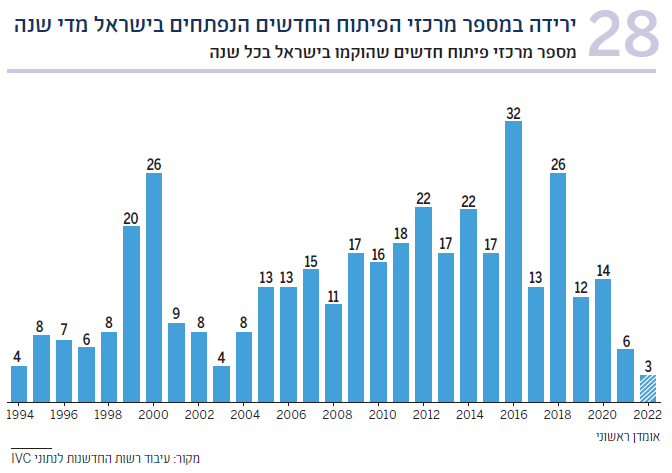

עם התבססות היוניקורנים כחברות שלמות הואט קצב הקמת מרכזי הפיתוח החדשים משנת 2019 וירד לקצב דומה לזה שאפיין אותו בתחילת שנות האלפיים. כאמור, לאורך השנים רוב מרכזי הפיתוח בישראל הוקמו כתוצאה מעסקת מיזוג ורכישה והפיכת הסטארט-אפ למרכז פיתוח של הרוכשת. בשנים 2015-2010 נפתחו בממוצע 14 מרכזי פיתוח חדשים בשנה. בשיא תקופת הרכישות, בשנים 2018-2016 הקצב עלה ל-24 מרכזי פיתוח חדשים בממוצע בשנה, ואילו בשנים 2022-2019, הקצב ירד לשפל ונפתחו בממוצע שמונה מרכזי פיתוח חדשים בשנה. בתקופה האחרונה, על רקע המשבר הכלכלי העולמי, החלה תופעה של סגירת מרכזי פיתוח שפעלו בישראל, בין היתר נסגרו הפעילויות של Dropbox ,EA וחברות נוספות. לאור חשיבותם של מרכזי הפיתוח של החברות הרב-לאומיות ליציבות ענף ההיי-טק, חשוב לעקוב אחרי התפתחות מגמה זו.

יחד עם הירידה בקצב פתיחת מרכזי הפיתוח בשנים האחרונות, מספר ההנפקות הראשונות לציבור (IPOs) בתקופה זו עלה דרמטית: בשנים 2022-2019 הנפיקו 117 חברות טכנולוגיה ישראליות – בממוצע 29 בשנה, כך לפי נתוני IVC. כמו כן, בתקופה זו היו 595 עסקאות מיזוגים ורכישות – בממוצע 149 בשנה. חלק מהרכישות בעשור האחרון בוצעו על ידי רוכשות ישראליות – התפתחות שמעידה על התבגרות התעשייה המקומית הצומחת גם באופן לא אורגני.

העלייה במספר סבבי הגיוס הגדולים של חברות הטכנולוגיה הבוגרות דחפה כלפי מעלה את סך גיוסי ההון של סטארט-אפים בישראל בשנים האחרונות, בהן חלה האצה בקצב גיוסי ההון של סטארט-אפים. אולם, בתקופה האחרונה הקצב האט ומסתמן שחברות הצמיחה והיוניקורנים הם הנפגעים העיקריים מההאטה בקצב השקעות בתקופה זו.

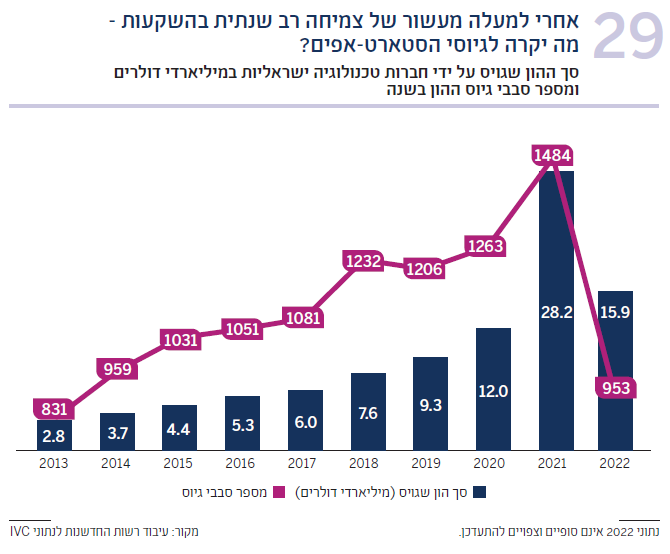

בשנת 2022 סטארט-אפים ישראליים גייסו 15.9 מיליארד דולר ב-953 סבבי גיוס. מדובר בירידה של קרוב ל-45% בסך ההשקעות בהשוואה ל-2021. עם זאת, שנת 2021 הייתה שנה חריגה בסך ההשקעות של סטארט-אפים שגויסו במהלכה: 28 מיליארד דולר – יותר מפי שניים מהשנה שקדמה לה. בניכוי הקפיצה בהשקעות ב-2021, למעשה שנת 2022 המשיכה את קו המגמה בצמיחה בהשקעות שאפיין את השנים הקודמות.

לאור ההאטה הכלכלית הגלובלית, המתבטאת בין היתר בגל העלאות ריבית ובהאטה עולמית בקצב גיוסי ההון, ובהינתן המשך אי הוודאות הפוליטית בישראל, נראה כי בשנה הנוכחית צפוי המשך ירידה בהשקעות ביחס למגמת הצמיחה של השנים האחרונות.

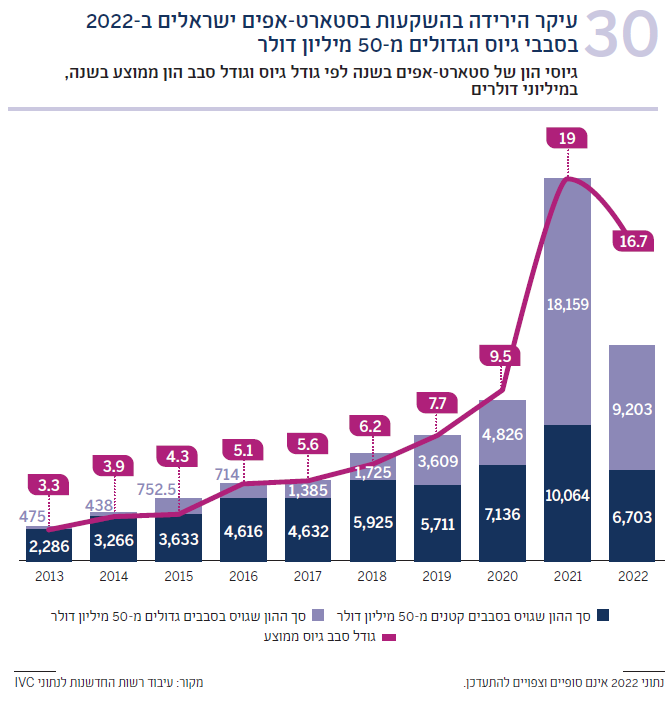

התבגרות התעשייה והתבססות החברות השלמות בעשור האחרון בישראל באה לידי ביטוי במדד חשוב שצמח משמעותית במהלך התקופה: גודל סבב גיוס ההון הממוצע. ב-2013, מדד זה עמד בישראל על 3.3 מיליון דולר. ב-2022 המספר צמח פי חמישה והגיע ל-16.7 מיליון דולר. משנת 2013 ועד 2018 גודל סבב גיוס ההון הממוצע צמח פי שניים, וכעבור שלוש שנים – כמעט שילש את גודלו.

התרומה העיקרית לצמיחה המשמעותית בסך גיוסי ההון הגיעה מסבבי גיוס גדולים במיוחד – של 50 מיליון דולר ואף 100 מיליון דולר ומעלה. עד השנים האחרונות, חברות טכנולוגיה גייסו סכומי כסף כאלה בשוק ההון. לשם השוואה, רק בשנת 2013, לפני עשור, חברת Wix הישראלית גייסה 127 מיליון דולר במסגרת ההנפקה הראשונה של מניותיה לציבור (IPO) לפי שווי שוק של כ-765 מיליון דולר. נכון לאותה תקופה הייתה זו הנפקה מהגדולות בתולדות ההיי-טק הישראלי. כלומר בתוך עשור, השתנו סדרי הגודל המקובלים להשקעות בסטארט-אפים בשוק הפרטי.

בשנת 2013 רק 0.6% מסבבי גיוס ההון של סטארט-אפים היו בגודל של 50 מיליון דולר ומעלה – חמישה סבבים מתוך כלל סבבי גיוסי ההון באותה שנה. בשנת 2022 חלקם היחסי צמח פי 14.5 לקרוב ל-9% מסבבי גיוס ההון. בסבבים אלו גויס 58% מסך ההון – כלומר גויס בהם פי 6.7 מחלקם היחסי במספר הגיוסים. בשנת 2013 רק 17% מההון גויס בסבבים הגדולים מ-50 מיליון דולר. ואילו, מאז שנת 2019, 55% מההון שגייסו סטארט-אפים ישראלים היה במסגרת סבבי גיוס הגדולים מ-50 מיליון דולר.

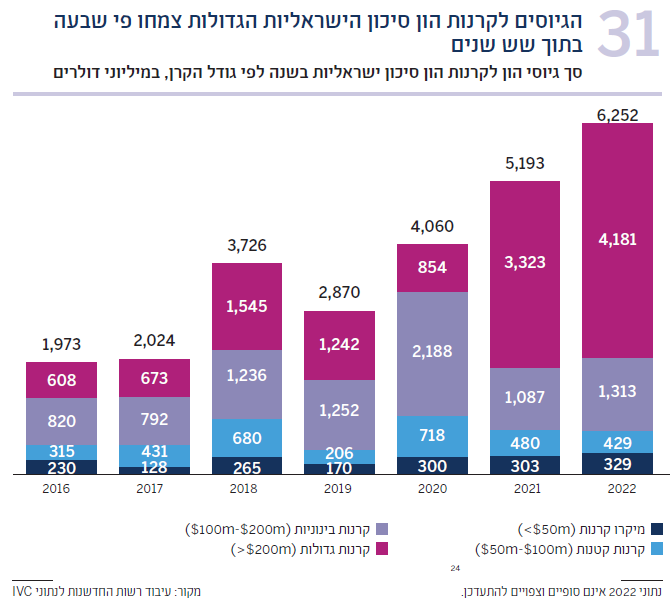

העלייה והשגשוג בסטארט-אפים הישראלים התבטאו גם בעלייה בגיוסי ההון של קרנות ההון סיכון הישראליות, ובייחוד בכספים המיועדים לקרנות גדולות יחסית – שלרוב יכולות לכתוב צ’קים גדולים יותר ולהשקיע בחברות בשלבים מתקדמים. בין השנים 2022-2016 גייסו קרנות הון סיכון ישראליות במצטבר 24 מיליארד דולר. סך הגיוסים בשנת 2022 צמח פי שלושה בהשוואה לרמה שהיה בה ב-2016, והגיע ל-6.2 מיליארד דולר. כפי שכבר ציינו, רוב ההשקעות בסטארט-אפים ישראלים מגיעות מגופי השקעה זרים – כך שההון שגויס על ידי קרנות השקעה ישראליות מייצג רק חלק מהפוטנציאל להשקעה שעומד בפני סטארט-אפים ישראלים בעתיד הנראה לעין.

הסכום שגייסו קרנות הון סיכון ישראליות המנהלות מעל ל-200 מיליון דולר גדל פי שבעה במהלך התקופה – מ-608 מיליון דולר ב-2016 ל-4.2 מיליארד דולר ב-2022. סך הכול גויסו לקרנות, שמנהלות מעל ל-200 מיליון דולר, כ-12.5 מיליארד דולר במהלך כל התקופה – כמחצית מכלל הסכום שגויס. באופן יחסי הקרנות הגדולות הן קטגוריית הקרנות שצמחה בקצב הגבוה ביותר מבין כל גדלי הקרנות שגויסו בישראל בתקופה שנבדקה.