חברות הזנק בתחום האקלים-טק על פי אתגר אקלימי

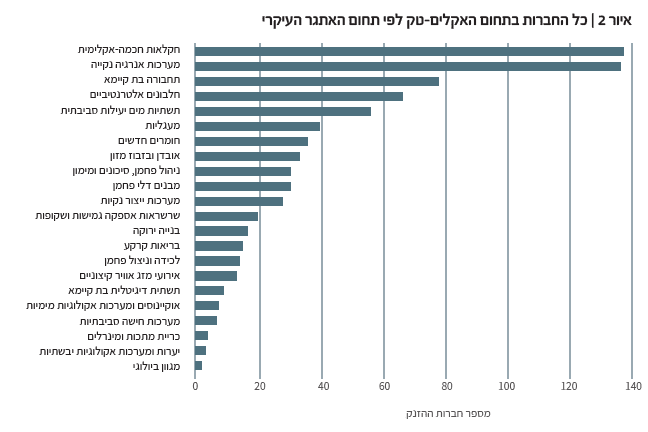

במסגרת המיפוי המעודכן של חברות ההזנק הישראליות זוהו 784 חברות, המציעות פתרונות לאתגרים אקלימיים – נתון זה מייצג גידול של 90 חברות הזנק בהשוואה ל-694 חברות בתחום האקלים-טק שזוהו בשנת 2022. אקלים-טק בישראל – תמונת מצב 2022 איור 2 מציג את התפלגות החברות על פי האתגר האקלימי העיקרי שעמו הן מתמודדות. חמשת האתגרים המובילים שזכו להתמקדות של החברות הרבות ביותר, זהים לאלה שסומנו בדוח של שנת 2022: חקלאות חכמה-אקלימית, מערכות אנרגיה נקייה, תחבורה בת קיימא, חלבונים אלטרנטיביים ותשתיות מים יעילות-סביבתית – עם סך של 137, 136, 78, 66 ו-56 חברות הזנק, בהתאמה.

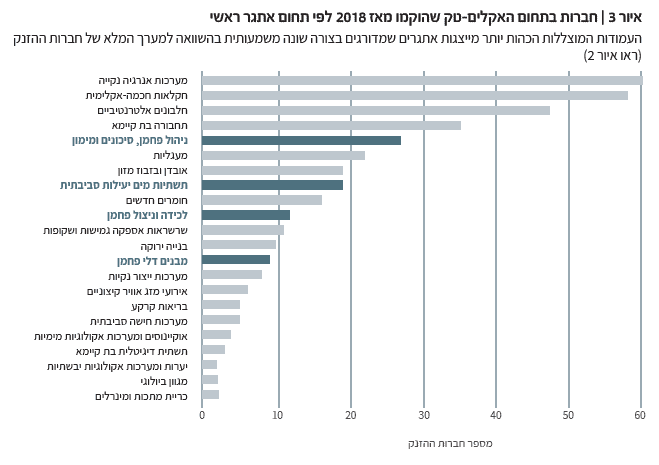

כאשר ערכנו תרגיל מיפוי דומה, שהתמקד אך ורק בחברות שהוקמו מאז שנת 2018 (382 חברות, המהוות 49% מכלל חברות ההזנק), זיהינו מספר שינויים במיצוב של אתגרי האקלים השונים (איור 3).

ניהול פחמן, סיכונים ומימון, וכן לכידה וניצול פחמן מדורגים במקומות גבוהים יותר באופן משמעותי ומשקפים את הגידול שחל במספר החברות אשר מתמודדות עם שני אתגרים אלה במהלך השנים האחרונות. לעומת זאת, אתגר תשתיות המים היעילות סביבתית מדורג במקום נמוך בהרבה והאתגר של מבנים דלי פחמן כבר אינו מופיע בין עשרת האתגרים המובילים – עדות לכך, שחברות אשר נותנות מענה לשני אתגרים אלה הן כיום בעיקר חברות בוגרות.

צמיחת חברות בתחום האקלים-טק בהשוואה לכלל חברות ההזנק

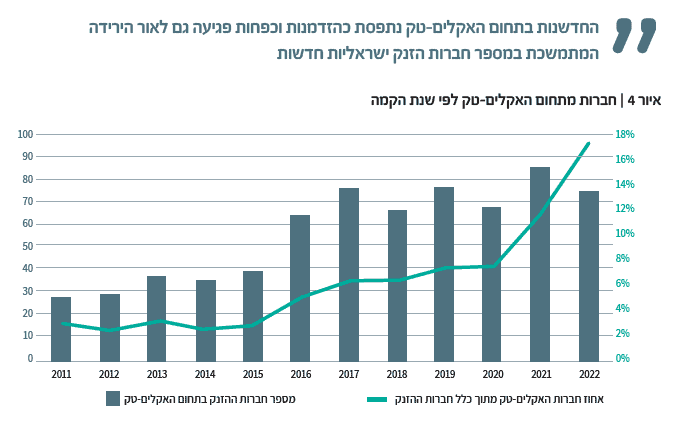

הדוחות הקודמים לשנים 2021 ו-2022 כבר הראו, כי החברות מתחום האקלים-טק מהוות נתח הולך וגדל מכלל החברות החדשות המוקמות מדי שנה במדינת ישראל. השיעורים המוצגים עבור כל שנה שונים במעט מאלה המופיעים בדוחות קודמים. זאת לאור עדכונים שהוכנסו בתיעוד המספר הכולל של חברות ההזנק שנוסדו בשנים האחרונות,IVC – LeumiTech Israeli Tech Review Q1/2023 בנוסף לתוספות שהוטמעו במסד הנתונים של חברות מתחום האקלים-טק אשר לא זוהו בעבר. עם זאת, המגמה כאן זהה ומלמדת על צמיחה שנתית עקבית ביחס הקיים בין חברות מתחום האקלים-טק לבין כלל חברות ההזנק שהוקמו, כמו גם על עלייה דרמטית שחלה במהלך השנתיים האחרונות (איור 4). בשנת 2022, חברות מתחום האקלים-טק היוו 17.4% מכלל חברות הטכנולוגיה החדשות שהוקמו, כלומר, אחת מתוך כל שש חברות הזנק טכנולוגיות חדשות היא חברה מתחום האקלים-טק.

יחס גבוה זה עומד בניגוד למספר המעט נמוך יותר של חברות אקלימיות שהוקמו בשנת 2022 לעומת שנת 2021 , והוא משקף ירידה גדולה עוד יותר בסך הכולל של החברות שהוקמו באותה שנה לעומת שנים קודמות. הדבר מצביע על כך שהחדשנות בתחום האקלים-טק נתפסת כהזדמנות וכפחות פגיעה, גם לאור הירידה המתמשכת במספר חברות הזנק ישראליות חדשות.

צמיחה של חברות חדשות מתחום האקלים-טק לפי אתגר אקלימי

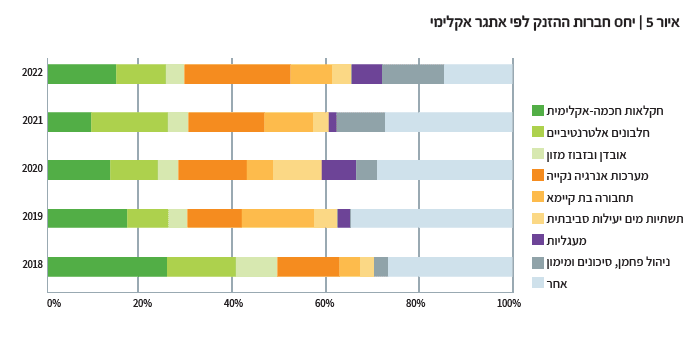

על מנת להבין טוב יותר את הופעתן של טכנולוגיות אקלים חדשות על בסיס שנתי, מיפינו את חברות ההזנק החדשות שנוסדו מדי שנה לפי האתגר האקלימי בו הן ממוקדות. איור 5 מציג את שמונת האתגרים שהתאפיינו במספר המצטבר הגבוה ביותר של חברות הזנק במהלך התקופה 2022-2018 .

- שמונת האתגרים יחד מהווים 63%-80% מכלל החברות שהוקמו מדי שנה.

- מערכות אנרגיה נקייה וחקלאות חכמה-אקלימית מהוות את התחומים הדומיננטיים בחברות חדשות מדי שנה. תחום האנרגיה הנקייה מתאפיין בעלייה יציבה ביחס (ובמספר) של חברות חדשות מדי שנה – גם כאשר חלה ירידה כללית במספרים. לעומת זאת, תחום החקלאות חכמה-אקלימית מתאפיין בירידה ביחס (ובמספר) מדי שנה – למרות שינוי המגמה ב-2022.

- חלבונים אלטרנטיביים ותחבורה בת קיימא הם תחומי האתגרים המובילים הבאים, והם מתאפיינים במספרים משתנים של חברות הזנק המוקמות מדי שנה.

- חברות הזנק שנותנות מענה לאתגרי ניהול הפחמן, סיכונים ומימון, חוזרות ומופיעות על המפה בשנת 2020 והן מתאפיינות במספרים מרשימים בשנים 2021 ו-2022.

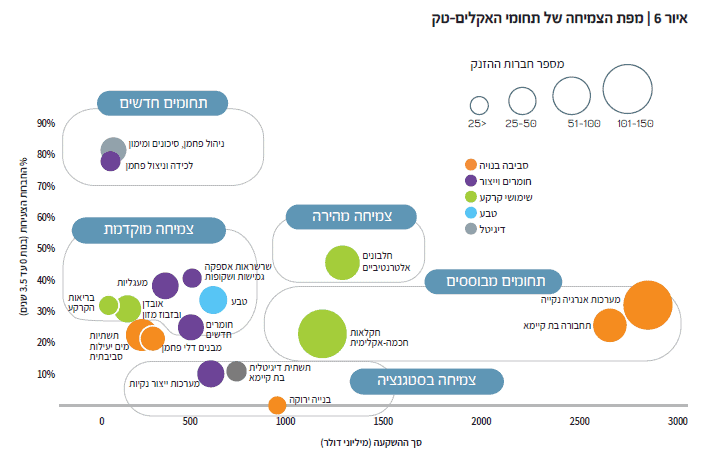

מפת הצמיחה של תחומי האקלים-טק

באיור 6 מוצג ניתוח שיעור הצמיחה של חברות ההזנק עבור כל אתגר. האיור מתאר את הגידול באחוזים שחל במספר החברות במהלך שלוש וחצי השנים האחרונות (משנת 2020 ועד המחצית הראשונה שנת 2023), את סדר הגודל של מספר החברות הכולל לפי כל אתגר ואת ההשקעה הכוללת הידועה לפי אתגר.

האתגרים מקובצים למספר אשכולות, על בסיס מאפיינים משותפים: אשכול 1 – תחומים מבוססים – מורכב מתחבורה בת קיימא, מערכות אנרגיה נקייה וחקלאות חכמה-אקלימית. אתגרים אלה מתאפיינים במספר הגבוה ביותר של חברות, במימון הכולל הגדול ביותר לאורך זמן ובצמיחה יציבה של ההשקעות. יש לציין, כי העלייה היחסית במספר החברות הצעירות בתחומי אתגרים אלה, שעומדת על 20%-30% , היא הגורם הדומיננטי בקרב כלל החברות החדשות שהוקמו בתחום האקלים-טק מדי שנה, במספרים מוחלטים (איור 5).

אתגר החלבונים האלטרנטיביים הוא היחיד הנמצא באשכול 2 המתאפיין בצמיחה מהירה. נתון זה מלמד כי חלק ניכר מן החברות הקיימות הנן צעירות וכי גויס הון משמעותי.

יש לציין שבדוחות שלנו לשנים 2021 ו-2022, תחום הבנייה הירוקה שויך אף הוא לאשכול הצמיחה המהירה – עובדה שעוררה ציפייה להמשך הצמיחה של תחום זה. עם זאת, למרות כניסתן של חברות חדשות ומשבשות בעבר, לא זיהינו במהלך שלוש וחצי השנים האחרונות הקמת חברות חדשות שבנייה ירוקה היא האתגר העיקרי שלהן. בנייה ירוקה נמצאת כעת באשכול 3 – צמיחה בסטגנציה – לצד מערכות ייצור נקיות ותשתית דיגיטלית בת קיימא, אתגרים המתאפיינים במיעוט חברות חדשות, אולם עדיין מציגים השקעות מעל הערך החציון של סך כל ההשקעות באתגרים אקלימיים שונים. אתגרים אלה הם מרכיבים מרכזיים של הפחתת פליטות גזי החממה, ואם היזמים – ובעקבותיהם המשקיעים – ישכילו לנצל את ההזדמנויות הכרוכות במתן מענה לאתגרים אלו, ייפתחו בפנינו שלל הזדמנויות חדשות.

אשכול 4 – צמיחה מוקדמת – כולל קבוצת אתגרים, שכל אחד מהם מתאפיין בפחות מ-50 חברות בשלבי בשלות שונים, ואשר עבורן צמיחת ההשקעות עדיין מוגבלת. באשכול זה נכללת גם קבוצת חברות ההזנק הנותנת מענה לאתגרים הקשורים למערכות הטבעיות.תחום המערכות הטבעיות כולל את חמשת האתגרים הבאים: יערות ומערכות אקולוגיות יבשתיות, אוקיינוסים ומערכות אקולוגיות מימיות, אירועי מזג אוויר קיצוניים, מגוון ביולוגי וכן מערכות חישה סביבתיות.

אשכול 5 – תחומים חדשים – כולל את ניהול הפחמן, סיכונים ומימון וכן לכידה וניצול פחמן – שני אתגרים שמשכו יזמים ברוח ההתעניינות הגלובלית בתחומים אלה, ואשר צפויים להתאפיין בצמיחת הזדמנויות. שני האתגרים מתאפיינים באחוז גבוה מאוד של חברות צעירות, כאשר מספר גדול יותר של חברות מתווספות לפלטפורמות מבוססות התוכנה של ניהול הפחמן, סיכונים ומימון (ראו גם איור 5), בהשוואה לאתגר הלכידה וניצול הפחמן, המתאפיין בשימוש משמעותי בחומרה. שני אתגרים אלה נמצאים עדיין בשלב ההשקעה המוקדם.

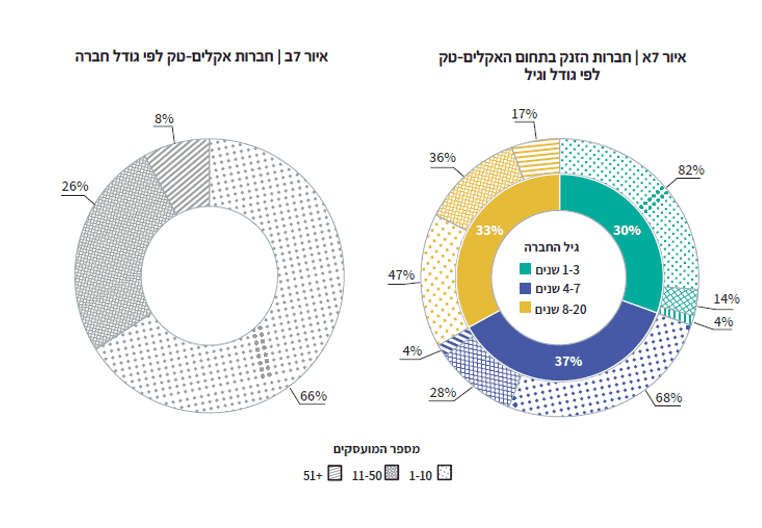

תחילת הצמיחה של חברות הזנק בתחום האקלים-טק

בעוד שקיים גיוון בשלבי הצמיחה של חברות האקלים-טק בתחומים השונים, גילן של רוב חברות ההזנק (67%) הוא פחות משבע שנים, עם התפלגות כמעט אחידה בין שלוש קבוצות המשנה של הגיל – בעוד שיעור החברות הגדול ביותר נמצא בטווח הגילאים ארבע עד שבע שנים (איור 7א).

כצפוי, ככל שהחברה ותיקה יותר, כך שיעור החברות הגדולות (בסדר גודל של 50-11 עובדים) גבוה יותר – כאשר השיעור עולה מ-14% ל-28% ל-36% עם ההתקדמות לאורך שלוש קבוצות הגיל. סדר הגודל של יותר מ-51 עובדים עולה מ-4% עבור החברות הצעירות (עד 7 שנים), ל-17% עבור חברות שהוותק שלהן גדול מ-8 שנים (ראו איור 7א). עם זאת, הנתונים מלמדים כי בסך הכל, בכ-66% מן החברות יש פחות מ-10 עובדים (איור 7ב) וכי לרוב חברות קטנות אלה (50% מכלל חברות ההזנק) הוקמו בשבע השנים האחרונות. נתונים אלה מדגישים את תקופת הפיתוח הארוכה ואת העובדה כי צמיחתן של חברות אקלים-טק מתחילה בשלב מאוחר.

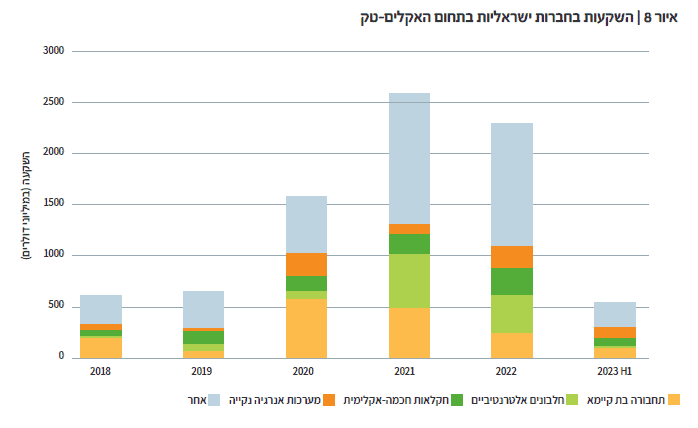

השקעות הון

בין 2018 לבין המחצית הראשונה של שנת 2023, ההשקעה בחברות אקלים-טק ישראליות הסתכמה בסך של 8.2 מיליארד דולר (איור 8). ההשקעות באקלים-טק לשנת 2022 הסתכמו בסך של 2.27 מיליארד דולר ובששת החודשים הראשונים של שנת 2023 עמדו על סך של 551 מיליון דולר.

ארבעת האתגרים האקלימיים שמשכו אליהם את המימון הגדול ביותר בין השנים 2022-2018 היו תחבורה בת קיימא, חלבונים אלטרנטיביים, חקלאות חכמה-אקלימית ומערכות אנרגיה נקייה. ביחד הם מהווים 52% מסך המימון הכולל עבור תקופה זו (20.6% , 13.5% , 10.4% ו-8.1%, בהתאמה).

מדובר באותם ארבעה תחומי אתגרים שהראינו כי הם מובילים את סביבת האקלים-טק של ישראל מבחינת מספר חברות ההזנק (איורים 2 ו-3), אם כי הסדר הפנימי בהשקעה היחסית בכל אחד מהאתגרים הפוך ממספר החברות שהוקמו בכל אחד מתחומיהם במהלך חמשת השנים האחרונות (איור 5). יהיה מעניין לעקוב אחר מגמות ההשקעה בתחומי אתגרים אלה עם התבגרותן של החברות הצעירות, ולראות אם יזכו לנתח גדול מכלל ההשקעות העתידיות.

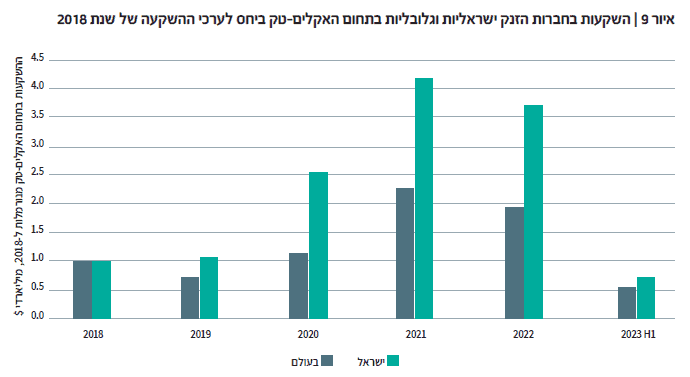

הירידה הקלה (12%) בהיקף המימון בשנת 2022 לעומת שנת 2021 מגיעה לאחר צמיחה בשיעור של 320% בין 2021-2018, והיציבות הכמעט מלאה המאפיינת שנתיים אלה מקבילה למגמות האקלים-טק הגלובליות באותה תקופה, שבמהלכה נותרו ההשקעות העולמיות בתחום על סך של 40 מיליארד דולר בקירוב בשנת 2021 ובשנת 2022 (איור 9).https://pitchbook.com/news/articles/VC-climate-tech-drop-2023-startups-founders; https://www.ctvc.co/climate-tech-h1-2023-venture-funding (both Pitchbook and CTVC report on global investments of approx. $40 billion in 2021 with slight increase/decline around that figure for 2022).

במדינת ישראל, סך כל ההשקעות בחברות הזנק בשלב המוקדם ובשלב הצמיחה ירד מ-28.2 מיליארד דולר בשנת 2021 ל-15.9 מיליארד דולר בשנת 2022, IVC – LeumiTech Israeli Tech Review Q1/2023. ואם נתעלם מן ההשקעות בתחום האקלים-טק, מדובר בירידה של 47%. מכאן, שהירידה הכוללת בהשקעות במדינת ישראל בין השנים 2021 ו-2022 הייתה גדולה פי ארבע מן הירידה בהשקעות בתחום האקלים-טק. השוואה לצניחת ההשקעות בענף הפינטק הישראלי – שהיה התחום המוביל מבחינת השקעות בשנת 2021, VC -LeumiTech Israeli Tech Review Q1/2023 July 2023. מלמדת כי הירידה בהשקעות הפינטק הייתה גדולה פי חמש מאשר הירידה בהשקעות בתחום האקלים-טק. נתון זה מראה, כי תחום האקלים-טק חסין במיוחד בפני ההאטה הכללית בהשקעות שהתפתחה בישראל בתקופה זו. ערכי ההשקעה עבור שנת 2022 המופיעים לעיל מלמדים, כי על כל דולר שהושקע בהייטק הישראלי בשנת 2022 , נותבו 14 סנט לתחום האקלים-טק.

ההשקעות באקלים-טק עבור המחצית הראשונה של שנת 2023 מתאפיינות בחסינות פחותה ביחס להאטת השוק. בתקופה זו היינו עדים לירידת ההשקעות בשיעור של 60% בקירוב לעומת הסכומים שדווחו עבור המחצית הראשונה של 2022 . שיעור זה מקביל לירידה החדה שאפיינה את כל ההשקעות בחברות הטכנולוגיה בישראל בין המחצית הראשונה של 2022 למחצית הראשונה של 2023. IVC -LeumiTech Israeli Tech Review , Q2 2023/July 2023 הוא אף עולה בקנה אחד עם המגמה שאפיינה את שוק האקלים העולמי, שבו חלה ירידה חדה ברמת ההשקעות (איור 9).https://www.ctvc.co/climate-tech-h1-2023-venture-funding/ ניתן לומר כי ההשקעות באקלים-טק הישראלי התאפיינו בהתפתחות מהירה מאז שנת 2018 לרבות קצב צמיחה מהיר יותר מזה הגלובלי – בעוד שמאז שנת 2021, ההשקעות בתחום מתאפיינות בהתנהלות דומה יותר לזו של האקוסיסטם של האקלים-טק הגלובלי. ניתן לראות בכך עדות לשילוב התחום במגמה העולמית.

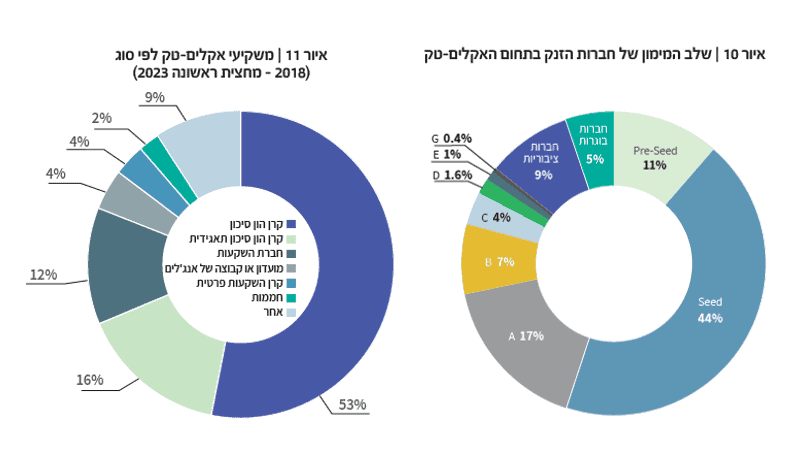

שלב המימון של חברות הזנק בתחום האקלים-טק

שלבי המימון עבור חברות ההזנק בתחום האקלים-טק מוצגים באיור 10. רוב החברות הממומנות נמצאות עדיין בשלב ה- 44% (seed) ופחות מ-8% מכלל החברות התקדמו אל מעבר לסבב הגיוס B (לא כולל חברות שהונפקו או עברו מיזוג או רכישה). נתונים אלה עולים בקנה אחד עם הממצא המבהיר, כי רוב חברות ההזנק (67%) עדיין צעירות. יותר מ-14% מכלל החברות נסחרות ציבורית או שהשלימו אקזיט דרך רכישה או מיזוג (מוגדרות כ”בוגרות”).

סוגי משקיעים ומקורם

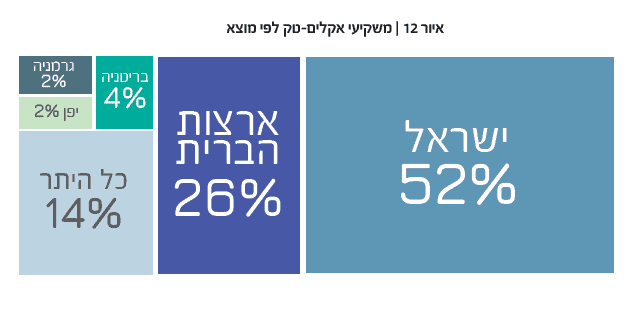

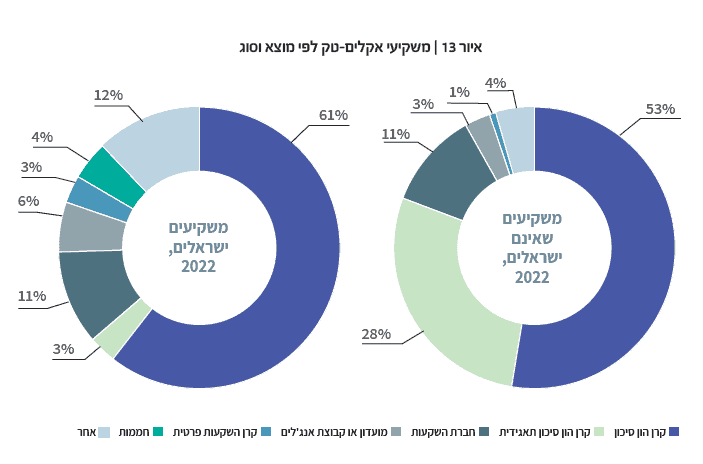

מאז שנת 2018, תחום האקלים-טק הישראלי משך 540 קבוצות משקיעים בקירוב, ומספר גדול של משקיעים פרטיים נוספים. רוב קבוצות המשקיעים השקיעו מספר פעמים – ובממוצע מדובר ב-2.7 השקעות למשקיע. למעלה מ-50% מן המימון מגיע מקרנות הון סיכון (איור 11). 52% מהמשקיעים הם ישראלים ו-48% הם משקיעים זרים, רובם מארצות הברית (איור 12). משקיעי הון הסיכון מתפלגים באופן אחיד בין ישראל לבין מדינות זרות. עם זאת, השקעות של קרנות הון סיכון תאגידיות מגיעות כמעט כולן מחברות, גופים או משקיעים שאינם ישראליים (איור 13).איור 13 מתייחס לשנת 2022 , אולם ההתפלגות זהה כמעט לחלוטין עבור כל אחת מן השנים 2022-2018 . רוב המשקיעים הפרטיים – שאינם מוצגים בתרשימים – מגיעים אף הם מחוץ לגבולות המדינה.

השקעות ממשלתיות

התמיכה הממשלתית בתחום האקלים-טק מגיעה ממספר משרדים וגופים. רשות החדשנות היא בעלת מעמד ייחודי, בהיותה הגוף הממשלתי האחראי להאצה ולחיזוק של יזמות וצמיחה בהייטק הישראלי, וזאת באמצעות השקעות במחקר ובפיתוח במגזרים הנותנים מענה לאתגרים טכנולוגיים כלל עולמיים ומקומיים כאחד. מאז שנת 2021, רשות החדשנות בחרה באקלים-טק כאחד מתחומי המיקוד שלה, תוך תמיכה והפחתת סיכונים עבור תהליכי הפיתוח הטכנולוגיים בתחום וקידום הצמיחה של סביבת האקלים-טק. בשנת 2022, רשות החדשנות תמכה ב-273 יוזמות אקלים-טק בתקציב כולל של 71.4 מיליון דולר, שהיווה 16% מן התקציב השנתי שלה. תמיכה זו ניתנה באמצעות כלים שונים של הרשות:

- חממות ומעבדות: רשות החדשנות תמכה ביוזמות בשלב ה- ideation (עיצוב הרעיון) והשלב המוקדם, וזאת דרך שבע חממות ומעבדות חדשנות, ששתיים מתוכן הוקמו במהלך השנתיים האחרונות.

- מאגדים של מחקר ופיתוח: הוקמו שלושה מאגדי ״מגנט״ חדשיםמסלול מאגד “מגנט” מספק מענקים עבור שיתופי פעולה במסגרת מו”פ, כחלק מקונסורצים המאחד חברות תעשייתיות ומוסדות מחקר. – בתחומי הבשר המתורבת, זבוב החייל השחור (מעגליות) וביופלסטיקה.

- תוכנית פיילוט: בשיתוף עם משרדים וגופים ממשלתיים נוספים – המשרד לאיכות הסביבה, משרד האנרגיה, משרד החקלאות ורשות החברות הממשלתית – הושקעו תשעה מיליון דולר בחברות הזנק מתחום האקלים-טק עם מיזמים בשלבי מחקר ופיתוח מתקדמים, ניסויי פיילוט והסתגלות.

- ייצור מתקדם: רשות החדשנות העניקה תמיכה לחברות אקלים-טק במהלך גימלון (scale-up) של מיזמי מחקר ופיתוח במתקני הייצור המסחרי שלהן.

- הון אנושי: רשות החדשנות משתמשת במסלולי התמיכה בהון אנושי לצורך חיזוק וגיבוש היכולות וההתמחויות בתחומי האקלים-טק, שיפור מיומנויות היזמות של מומחי אקלים-טק וגישור על פערי היכולות בתחומי מומחיות חדשים ומעודכנים.

- שיתוף פעולה בין-לאומי: במסגרת החטיבה הבין-לאומית, השיקה רשות החדשנות תוכנית לקידום שיתוף פעולה בשלבי מו״פ ופיילוטים בין חברות הזנק ישראליות לבין תאגידים רב-לאומיים בתחומי אקלים-טק. תוכנית זו מקדמת את חשיפת החדשנות הישראלית לשווקים בין-לאומיים ושיתופי פעולה.

- השתתפותה של ישראל כמדינה עמיתה בתוכנית המסגרת האירופית למחקר ופיתוח: Horizon Europe מאפשרת לחברות, חוקרים מתחום האקדמיה וגופים נוספים לשתף פעולה במסגרת פרויקטים אירופיים לטובת קידום פתרונות קשורי אקלים. החברות בתוכנית ממומנת על ידי רשות החדשנות, המועצה להשכלה גבוהה ומשרד החדשנות, המדע והטכנולוגיה. במסגרת Horizon Europe גם משרדי ממשלה נוספים, כדוגמת המשרד להגנת הסביבה ומשרד האנרגיה, תומכים בגופים הישראלים הלוקחים חלק בפרויקטים אירופיים משותפים הקשורים באקלים.

תמיכה נוספת ממשרדי ממשלה

- בנוסף לשיתוף הפעולה עם רשות החדשנות בתוכנית הפיילוט, המשרד להגנת הסביבה פועל בשיתוף פעולה עם רשות החדשנות ותומך במיזמים מוקדמים במסגרת ESIL – מעבדת חדשנות פרטית-ציבורית משותפת, הממוקדת באנרגיה ובקיימות.

- במקביל לשיתוף הפעולה עם רשות החדשנות בתוכנית הפיילוט, משרד האנרגיה מקדם חדשנות אקלימית בתוכניות תמיכה ייעודיות, החל במחקר אקדמי וכלה בתוכניות הרצה (בסך כולל של 30 מיליון דולר בשנת 2022).

- משרדי ממשלה נוספים מפעילים מיזמים של תמיכה אקלימית באמצעות מחלקות המדען הראשי שלהם.

- בחודש יולי 2023, המועצה להשכלה גבוהה של מדינת ישראל אישרה תוכנית חומש, בה יוקצו 130 מיליון דולר לחקר משבר האקלים והקיימות במהלך חמש השנים הבאות.

פעילות בתוכניות מימון גלובליות – Horizon Europe

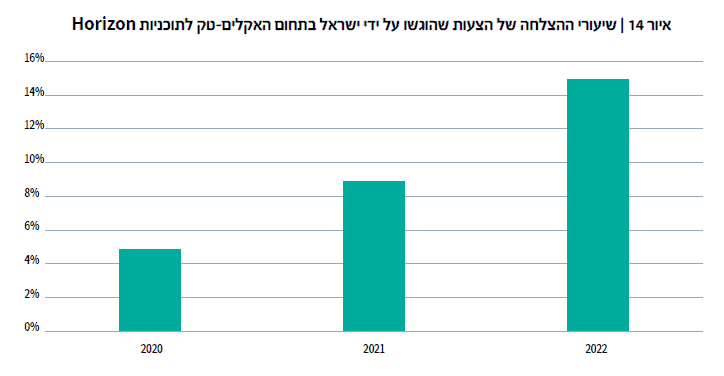

שיעורי ההשתתפות וההצלחה של ישראל ב-Horizon Europe, תוכנית מימון האקלים הגדולה ביותר של אירופה ותוכנית המו”פ הגדולה בעולם, מעידים על היכולות ועל רמת המוכנות של ישראל בתחום האקלים-טק.

הנתונים אודות ההשתתפות הישראלית בתוכנית המסגרת האירופית למחקר וחדשנות Horizon Europe לקוחים מתוך ה-Horizon Dashboard, בפורטל המימון והמכרזים של הנציבות האירופית והם מתייחסים לשנים 2022-2021. מעודכן ל 21- ביולי, 2023. נתוני ההשתתפות באשכולות חמש ושש של התוכנית (המתמקדים בתחומי אקלים, אנרגיה, ניידות, מזון, ביו-כלכלה, משאבים טבעיים, חקלאות וסביבה) נלקחו כרלוונטיים לאקלים, כולל תוכניות המשימה האירופיות – קרקעות, אוקיינוס, אקלים וערים חכמות. נתונים אלה ניתנים להשוואה לנתוני שנת 2020, כפי שהופיעו בדוח “אקלים-טק בישראל – תמונת מצב, 2021”, אשר הציג את 20 הקולות הקוראים להצעות שנכללו ב-Green Deal של Horizon 2020.

מספר המשתתפים בתוכנית בשנת 2022 היה גבוה באופן משמעותי ממספר המשתתפים בשנת 2021 (219 לעומת 142). ניתן להסביר זאת חלקית על ידי כניסתה הרשמית של ישראל לתוכנית Horizon Europe בשלהי שנת 2022, אך הנתון משקף גם את הגידול במספר הגופים הישראליים – חברות הזנק, חוקרים באקדמיה ועוד, המעורבים בטכנולוגיות ובפעולות רלוונטיות לאקלים. בסך הכול הוגשו בשנת 2022 317 הצעות של גופים ישראליים לפרויקטים בתחום האקלים, 62 מתוכם (19%) היו שותפים במאגד המפעיל פרויקט אחד מתוך 55 פרויקטים נבחרים אשר מומנו בסך כולל של 22 מיליון אירו.

בין השנים 2021-2020, שיעורי ההצלחה הישראלית בזכיות ובמימון הצעות עלה מ- 14% ל-19%. נתון המגשר על מרבית הפער שנמדד בין ישראל לבין אירופה, בריטניה והמדינות העמיתות ב-2020, ששיעורי ההצלחה הממוצעים שלהם עבור פרויקטים באותה תקופה התאפיין בירידה מסוימת, לרמה הנמוכה מעט מ-25%.

הערכת שיעורי ההצלחה עבור משתתפים בודדים – ולאו דווקא עבור פרויקטים – חושפת מספרים נמוכים מעט יותר, אולם ניכרת התקדמות ברורה בהיקף הפרויקטים הממומנים והיקף המימון בהשוואה לתוצאות Green Deal לשנת 2020 (איור 14).

מספר המשתתפים הישראלים הגבוה ביותר היה בתחומים אספקת אנרגיה בת קיימא, מאובטחת ותחרותית (“אנרגיה”) – 44 משתתפים, עם שיעור הצלחה של 14%, מערכות מזון הוגנות, בריאות וידידותיות לסביבה מן השדה לצלחת (מזון וחקלאות – 44 מועמדים, עם שיעור הצלחה של 21%), הובלה בטוחה וחסינה ושירותי ניידות חכמים עבור נוסעים וטובין (31 מועמדים עם שיעור הצלחה של 10%). תחומים אלה אף משקפים את ארבעת האתגרים האקלימיים הנפוצים מבין החברות הישראליות (ראו איור 2).

מזון וחקלאות, תחום מומחיות מוכר של מדינת ישראל, שילש בשנת 2022 את היקף המימון שלו לעומת שנת 2021, כתוצאה מגידול במספר הכולל של ההצעות שהוגשו. בתחום האנרגיה לא הושג מימון בשנת 2021, אף על פי שמספר ההצעות שהוגש בו הוא הגדול ביותר. עם זאת שנת 2022 התאפיינה במספר מוגדל של ההצעות שהוגשו, בשיעור הצלחה של מעל לממוצע ומימון גבוה.

מספר המשתתפים הישראלים בפרוייקטים אירופים בתחומי אקלים, גדל ואף שילש את עצמו מאז שנת 2020 (5% לעומת 15% בשנים 2020 ו-2022, בהתאמה). שיעור הזכייה של הפרויקטים גבוה אף יותר משיעור הזכייה של המשתתפים – עובדה העשויה להצביע על הטכנולוגיות הישראליות החדשניות המעורבות בפרויקטים האירופיים ועל האיכות הגבוהה של הפרויקטים המוצעים.