ההייטק הישראלי: לאן מועדות פני הענף ואיך תושפע הכלכלה הישראלית?

כפי שהוצג עד כה, ההייטק הישראלי צמח באופן משמעותי בעשור האחרון. הענף התבסס כבולם הזעזועים של המשק, בייחוד בשנות משבר, והסביר שיעורים גבוהים מהצמיחה בתוצר הישראלי. בנוסף, ניכר כי התרומה של ההייטק לתוצר ולמשק נובעת בעיקרה מהתעסוקה בענף, כלומר מהעובדים והעובדות בו.

ההשקעות בסטארטאפים הגיעו לשיא ב-2022. מאז הן נמצאות במגמת ירידה, שנראה שלפי שעה נבלמה, וכך גם המדדים הנוגעים למספר המשרות הפנויות בענף. כלומר, שנות הגאות של 2022-2021 הן השנים יוצאות הדופן, ונראה כי ההייטק הישראלי חוזר למגמות ארוכות הטווח שאפיינו אותו בשנים שקדמו לעלייה.

תמונת מצב זו מעלה סדרה של סוגיות לגבי המגמות שיאפיינו את ההייטק הישראלי בשנים הקרובות, ולגבי האופנים בהם מגמות אלה ישפיעו על צמיחת הכלכלה הישראלית כולה. בחלק זה בדוח נדון בסוגיות אלה.

הסוגיות המרכזיות בנוגע להייטק הישראלי:

סוגיה מס’ 1:

מרכזיות ההייטק בכלכלה והשפעת השינויים בו על המשק

כפי שהוצג בחלקו הראשון של פרסום זה, ההייטק הישראלי הוא גורם מרכזי בכלכלה הישראלית, וחלקו במדדים הכלכליים השונים הלך וגדל בשנים האחרונות.

בנוסף, המשאב האנושי הוא הסיבה המרכזית לצמיחת הענף בישראל. כלומר, מבחינה כלכלית ההון האנושי בענף ההייטק מהווה את “משאב הטבע של ישראל”.

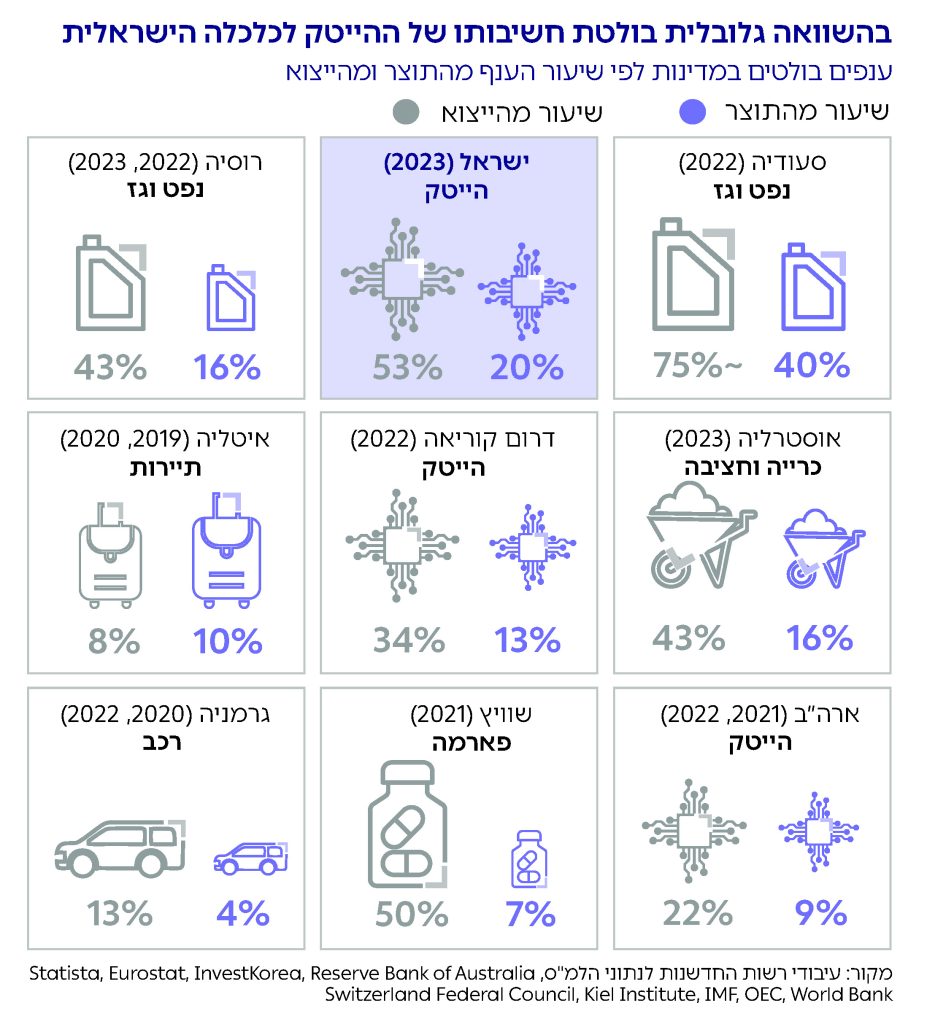

בהסתכלות בין-לאומית, מרכזיות ההייטק בכלכלה הישראלית היא תופעה ייחודית. משקלו בתוצר הישראלי – כ-20% – דומה לזה של מחצבי טבע כמו נפט וגז בכלכלות של המדינות הנשענות עליהם. גם חלקו של ההייטק בייצוא גבוה מאוד ועומד בישראל על יותר מ-50% בשנים האחרונות. בדרום קוריאה, לדוגמה, מדינה שבה בדומה לישראל ההשקעה במו״פ כאחוז מהתוצר היא גבוהה מאוד – ענף ההייטק מהווה 13% מתוצר המדינה וכשליש מהייצוא. בארה”ב, ביתם של ההאבים הטכנולוגיים המובילים בעולם, ענף ההייטק היווה פחות מ-9% מהתוצר ב-2022 ופחות מרבע מכלל הייצוא ב-2021.

לאור מרכזיותו של ההייטק, שינויים בענף עשויים להשפיע על המשק כולו. בדומה למדינות אחרות שיש בהן ענף בעל חשיבות אסטרטגית, גם בישראל ראוי שתהיה מדיניות סדורה לענף המסתכלת לטווח ארוך, תוך כדי ניהול סיכונים.

תפקידי הממשלה בהאצת ההייטק

תפקידי הממשלה בהאצת ההייטק

הפיכתו של ההייטק לענף משמעותי בכלכלה הישראלית – מבחינת חלקו בתוצר, בייצוא, במועסקים ובתשלומי המיסים – מדגישה את האפשרות ששינויים בענף ישפיעו על הכלכלה הישראלית כולה. לאור זאת, עולה השאלה כיצד צריכה מדינת ישראל מצד אחד לטפח את הענף, ומצד שני לנהל את הסיכון שעלול להיווצר במקרה של שינויים גדולים בענף.

נכון להיום, מימוש מדיניות הממשלה ביחס לענף ההייטק בא לידי ביטוי באמצעות מימון ישיר של חברות, בעיקר דרך רשות החדשנות; מימון הקמת תשתיות מו”פ; הטבות מס למשקיעים ולחברות, וכן בניסיונות להאיץ את הגדלת כוח האדם בעל הכישורים הנדרשים לעבודה בהייטק, בעיקר דרך תוכניות רב-שנתיות של ות”ת-מל”ג ובמסגרת יישום המלצות ועדת פרלמוטר.

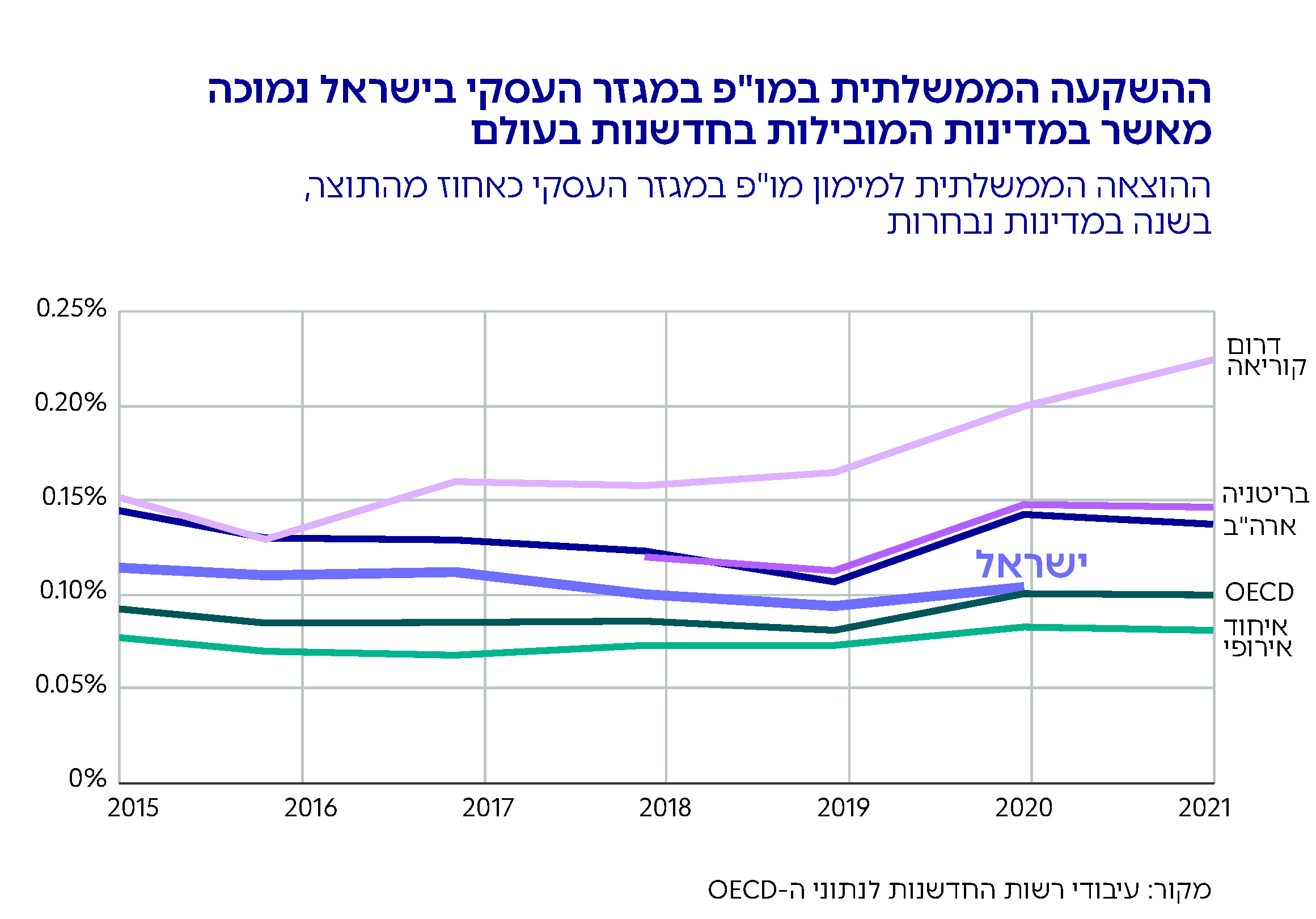

בהשוואה בין-לאומית, ניתן לראות כי בישראל חלקה של המדינה במימון פעילות המו”פ במגזר העסקי במונחי אחוזי תוצר, דומה לממוצע ה- OECD אך נמוך באופן משמעותי ממדינות הנחשבות למובילות עולמיות בחדשנות, כמו ארה”ב, קוריאה ובריטניה.

מדינת ישראל, כמובילה עולמית לאורך שנים במונחי השקעה במו”פ מתוך התוצר (למעלה מ-6% מהתוצר), אינה יכולה להרשות לעצמה להסתפק בהשקעה בשיעור דומה לממוצע ה-OECD בלבד, בענף בעל חשיבות אסטרטגית לכלכלה הישראלית.

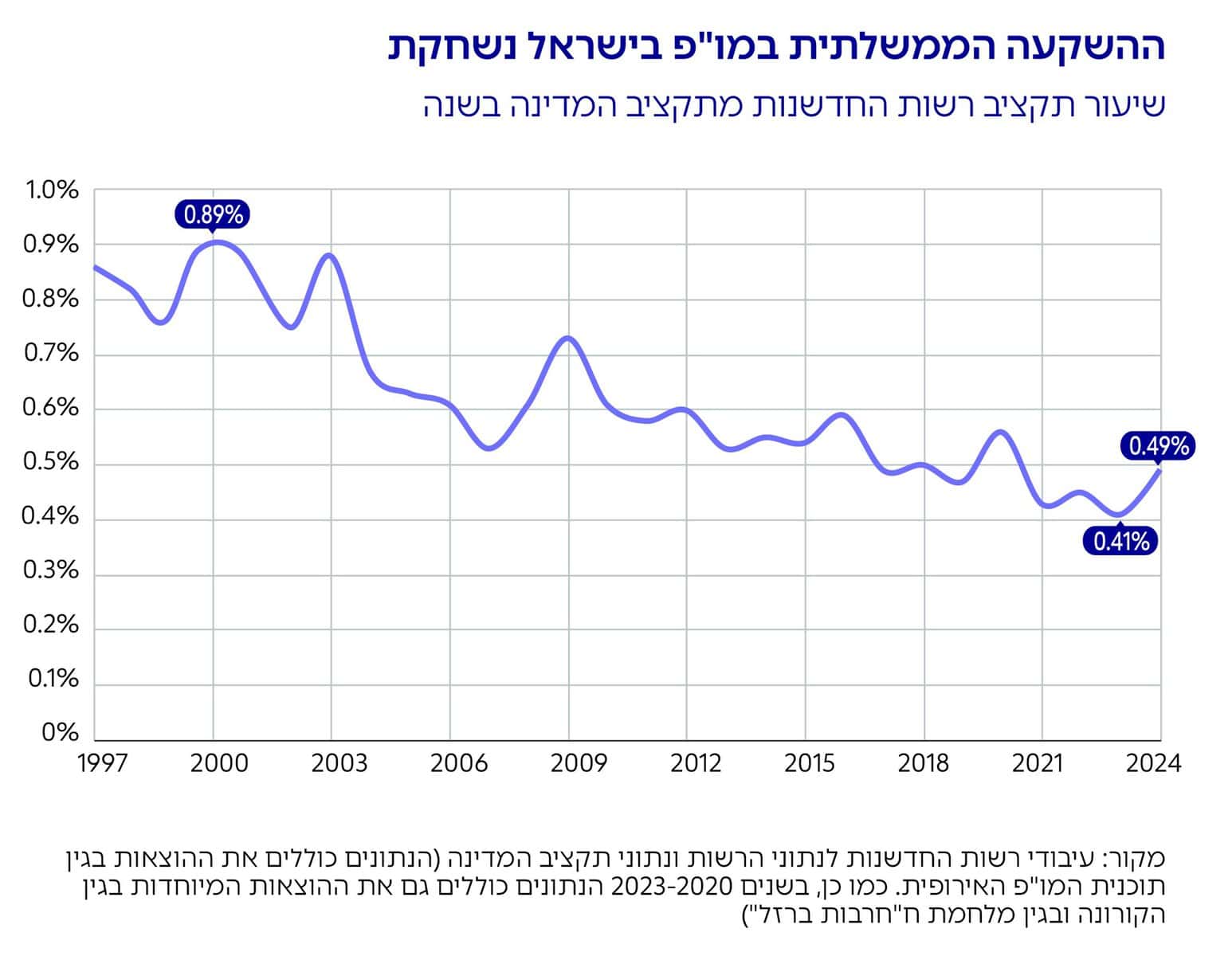

בנוסף, נהוג להתייחס לתקציב המדינה כאל ביטוי לסדר העדיפויות הכלכלי והחברתי הלאומי. כאשר בוחנים את שיעורו של תקציב רשות החדשנות, הגוף הממשלתי האמון על קידום תעשיית ההייטק בישראל, מתוך תקציב המדינה הכולל, ניתן לזהות שחיקה רצופה לאורך עשרים השנים האחרונות. תקציב הרשות נשחק בחצי מכ- 0.9% מסך תקציב המדינה ב-2000 לכ-0.41% בלבד ב-2023. בתקופה של למעלה מעשרים שנה תקציב הרשות גדל מכ-1.6 מיליארד שקלים לכ-2 מיליארד שקלים בלבד ב-2023, כאשר כל הגידול מוסבר על ידי עלייה בהוצאה הממשלתית בגין ההשתתפות בתוכנית המו”פ האירופית (Horizon Europe). זאת בשעה שתקציב המדינה כולו גדל מכ-180 מיליארד שקלים לקרוב לחצי טריליון שקלים.

ב-2024 הוגדל תקציבה של רשות החדשנות בקרוב למיליארד שקלים ביחס ל-2023 במטרה לתת מענה לזעזוע שחווה ההייטק הישראלי.1פירוט התוכניות השונות שהפעילה הרשות במהלך 2023 ו-2024 בתגובה למלחמה מובא בסוף המסמך. ייתכן שלאור גודלו של ענף ההייטק יש מקום לתת משקל גדול יותר לנושא במסגרת סדר העדיפויות הממשלתי באופן קבוע.

רשות החדשנות סבורה כי על הממשלה לפעול להגדלת הוודאות עבור כלל הגורמים הרב-לאומיים בהייטק הישראלי. אחת הדרכים להגדיל את הוודאות היא על ידי יצירת תוכנית רב-שנתית להשקעה ממשלתית בהייטק. לאור השפעותיה הצפויות של המלחמה על הכלכלה והצורך הצפוי בהידוק החגורה בהוצאה הממשלתית, יצירת מחויבות ממשלתית להצלחת ההייטק הישראלי עשויה לשלוח איתות חיובי לשוק.

סוגיה מס’ 2:

יצירת צמיחה מכלילה על ידי הרחבת מעגלי התעסוקה הטכנולוגית

שאלה מרכזית שעומדת לפתחה של ישראל, היא כיצד להביא את ההצלחה של ההייטק ליתר ענפי המשק ולייצר צמיחה מכלילה. כיום יש פער בין ההייטק לבין ענפים אחרים במשק, שמתבטא בין היתר בשכר ובפריון הגבוהים שמאפיינים את ההייטק לעומת שאר הענפים.

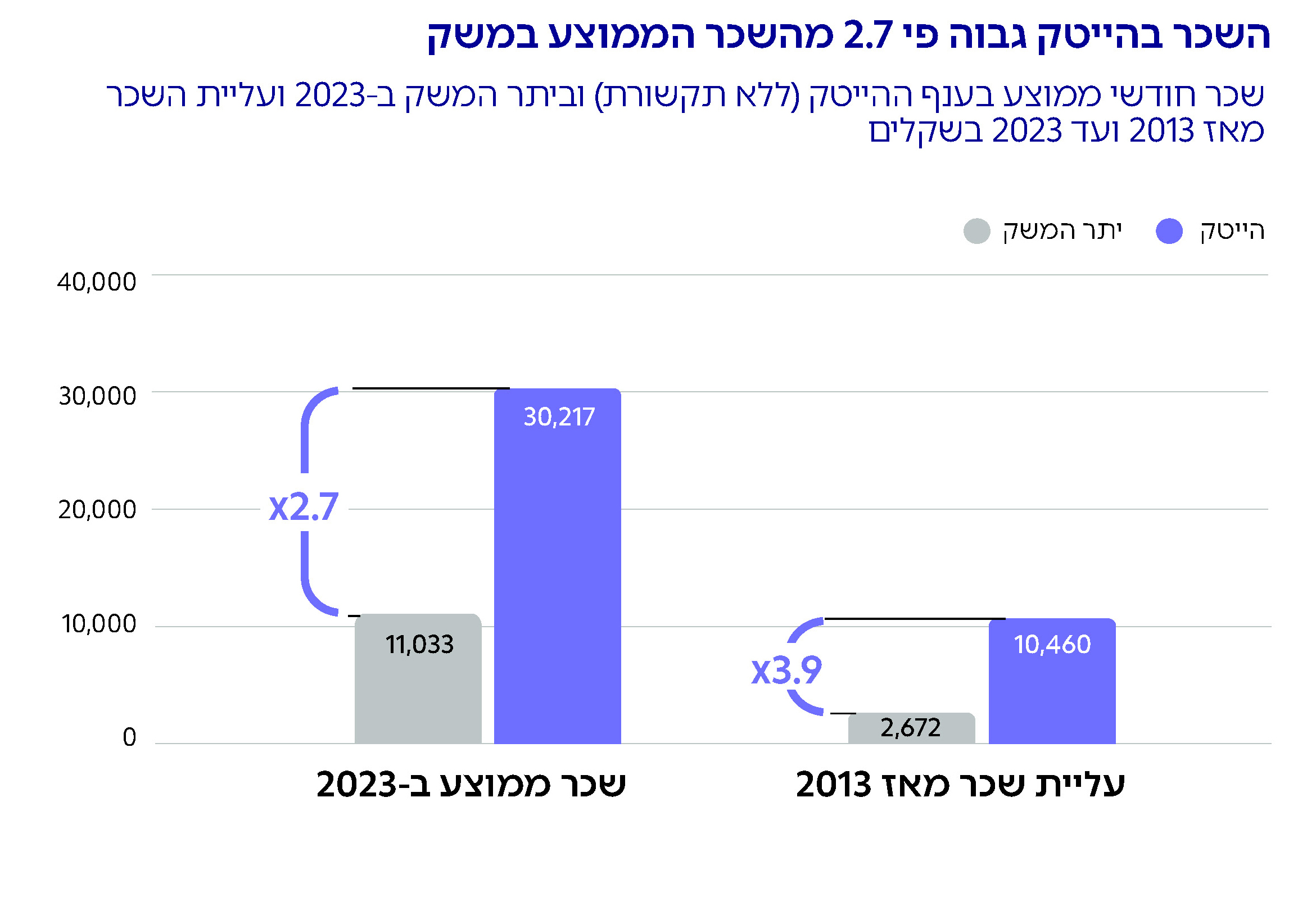

בינתיים, הפער בין השכר הממוצע בהייטק וביתר המשק ממשיך לגדול כפי שנצפה בעשורים האחרונים: השכר החודשי הממוצע בהייטק ב-2023 היה גדול פי 2.74 מהממוצע ביתר המשק, ועמד על 30,217 שקלים. בינואר- פברואר 2024 , השכר החודשי הממוצע בהייטק עלה ל-32,691 שקלים. נתון זה עשוי להתעדכן שכן הוא כולל בונוסים שלרוב מוענקים בתחילת השנה.

גם ב-2023, שהתאפיינה כשנת האטה במגוון מדדים, השכר בהייטק המשיך לגדול, ועלה בכמעט 2,000 שקלים בחודש – עלייה של כ-7%. בשאר המשק, השכר החודשי הממוצע עלה ב-2023 ב-600 שקלים – עלייה של כ-6%.

במבט רחב, מאז 2013 ועד 2023 עלה השכר החודשי הממוצע בהייטק ב-10,460 שקלים, עלייה של כ-53%. בשאר המשק השכר החודשי הממוצע עלה באותה תקופה ב-2,672 שקלים – עלייה של כ-32%.

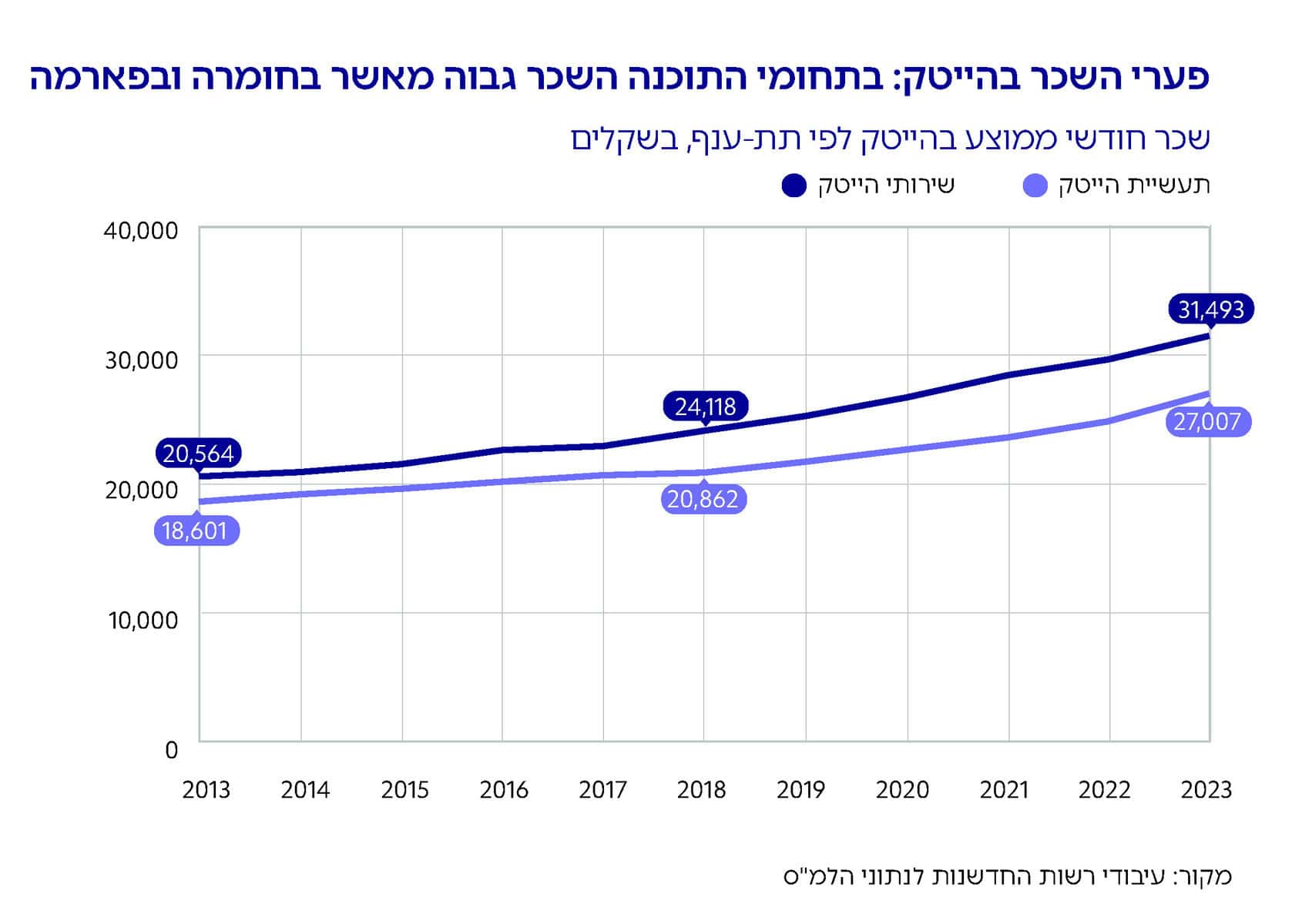

יש לציין כי גם בתוך ענף ההייטק קיימים פערי שכר, כאשר בתחומי שירותי ההייטק (תוכנה), השכר החודשי הממוצע ב-2023 עמד על 31,493 שקלים לעומת שכר של 27,007 שקלים בתחומי תעשיית ההייטק (חומרה ופארמה). פער זה הלך וצמח בעשור האחרון מפחות מ-2,000 שקלים ב-2013 עד מעל 4,000 שקלים בחודש ב-2023.

הכנסת חדשנות לענפי המשק

הכנסת חדשנות לענפי המשק

אמצעי משמעותי להרחבת הצלחת ההייטק ולצמצום הפערים במשק הוא שילוב בעלי משלחי יד טכנולוגיים בענפים שאינם ההייטק (“משרות טק” לפי הגדרת ועדת פרלמוטר). מספר העובדים בתפקידים טכנולוגיים בענפים שאינם הייטק משקף בין היתר את הטרנספורמציה הדיגיטלית שהם עברו, הטמעת חדשנות, שיפורי פריון שערכו, את התחרותיות שלהם מול חברות אחרות בענף והכנסה של תהליכי קבלת החלטות מבוססי דאטה.

ב-2023 הועסקו 165.7 אלף איש במשרות טק מחוץ לענף ההייטק. בתקופה של עשור עלה מספר המועסקים במשרות טק במשק ב-45 אלף משרות. באותה התקופה הוכפל מספר המועסקים בתפקידים טכנולוגיים בענף ההייטק וגדל בלמעלה מ-96 אלף מועסקים. כלומר, ביתר הענפים מחוץ להייטק, קצב הגידול במספר המועסקים בתפקידים טכנולוגיים, איטי יותר ביחס לענף ההייטק. בנוסף, ניכר כי במשבר הקורונה (2020), נעצר גיוס העובדים לתפקידים הטכנולוגיים במשק ומספרם הצטמצם, בזמן שענף ההייטק צמח בשיעורים גבוהים.

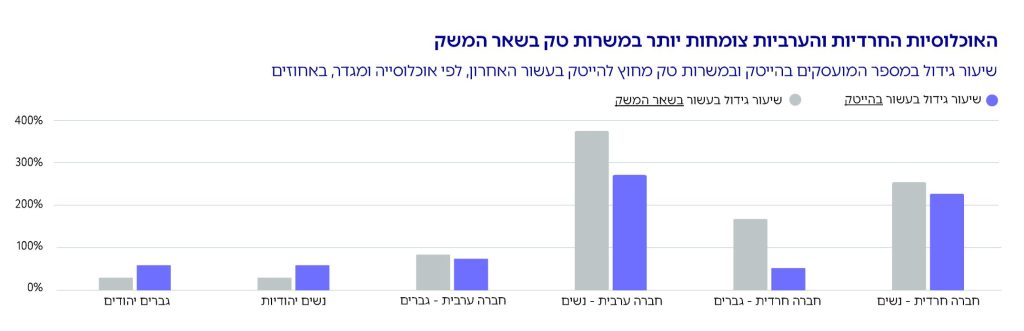

כאשר בוחנים את הגידול במספר העובדים בתפקידים טכנולוגיים בהייטק וביתר המשק בחלוקה לאוכלוסיות, נראה כי התפקידים הטכנולוגיים במשק הם הזדמנות כניסה לתעסוקה איכותית של עובדים מאוכלוסיות בתת-ייצוג בהייטק וליצירת צמיחה מכלילה. שיעורי הגידול בעשור האחרון של נשים ערביות, גברים חרדים ובמידה פחותה נשים חרדיות, היו גבוהים באופן יחסי לקצב ההצטרפות שלהם לענף ההייטק במהלך העשור.

כדי לצמצם את הפערים, להגדיל את הרווחה ולשפר את רמת החיים הכללית במדינה, יש לאפשר ולעודד מעבר של אוכלוסיות בתת-ייצוג לתפקידים טכנולוגיים במשק ולענף ההייטק.

אנחנו חוזרים ומדגישים את החשיבות של יישום המלצות הוועדה להגדלת ההון האנושי בהייטק (ועדת פרלמוטר) – ובפרט את ההמלצה להשקיע בחינוך מצוין לכל קבוצות האוכלוסייה בכל רחבי הארץ במטרה להבטיח את שגשוג ההייטק והכלכלה הישראלית כולה בטווח הארוך.

מקור: עיבודי רשות החדשנות ומכון אהרון לנתוני הלמ”ס

סוגיה מס’ 3:

התחרות מול האבים אחרים של חדשנות בעולם

תעשיית החדשנות הישראלית – המבוססת על הון אנושי איכותי, סטארטאפים צעירים וידע בתחומים ייחודיים – מתחרה בהאבים אחרים של חדשנות מסביב לעולם במגוון תחומים: כוח אדם ויזמות, הון להשקעות בסטארטאפים ונוכחות של חברות טכנולוגיה גלובליות וחברות טכנולוגיה מקומיות בוגרות. בין ההאבים האלה ניתן לציין האבים “מסורתיים” כמו עמק הסיליקון בארה״ב, אך גם כאלה שצמחו בשנים האחרונים והתמצבו כגדולים ומשמעותיים דוגמת לונדון. בחלק זה נציג את תמונת המצב של ישראל בהשוואה בין-לאומית בתחומים אלה.

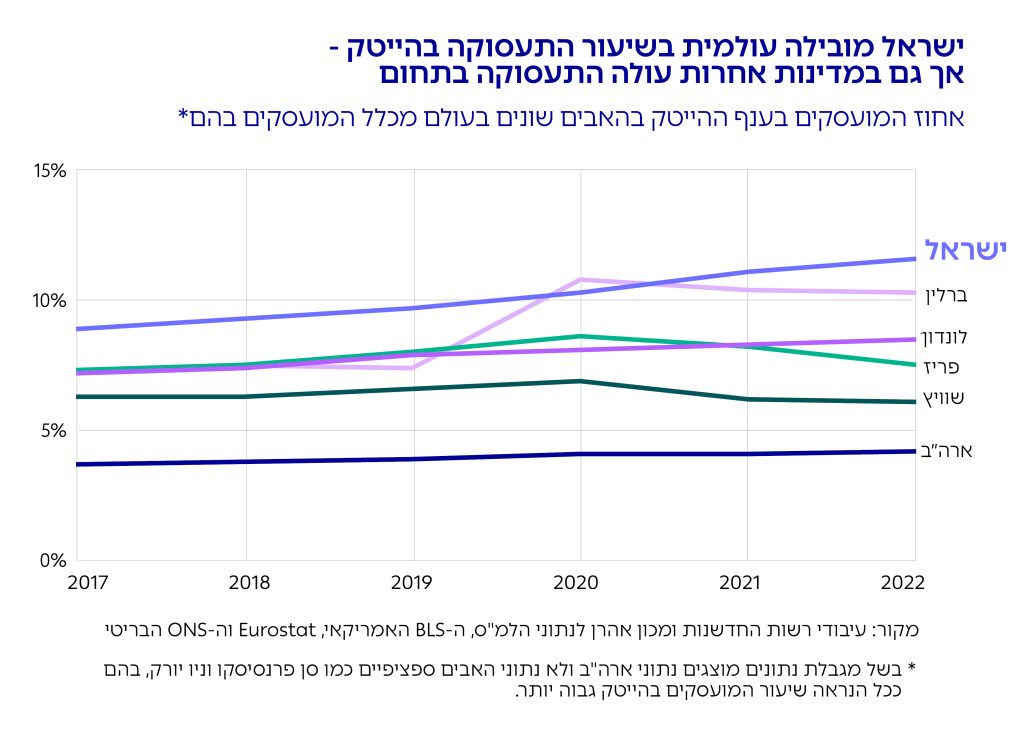

התבססות ההאבים כמובילים בחדשנות באה לידי ביטוי גם בתעסוקה בהם במקצועות הקשורים לתעשיית ההייטק. ב-2023, הועסקו בישראל קרוב ל-12% מהעובדים במשק בענף ההייטק – נתון זהה לזה שנרשם ב-2022. בכל ההאבים שנבדקו שיעור המועסקים בהייטק ב-2022 היה גבוה מזה שנמדד ב-2017. כלומר, בכולם ענף ההייטק צומח בקצב מהיר מזה של כלל המשק. נתון זה מעיד על המשקל ההולך וגדל של ההייטק בהאבים האלה. ככל שהאקוסיסטם בהאבים הללו ישתפר ויתעצם, תגדל התחרות שיש לישראל בגיוס משאבים בין-לאומיים ובעיקר הון ונוכחות של שחקנים זרים משמעותיים.

התבססות ההאבים כמובילים בחדשנות באה לידי ביטוי גם בתעסוקה בהם במקצועות הקשורים לתעשיית ההייטק. ב-2023, הועסקו בישראל קרוב ל-12% מהעובדים במשק בענף ההייטק – נתון זהה לזה שנרשם ב-2022. בכל ההאבים שנבדקו שיעור המועסקים בהייטק ב-2022 היה גבוה מזה שנמדד ב-2017 . כלומר, בכולם ענף ההייטק צומח בקצב מהיר מזה של כלל המשק. נתון זה מעיד על המשקל ההולך וגדל של ההייטק בהאבים האלה. ככל שהאקוסיסטם בהאבים הללו ישתפר ויתעצם, תגדל התחרות שיש לישראל בגיוס משאבים בין-לאומיים ובעיקר הון ונוכחות של שחקנים זרים משמעותיים.

לכן, קיימת חשיבות לאומית להגדלת כוח האדם האיכותי להייטק. מצד אחד, יש להשקיע ולטפח הון אנושי איכותי בעל אוריינות טכנולוגית בהתאם להמלצות ועדת פרלמוטר. ומצד שני, למנוע זליגה של כוח אדם איכותי להאבים אחרים של חדשנות בעולם, באמצעות שמירה על ישראל כמקום אטרקטיבי.

התחרות על ההון: השקעות הון סיכון

התחרות על ההון: השקעות הון סיכון

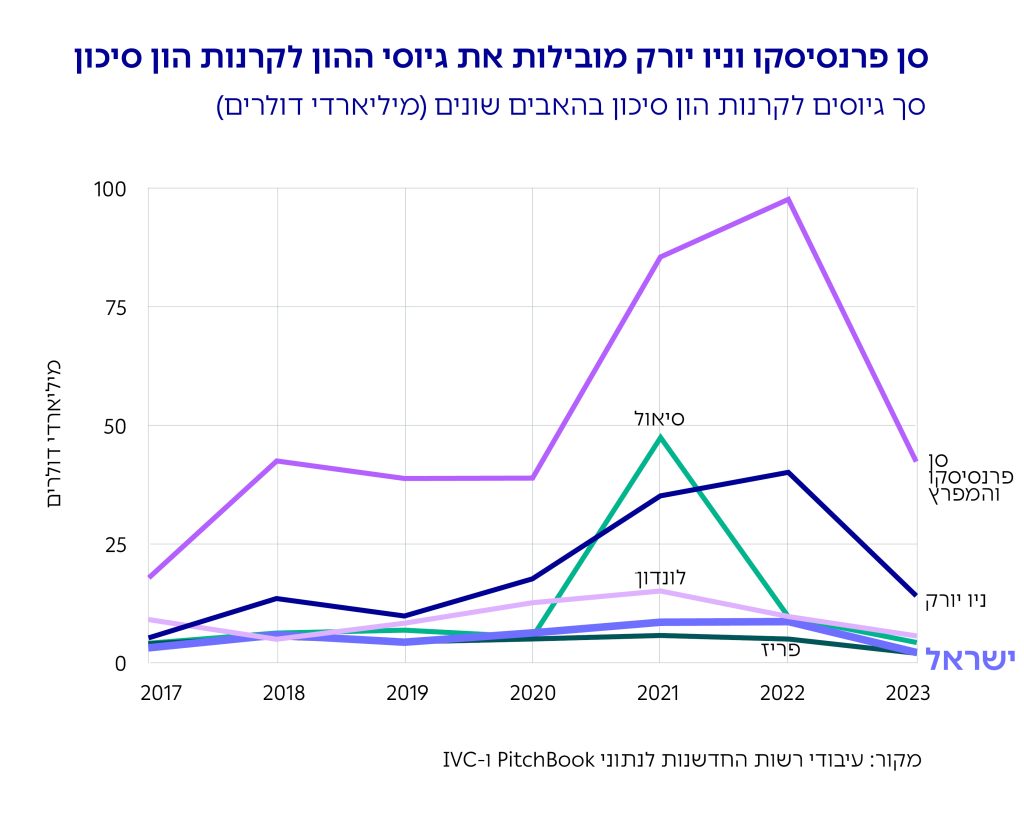

התחרות בין ההאבים השונים באה לידי ביטוי גם בתחרות על ההשקעות בסטארטאפים, בין אם אלו השקעות ישירות בחברות טכנולוגיה או בקרנות שמשקיעות בהן. כפי שהוצג, בישראל חלה ירידה חדה בשנתיים האחרונות בהשקעות בסטארטאפים – ירידה חדה יותר מאשר ברוב ההאבים שנבדקו.

ב-2023 ישראל הייתה להאב החמישי במונחי גיוסי הון מבין ההאבים המובילים בעולם לחדשנות ויזמות שנבדקו. ההאבים המובילים הם: סן פרנסיסקו, ניו יורק, בוסטון ולונדון. הגיוסים בישראל ב-2023 היו דומים לאלה שבלוס אנג’לס. אחת המגמות הבולטות בעשור היא הצמיחה המשמעותית של לונדון כהאב חדשנות, שעקף בגודלו במונחי השקעות בסטארטאפים את ישראל בשנתיים האחרונות והתברג בחמישיית ההאבים הגדולים בעולם.

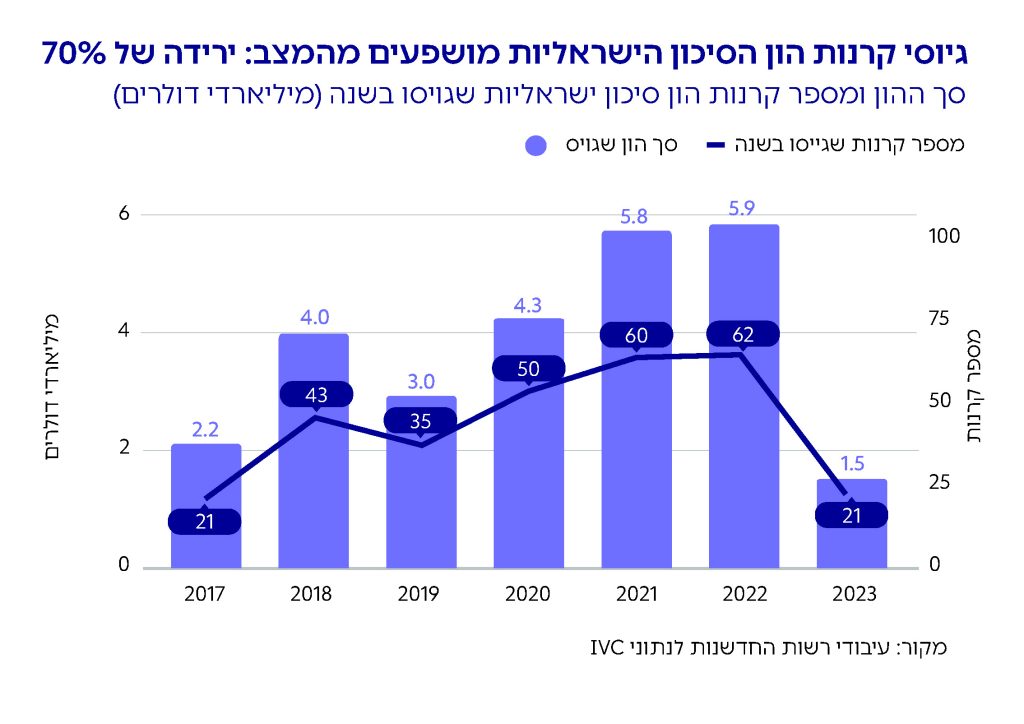

גיוסי קרנות הון הסיכון המקומיות משקפים את אטרקטיביות ההאב להשקעות, ובייחוד לסטארטאפים בשלבים מוקדמים.

ההשקעות בסטארטאפים בישראל נחלקות בין קרנות הון הסיכון מקומיות ישראליות לבין זרות. בעוד המנדט של הקרנות הישראליות הוא להשקיע בעיקר בישראל, ההשקעות של הקרנות הזרות נחלקות לרוב בין טריטוריות מגוונות. גם ההון המושקע בקרנות ההון סיכון הישראליות הוא ברובו זר, כך שלמעשה רוב ההון שמושקע בסטארטאפים ישראלים מקורו מחוץ לישראל.

תנועות ההון לכיוון ישראל מבטאות אמון של המשקיעים בתעשייה המקומית. בה בעת, בגלל ההסתמכות הגבוהה של ההייטק הישראלי על הון זר ביחס להאבים אחרים, ובשילוב הריחוק מהמשקיעים, גובר הסיכון להתייבשות מקורות המימון של ההייטק הישראלי בשנות משבר בהן המשקיעים מתנהלים בשמרנות.

ב-2023, סך גיוסי קרנות הון סיכון בישראל ירד בכ-75% ביחס לשנת 2022 וב-67% בהשוואה לממוצע הגיוס בין השנים 2022-2018.

בהסתכלות גלובלית, רוב ההון בעולם מגויס לקרנות בעמק הסיליקון, ובכלל בהאבים האמריקאיים. ב-2023, אחרי שנים בהן עלה סך גיוסי ההון לקרנות, חלה ירידה בגיוסים. בניגוד לירידה בגיוסי הסטארטאפים שהחלה כבר בשנת 2022, גיוסי קרנות הון סיכון הציגו עליה ב-2022.

דוגמה לתחרות הגוברת של ישראל היא לונדון. כפי שציינו, סך הגיוסים לחברות טכנולוגיה בהאב עקף את זה של ישראל. גם בזירת קרנות הון הסיכון, לונדון עקפה את ישראל. בין השנים 2023-2017 גויסו כ-27 מיליארד דולר לקרנות הון סיכון ישראליות בעוד שבלונדון הנתון עומד על כ-58 מיליארד דולר.

הירידה בגיוסי ההון של קרנות הון סיכון בישראל ב-2023 הייתה חדה בהשוואה להאבים אחרים שנבדקו. כאמור, ב-2023 סך גיוסי קרנות הון הסיכון בישראל ירד בקרוב ל-70% בהשוואה לממוצע הגיוס בין השנים 2022-2018. זאת לעומת ירידה של 30%-40% בשאר ההאבים שנבדקו. למעשה, גיוסי קרנות הון הסיכון בישראל ירדו לרמה נמוכה יותר מזו של הגיוסים ב-2015.

גם בעקבות המשבר של 2008 נרשמה השפעה משמעותית על הקרנות הישראליות, שלא גייסו הון בשנה לאחר מכן. תופעה זו הייתה אחת הסיבות המרכזיות להשקת קרן יוזמה 2.0 בעקבות אירועי ה-7.10, מתוך שאיפה למנוע תרחיש של מחסור במימון לקרנות הון סיכון ישראליות.

התחרות על החברות הרב-לאומיות

התחרות על החברות הרב-לאומיות

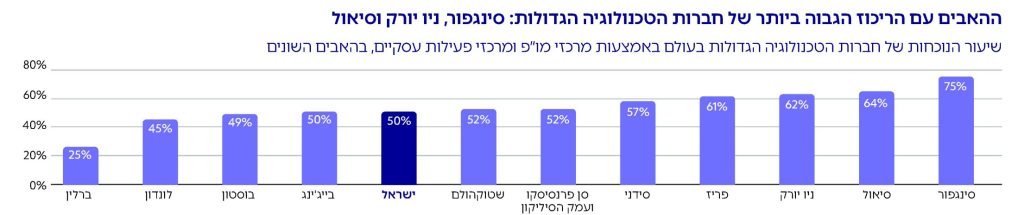

מדד נוסף לתחרותיות של האקוסיסטם הישראלי, ובכלל האבים של חדשנות בעולם, הוא היכולת למשוך חברות רב-לאומיות להפעיל בו מרכזי פיתוח ומרכזי פעילות משמעותיים. לאורך השנים, ישראל הייתה המקום הראשון מחוץ לארה״ב בו מגוון חברות הקימו מרכזי פעילות. נכון ל-2024, פועלות בישראל כ-515 חברות רב-לאומיות. יחד עם הצמיחה של האבים נוספים של חדשנות בעולם, גוברת התחרות גם בזירה זו.

בדיקה שערכה רשות החדשנות נועדה להשוות בין האבים שונים על פי נוכחות של חברות הטכנולוגיה הגדולות בעולם בהם. לשם כך, מופו 56 החברות בעלות שווי השוק הגבוה ביותר בנאסד״ק הפועלות בתחומי הטכנולוגיה, נכון לינואר 2024. חשיבות נוכחותן של חברות אלה בהאב חדשנות באה לידי ביטוי במספר אופנים: ראשית, נוכחותן היא חותמת איכות להאב המקומי. שנית, חברות אלו הן לרוב מעסיקים יציבים ומשמעותיים המשלמים שכר גבוה. שלישית, עבודה בחברות אלה לרוב חושפת את העובדים בהן לחזית הטכנולוגיה. לאחר מכן, נבדק באילו מההאבים פועלות החברות המופיעות ברשימה, וכך ניתן היה להשוות את ההאבים בהם קיים ריכוז גבוה יחסית של חברות טכנולוגיה גדולות ומשמעותיות.

מהבדיקה עולה כי המקומות בהם קיים הריכוז הגבוה ביותר של החברות הרב-לאומיות הגדולות ביותר באמצעות מרכזי מו״פ ומרכזי פעילות עסקיים, אינם בהכרח ההאבים הגדולים ביותר גם במונחי השקעות בסטארטאפים או בקרנות הון סיכון מקומיות. ההאבים המובילים מבחינת ריכוז חברות הטכנולוגיה הגדולות הם סינגפור, ניו יורק וסיאול. עוד עולה כי שיעור הנוכחות של חברות הטכנולוגיה הגדולות בישראל דומה לזה שנמדד בבוסטון ועמק הסיליקון. המשך הדיון בנושא התחרות על נוכחות חברות רב-לאומיות בהאב החדשנות מופיע בסוגיה מספר 4 במסמך זה.

מקור: עיבודי רשות החדשנות לנתוני נאסד”ק ואתרי החברות

חברות הטכנולוגיה הבוגרות: הנפקות בהאבים

חברות הטכנולוגיה הבוגרות: הנפקות בהאבים

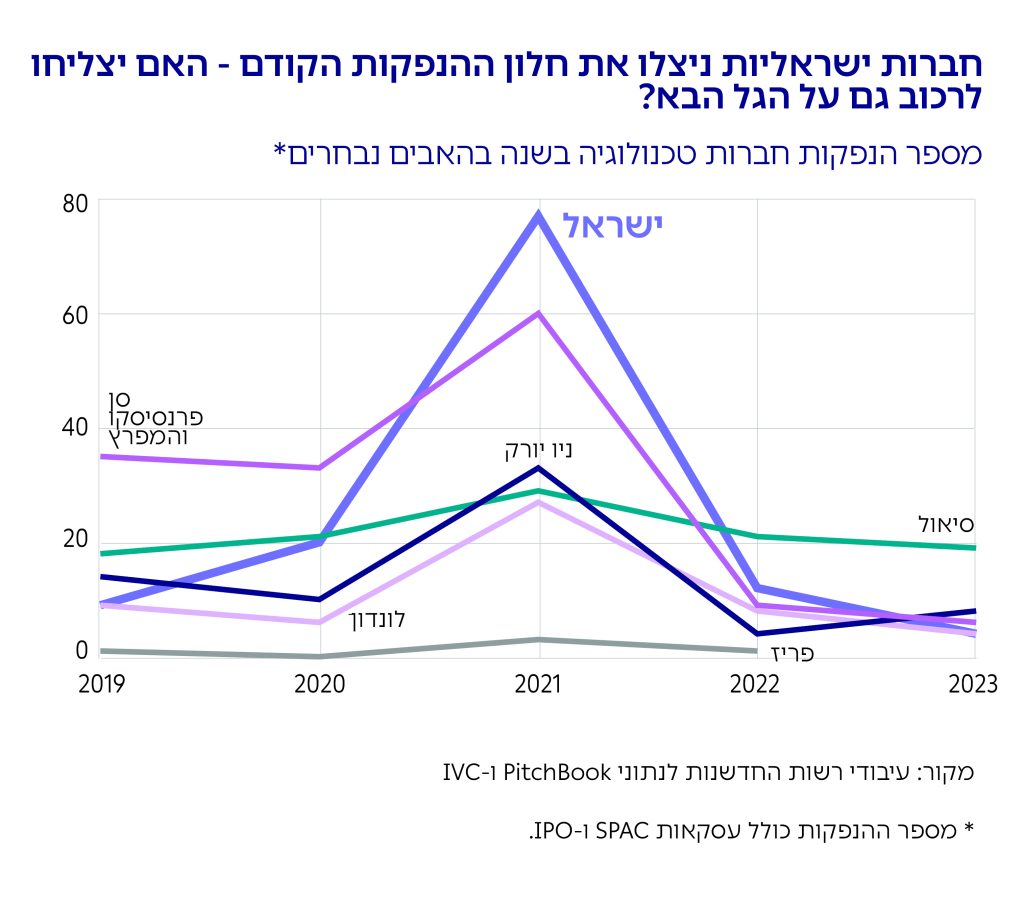

מדד נוסף לפעילות העסקית בהאבים של סטארטאפים וחדשנות הוא פעילות ההנפקות, שמבטאת הבשלה של חברות צמיחה והפיכתן לציבוריות. בהסתכלות משקית, יש חשיבות גדולה להתבססות חברות כאלה בהאב: אלה חברות עצמאיות וגדולות, שלרוב מעסיקות מספר גדול יחסית של עובדים ועובדות במגוון תפקידים, קיים סביבן אקוסיסטם של נותני שירותים, ויש להן תרומה להכנסות המדינה באמצעות תשלומי מס (של העובדים ושל החברות).

ב-2021 הגיע לשיאו גל ההנפקות העולמי האחרון. בחינה של מספר ההנפקות של חברות טכנולוגיה בהאבים בולטים מגלה שמעל ל-70 חברות ישראליות ניצלו את ההזדמנות להפוך לציבוריות (באמצעות SPAC או IPO), כך שישראל עקפה באותה שנה את עמק הסיליקון ואת ניו יורק במונחי הנפקות. ב-2022 נסגר חלון ההנפקות, ועדיין מספר ההנפקות בישראל היה שני רק לזה שבסיאול. ב-2023 המשיכה מגמת הירידה ברוב ההאבים (למעט ניו יורק, בו נרשמה התאוששות קלה, וסיאול, ששמרה על רמה דומה לאורך כל התקופה).

יש סימנים שמעידים על כך שחלון ההנפקות העולמי לחברות טכנולוגיה נפתח מחדש ב-2024, ומאופיין בהתאמה טובה יותר של תמחור המניות וציפיות השוק. עולה השאלה אם חברות ישראליות ערוכות לנצל את חלון ההזדמנויות. לשם כך, יש לוודא כי המדיניות הממשלתית מייצרת סביבה עסקית התומכת בחברות טכנולוגיה ישראליות לאורך כל שלבי חייהן, לפני ואחרי הנפקה.

סוגיה מס’ 4:

מנועי הצמיחה הבאים של ההייטק הישראלי

לאור חשיבותו ומרכזיותו הצומחת של ההייטק בכלכלה הישראלית, עולה השאלה מאין יגיע המשך הצמיחה של ההייטק בשנים הקרובות. בניסיון לזהות את מנועי הצמיחה הבאים של ההייטק הישראלי, ניתן לסמן כמה מגמות ותהליכים ארוכי טווח שמשפיעים על הכיוונים אליהם עשוי להתפתח ההייטק הישראלי.

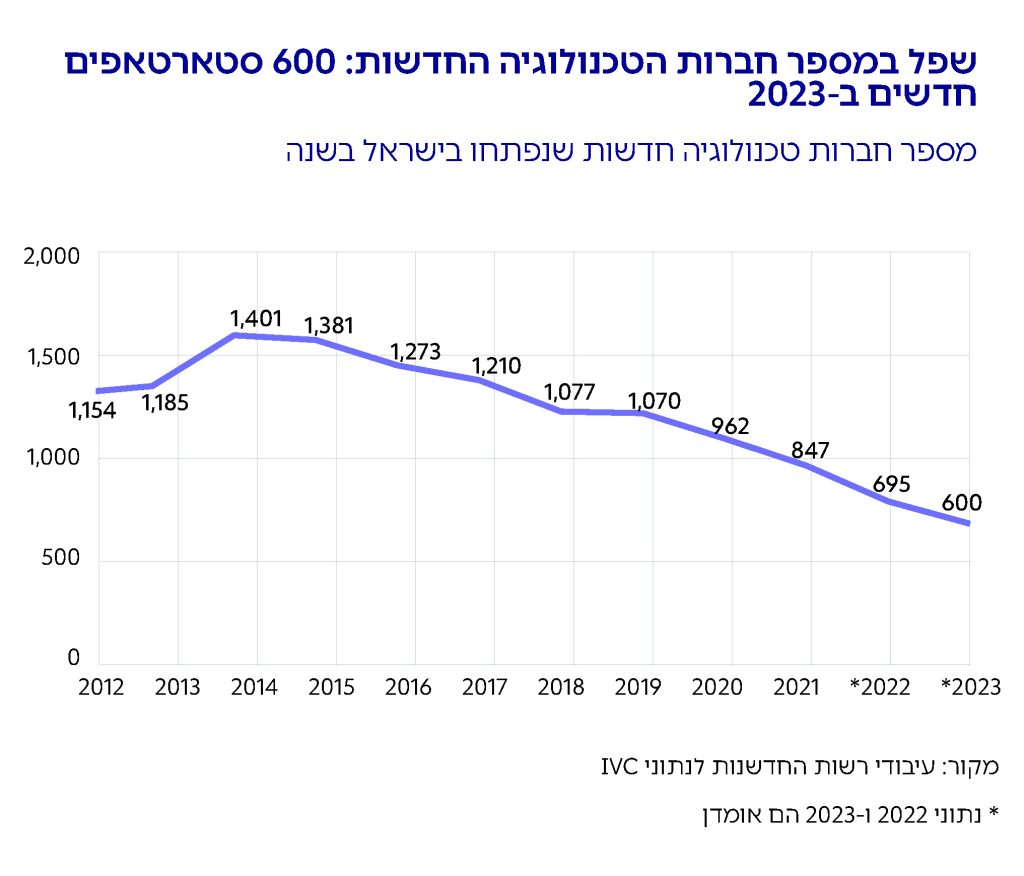

כיוון ראשון הוא כל הקשור ליזמות טכנולוגית. מראשית ימיו, ההייטק הישראלי התבסס על חדשנות פורצת דרך בחברות צעירות שעוסקות בפיתוח טכנולוגיות בסיכון גבוה. סוגיה שתשפיע על עתיד הענף קשורה ליבול הסטארטאפים הישראלי. מאז 2015 יש מגמת ירידה בכמות הסטארטאפים החדשים הקמים מדי שנה. השאלה העולה בהקשר זה היא אם מוקמות מדי שנה ״מספיק״ חברות טכנולוגיה חדשות, או שיש איום לעתיד ה״סטארטאפ-ניישן״. לפי אומדן ראשוני, ב-2023 הוקמו כ-600 חברות בלבד, נתון שהוא תמרור אזהרה.2להרחבה בנושא הירידה בהקמת סטארטאפים, ראו את פרסום הרשות בנושא בשיתוף מכון RISE (לשעבר SNPI).

משתנה משמעותי נוסף, שיוצג בהרחבה בעמודים הבאים, נוגע למימון חברות בשלבים השונים, ובפרט בשלבים המוקדמים – מימון שיאפשר לחברות המשך התפתחות וצמיחה עד שיגיעו לבגרות ולבשלות. גורמים נוספים שישפיעו על כיוון הצמיחה של ההאב, קשורים גם לגיוון טכנולוגי, ולהקמת חברות בתחומים צומחים שיש להם ביקוש עולמי, כמו בינה מלאכותית.

בהמשך חלק זה יוצגו גורמים נוספים שמשפיעים על מנועי הצמיחה של ההייטק הישראלי, כולל השקעות קרנות הון הסיכון בתחומים מסוימים, פעילות החברות הרב-לאומיות, וחברות טכנולוגיה בוגרות הנסחרות בשוקי ההון. במקרים הרלוונטיים יוצגו הצעות לצעדי מדיניות התומכים במנועי הצמיחה.

השקעות בסטארטאפים: ירידה בהשקעות שמחזירה את ישראל ל-2018

השקעות בסטארטאפים: ירידה בהשקעות שמחזירה את ישראל ל-2018

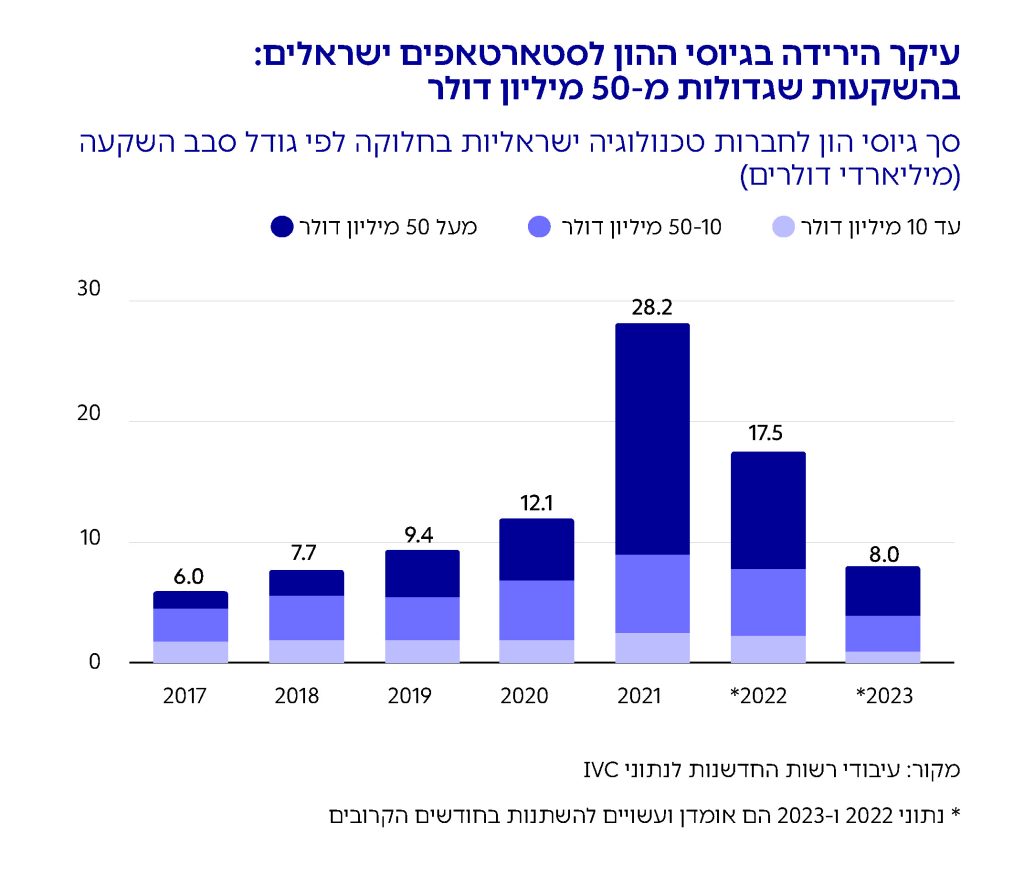

כפי שהוצג, מאז 2021 חלה מגמת ירידה בהשקעות בסטארטאפים ישראלים. עיקר הירידה חל בהשקעות בסבבי גיוס הון גדולים של מעל ל-50 מיליון דולר. סבבי גיוס אלה תדלקו את הצמיחה של חברות טכנולוגיה ישראליות עצמאיות ובוגרות.

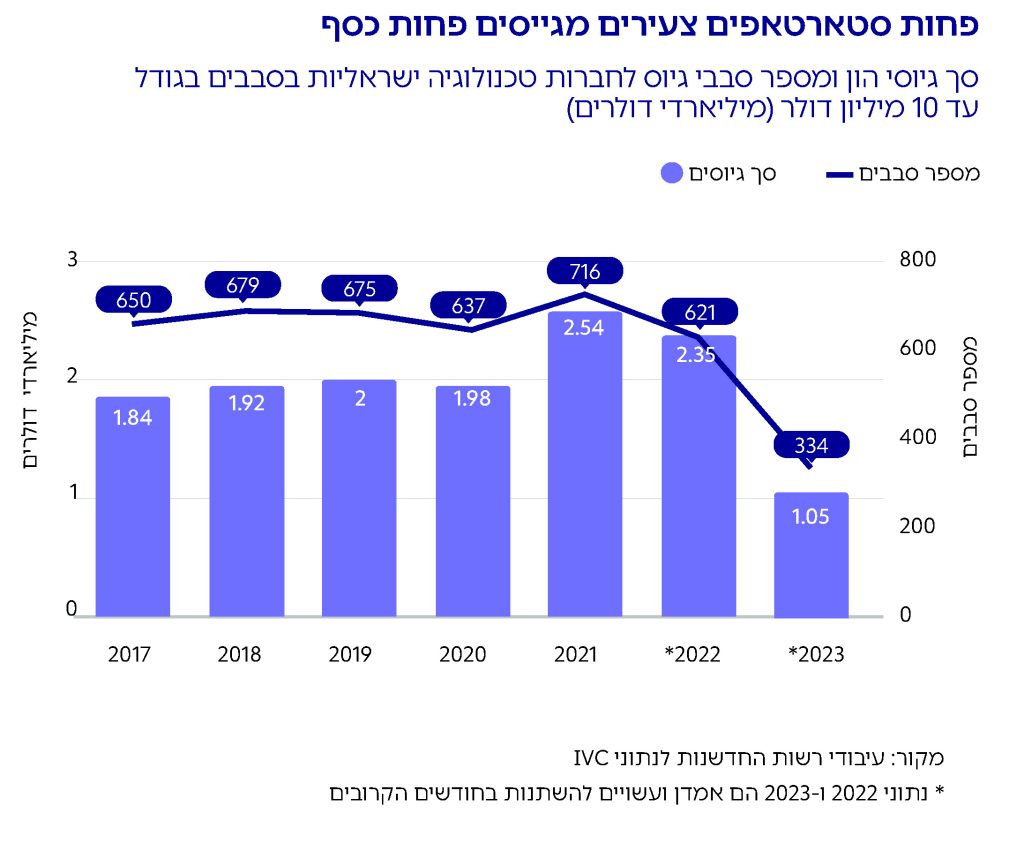

יחד עם זאת, גם בסבבי גיוס ההון בשלבים המוקדמים חלה ירידה משמעותית. ב-2017, כ-30% מסך ההון שסטארטאפים ישראלים גייסו היה בהשקעות הקטנות מ-10 מיליון דולר. ב-2023 שיעור זה ירד ל-13%. ההון שהושקע בסבבים בשלבים המוקדמים קטן לא רק באופן יחסי, אלא גם באופן מוחלט: ב-2017 הוא היה 1.8 מיליארד דולר, וב-2023 פחות ממיליארד דולר.

השקעות בסטארטאפים: ירידה משמעותית בגיוסי סטארטאפים צעירים

השקעות בסטארטאפים: ירידה משמעותית בגיוסי סטארטאפים צעירים

מהנתונים עולה כי העלייה המשמעותית בהשקעות בסטארטאפים ב-2022-2021 לא גררה עלייה בהשקעות בשלבים המוקדמים, שהייתה עלייה מתונה בהון שהושקע במסגרתם. כלומר, החברות בשלבים המוקדמים לא נהנו מהגאות בהשקעות.

גם בגודל סיבוב הגיוס הממוצע בסבבים הקטנים מ-10 מיליון דולר, לא חל שינוי משמעותי, והוא עלה מ-2.8 מיליון דולר ב-2017 ל-3.1 מיליון דולר ב-2023. במקביל לכך, מספר סבבי ההשקעות בשלבים המוקדמים ירד בשנת 2023 ועמד על כמחצית ממספר הסבבים ב-2022.

המשמעות היא שפחות הון עומד לרשות סטארטאפים בשלבים מוקדמים, כך שסטארטאפים עשויים להתקשות להגיע לשלבים מתקדמים יותר. מכיוון שסטארטאפים צעירים הם אבן הבסיס להצמחת החברות הבוגרות בעשורים הקרובים, ירידה במספר הסטארטאפים החדשים בשילוב הירידה במימון השלבים המוקדמים, עשויות להוביל לירידה בקצב הצמיחה של ההייטק הישראלי בעתיד.

לאור הבנה זו בנוגע להייטק הישראלי ונוכח חשיבותם של הסטארטאפים לאקוסיסטם הישראלי בטווח הארוך, הפעילה רשות החדשנות ב-2023 מספר כלים שנועדו לתמוך בחברות בשלבים מוקדמים. פירוט נרחב על כלים אלו מופיע בהמשך.

השקעות בסטארטאפים: עיקר הירידה בהשקעות בסבבי גיוס ההון הגדולים

השקעות בסטארטאפים: עיקר הירידה בהשקעות בסבבי גיוס ההון הגדולים

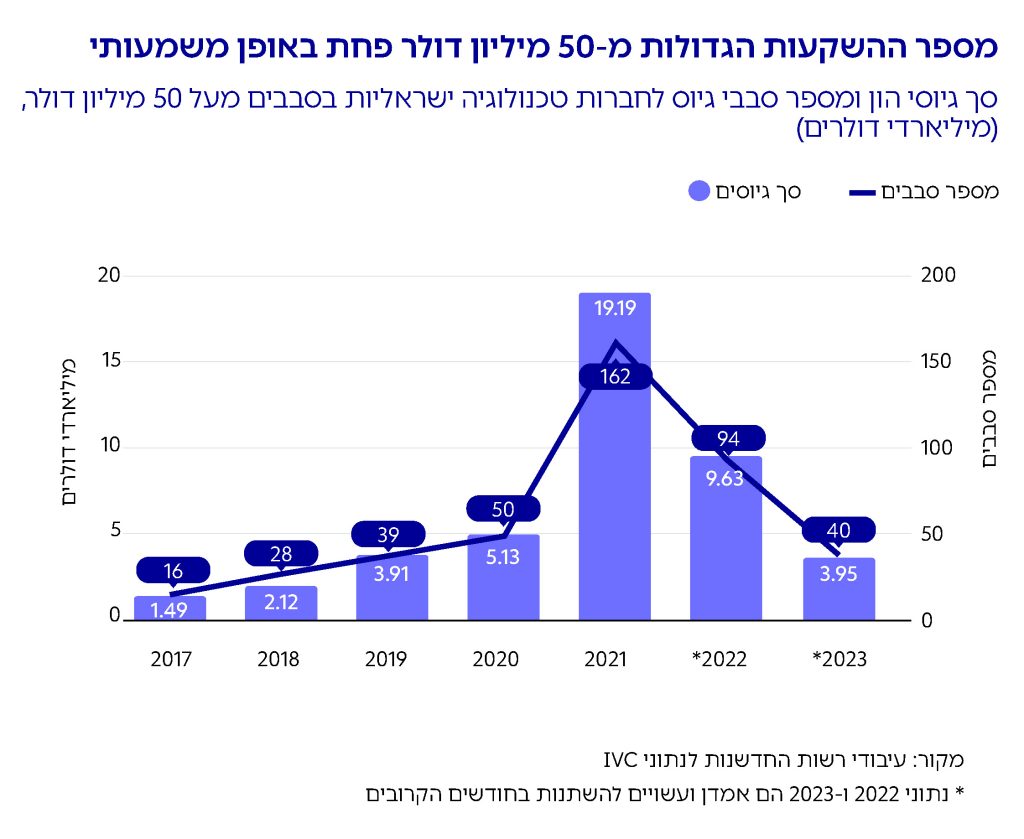

העשור האחרון אופיין בתנודתיות גבוהה בסבבי ההשקעות הגדולים של הסטארטאפים ישראלים. ב-2017, כ-25% מההון שגויס באותה שנה היה בסבבים שכל אחד מהם היה גדול מ-50 מיליון דולר. ארבע שנים מאוחר יותר, ב-2021, שיעור זה עלה ל-70%, ולאחר שנתיים של ירידה הגיע ל-50% ב-2023. ירידה זו מסבירה את עיקר הירידה בהשקעות בחברות טכנולוגיה בישראל בשנה האחרונה.

גודל סבב גיוס ההון הממוצע לסבבים הגדולים מ-50 מיליון דולר ב-2023 היה דומה לזה שנרשם בשנים האחרונות, ועמד על כ-98 מיליון דולר. 2021 הייתה שנה חריגה, שבה סבב גיוס ההון הממוצע בסבבים הגדולים מ-50 מיליון דולר היה 118 מיליון דולר. כלומר, הירידה היא בנפח העסקאות בשלבים אלה, כאשר מספר סבבי הגיוס הגדולים ירד לרמה הדומה לזו של 2019.

חברות טכנולוגיה ישראליות בשלבים מתקדמים, שגייסו בשנים האחרונות סכומי כסף גדולים ובשנים הקרובות יידרשו למצוא אפיק מימון להמשך פעילותן, עשויות להיתקל בקושי לגייס סבב גיוס הון גדול נוסף על רקע ירידה בהון הזמין לשלבים אלה. כתוצאה מכך, יהיה עליהן לפעול להגדלת הכנסות ומעבר לרווחיות במטרה לממן את הפעילות שלהן או לצאת לאירועי נזילות של מיזוג ומכירה, לקיחת חוב, או הנפקה ראשונה לציבור. כמו כן, ייתכן שחלק מהחברות שייצאו לגיוסים, יידרשו לעשות זאת לפי שווי נמוך יותר (Down Round).

הציפיות של הסטארטאפים: גיוסי הון ו-Down Rounds

הציפיות של הסטארטאפים: גיוסי הון ו-Down Rounds

התקופה הנוכחית, על האירועים הביטחוניים והאחרים בה, משפיעה על הלכי הרוח בתעשייה ועל חברות ההייטק שנמצאות בקשר עם לקוחות ומשקיעים מחו”ל.

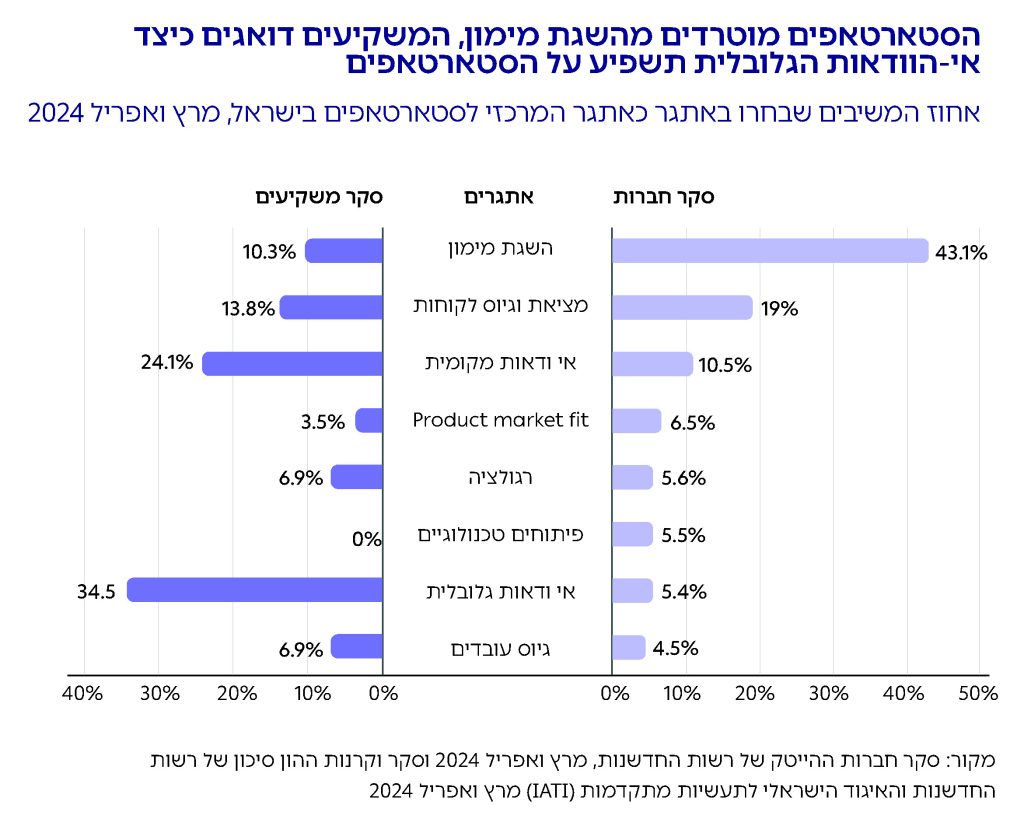

שאלה שעולה בתקופה זו, בישראל ובהאבים טכנולוגיים נוספים בעולם, נוגעת לחברות שיידרשו לגייס הון בהערכת שווי נמוכה מזו שגייסו בסבב גיוס ההון הקודם שביצעו בתקופה בה הייתה גאות בשווקים (Down Round). על מנת לבחון את הלכי הרוח בקרב סטארטאפים, שאלה אותם רשות החדשנות בחודשים מרץ ואפריל 2024 בנוגע לציפיות גיוס ההון שלהם בשנה הקרובה.

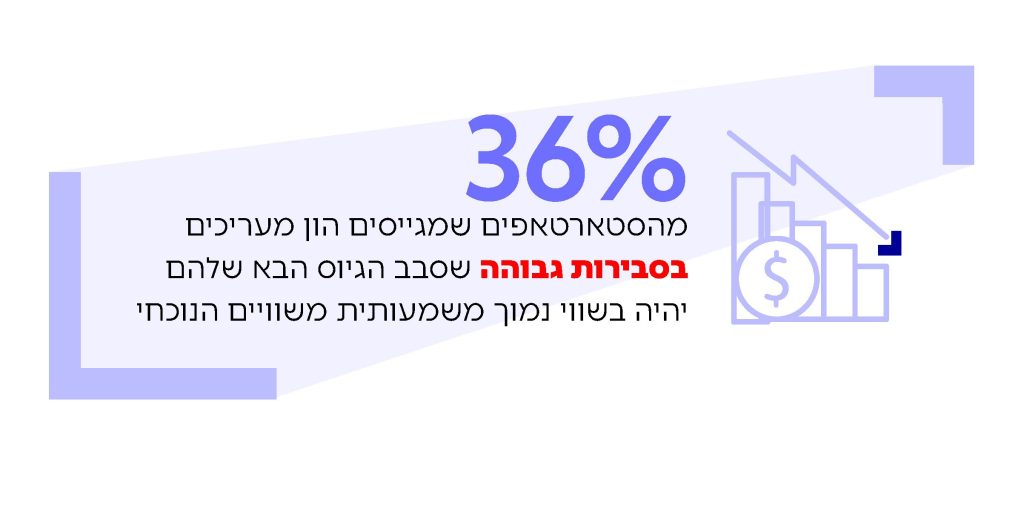

מהסקר עולה כי בחודשים מרץ ואפריל %61 מהחברות שנמצאות בהליכי גיוס הון העריכו בסבירות נמוכה שיצליחו לגייס את הסכום שהן זקוקות לו ואילו 39% מהחברות שנמצאות בהליכי גיוס העריכו בסבירות גבוהה שיצליחו לגייס את הסכום לו הן זקוקות בסבב הגיוס הבא. בסקר שנערך בחודשים נובמבר ודצמבר 2023 , קרוב יותר ל-7.10, שיעור זה עמד על 34% .

בנוסף, 36% מהחברות המגייסות העריכו במרץ ובאפריל 2024 בסבירות גבוהה שסבב הגיוס הבא שלהן יתבצע בשווי נמוך משמעותית מהשווי הנוכחי שלהן. בנובמבר 2023 שיעור זה עמד על 39%, כך שלא חל שינוי משמעותי.

האתגרים המרכזיים לסטארטאפים: השגת מימון ואי-ודאות גלובלית

האתגרים המרכזיים לסטארטאפים: השגת מימון ואי-ודאות גלובלית

באופן כללי, נראה כי האתגרים עמם מתמודדים סטארטאפים ישראלים בתקופה זו אינם שונים מהאתגרים שמעסיקים סטארטאפים גם בימי שגרה. הסוגיה המרכזית המעסיקה 43% מהמשיבים על סקר החברות היא השגת מימון. האתגר השני, אותו סימנו 19% מהמשיבים, הוא מציאת וגיוס לקוחות.

מסקר החברות עולה כי בין שני מועדי הסקר, בחודשים נובמבר ודצמבר 2023 ולאחר מכן במרץ ובאפריל 2024, חלה ירידה בשיעור המשיבים שדירגו את השגת המימון כאתגר מרכזי עבורם. מנגד חלה עלייה באלה שזיהו את אי-הוודאות המקומית כאתגר עבורם.

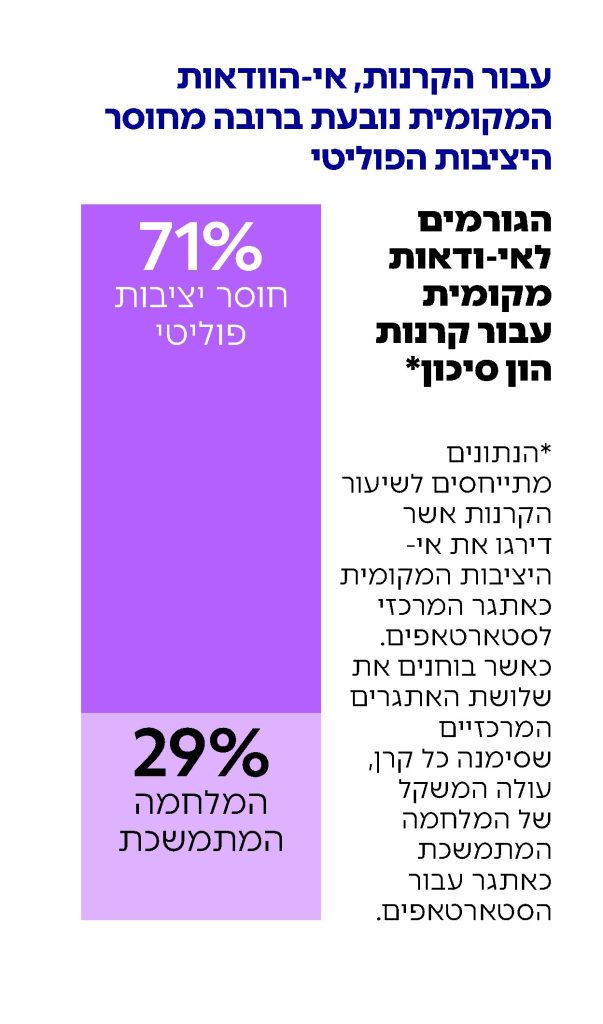

מעניין לראות את הפערים הקיימים בתפיסותיהם של המשקיעים ושל הסטארטאפים. במקביל לסקר החברות שנערך במרץ ובאפריל, ערכו רשות החדשנות והאיגוד הישראלי לתעשיות מתקדמות (IATI) סקר בקרב קרנות הון סיכון הפועלות בישראל:3לפירוט בנוגע למתודולוגיית ביצוע הסקר ראו נספח 1. כאשר קרנות התבקשו לדרג את האתגרי המרכזי עמם מתמודדים סטארטאפים ישראלים, 34.5% אחוז מהם בחרו באי-ודאות גלובלית ו-24% באי-ודאות מקומית. רק כ-10% סימנו את השגת המימון כאתגר המרכזי – למרות שהוא דורג ראשון על ידי החברות עצמן. כ-14% בחרו במציאת וגיוס לקוחות, שדורג שני על ידי החברות. המשמעות היא שלא קיים מתאם בין האתגרים שנתפסים על ידי החברות וקרנות ההון סיכון. כל אחד מסוגי השחקנים מעריך בצורה שונה את האתגרים המרכזיים בתקופה זו.

התחומים הבאים: במה מתכננות הקרנות להשקיע בשנים הקרובות?

התחומים הבאים: במה מתכננות הקרנות להשקיע בשנים הקרובות?

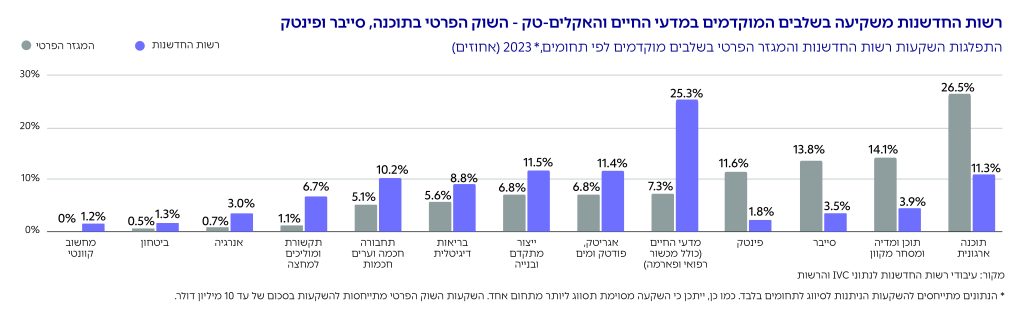

בשנים האחרונות מרוכזות ההשקעות בסטארטאפים בישראל בשלושה תחומים עיקריים: תוכנה ארגונית, סייבר ופינטק. על מנת לזהות אם צפויים שינויים בתמהיל ההשקעות בסטארטאפים, שאלנו את קרנות הון הסיכון בסקר מה הן צופות שיהיו תחומי ההשקעה המרכזיים שלהן בשלוש השנים הקרובות בהשוואה לתמהיל ההשקעות כיום. מהסקר עולה כי הקרנות מעריכות שבשלוש השנים הקרובות המרכזיות של פינטק ותוכנה ארגונית בהשקעותיהן תמשיך לגדול. עוד הן צופות, שתהיה עלייה בתחומים הקשורים לטכנולוגיות האקלים-טק, כולל אנרגיה, אגריטק, פודטק ומים. מנגד, הקרנות צופות שתחול ירידה בהשקעות בסייבר ובתחומי מדעי החיים. במספר תחומים לא צפוי לפי הקרנות לחול שינוי משמעותי בנפח ההשקעות, ובהם: תחבורה חכמה, תוכן ומדיה ומסחר מקוון.

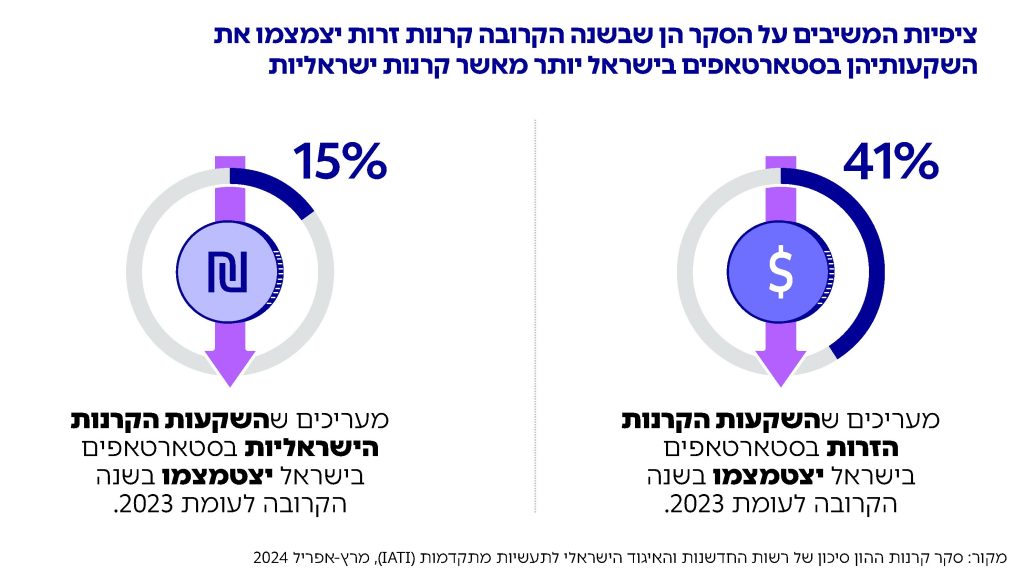

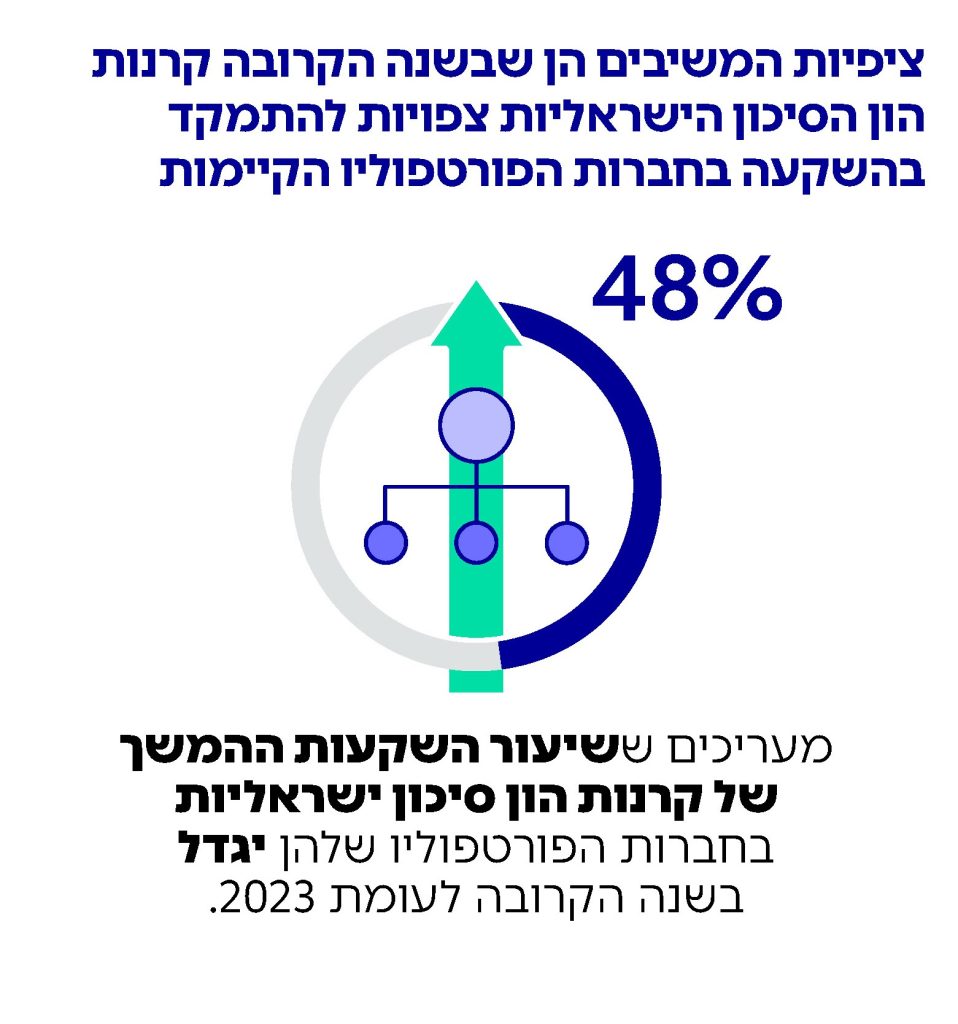

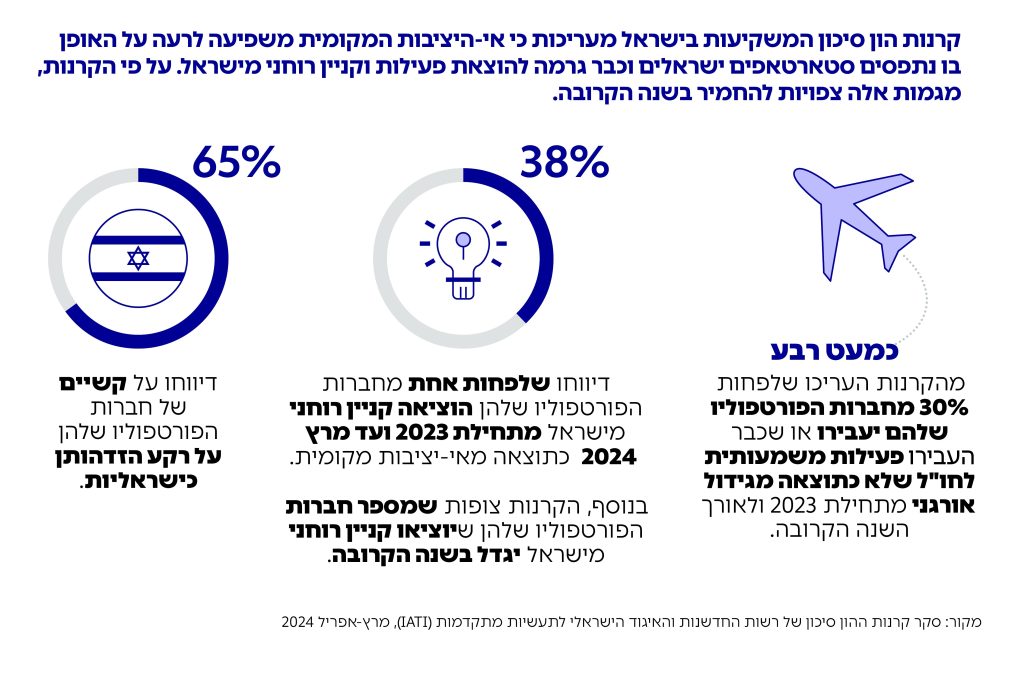

הציפיות של הקרנות: גיוסי הון והוצאת פעילות סטארטאפים מישראל

הציפיות של הקרנות: גיוסי הון והוצאת פעילות סטארטאפים מישראל

גורם משמעותי שישפיע על התפתחות הסטארטאפים בשנים הקרובות, מבחינת המשאבים שיעמדו לרשותם והכיוונים הטכנולוגיים והעסקיים בהם יתקדמו, הוא קרנות הון הסיכון בישראל. כאמור, בישראל פועלות קרנות הון סיכון ישראליות וזרות, שמשקיעות בסטארטאפים בתחומים ובשלבים שונים.4להרחבה על פעילות קרנות הון סיכון בישראל, ראו את פרסום הרשות בנושא בשיתוף IVC, KPMG ומשרד עו”ד גורניצקי.

קרנות הון הסיכון הפועלות בישראל נשאלו בסקר לגבי ציפיותיהן בנוגע לפעילות ההשקעה של קרנות בישראל וכן בנוגע לפעילות העסקית של חברות הפורטפוליו שלהן. תוצאות הסקר מלמדות על מספר מגמות:

הדור הבא: תחומי הפעילות של סטארטאפים בשלבים מוקדמים

הדור הבא: תחומי הפעילות של סטארטאפים בשלבים מוקדמים

גורם משמעותי שישפיע על התפתחות ההייטק הישראלי בשנים הקרובות, הוא התחומים בהם יפעלו חברות ההייטק המקומיות. כיום יש יתרון יחסי לאקוסיסטם המקומי בתחומים בהם הצטברו ידע ומומחיות כמו תוכנה ארגונית וסייבר, שקשורים לידע שיוצא מהיחידות הטכנולוגיות הצבאיות. בנוסף, עולה השאלה מה יהיו התחומים העתידיים שיהפכו מרכזיים בכלכלה העולמית, דוגמת פתרונות בתחום האקלים-טק.

מניתוח פעילות ההשקעות בסטארטאפים בסבבים שגודלם עד 10 מיליון דולר, עולה כי עיקר ההשקעות בשוק הפרטי בשלבים המוקדמים מתרכזות בתחומי התוכנה (26.5% מההשקעות עד 10 מיליון דולר הן בתחום התוכנה הארגונית). לעומת זאת, השקעות הממשלה בהייטק המבוצעות על ידי רשות החדשנות, הן בעיקר בתחומי מדעי החיים והאקלים-טק. בחינה של התפלגות השקעות רשות החדשנות אל מול השקעות השוק הפרטי ב-2023 מגלה כי רשות החדשנות משקיעה בתחומים בהם השוק הפרטי ממעט להשקיע.

מעל ל-500 חברות רב-לאומיות בישראל

מעל ל-500 חברות רב-לאומיות בישראל

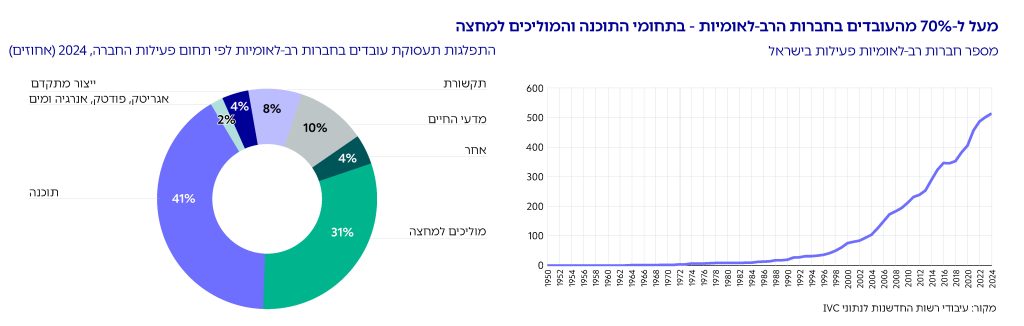

גורם נוסף שישפיע על פני ההייטק הישראלי בשנים הקרובות הוא נוכחות החברות הרב-לאומיות, אשר בחלק הקודם עסקנו בחשיבותן.

כאמור, נכון ל-2024, פועלות בישראל כ-515 חברות רב-לאומיות המעסיקות קרוב ל-90 אלף עובדים. החברות הרב-לאומיות בישראל פועלות כיום בשני תחומים עיקריים: תוכנה ומוליכים למחצה. בחברות בתחומים אלה מועסקים כ-72% מהעובדים בחברות הרב-לאומיות. תחום מדעי החיים מרכז כ-10% מהעובדים בחברות הרב-לאומיות ו-8% מועסקים בחברות בתחום התקשורת.

רוב החברות הרב-לאומיות החלו את פעילותן בישראל אחרי שנת 2000. בשנים האחרונות מספר מרכזי הפעילות החדשים של החברות הרב-לאומיות שקמו בישראל בכל שנה הלך ועלה. בשנים 2023-2019 קמו בממוצע כ-38 מרכזי פיתוח חדשים מדי שנה. ב-2023 חלה ירידה במספר מרכזי הפעילות החדשים שקמו, והוא עמד על 28 בלבד.

לאורך השנים, נסגרו 220 מרכזי פעילות של חברות רב-לאומיות בישראל. למרות ההאטה בפתיחת מרכזי פעילות חדשים ב-2023, לא נצפתה סגירה חריגה של מרכזים בישראל בשנה זו. בהסתכלות על עתיד ההייטק ומנועי הצמיחה שבו, ולאור חשיבות התעסוקה בהייטק להמשך צמיחת ושגשוג הכלכלה הישראלית, עולה השאלה אם יש צורך בגיבוש מדיניות ממשלתית התומכת בהגדלת מספרן של חברות רב-לאומיות בישראל באופן יזום.

אחד המאפיינים של החברות הרב-לאומיות הוא שמכפיל התעסוקה שלהן נמוך באופן יחסי לחברות אחרות בענף ההייטק, ולמעשה הוא הנמוך ביותר בענף מלבד בסטארטאפים צעירים.5ראו פירוט בדוח מצב ההייטק 2023 של רשות החדשנות. על כל עובד.ת בתפקיד טכנולוגי בחברה רב-לאומית יש רק כחצי עובד.ת בתפקיד שאינו טכנולוגי.

לכן, למרות חשיבותן הגבוהה של החברות הרב-לאומיות לאקוסיסטם הישראלי, נראה שאין מקום בעת הזו לייצר מדיניות להגדלת מספרן באופן יזום. עם זאת, יש מקום לבחון אם קיימים חסמים לפעילותן של חברות רב-לאומיות משמעותיות שטרם פועלות בישראל, אם תרומתן לתחום בישראל תהיה משמעותית.

מיצוי פוטנציאל הצמיחה של חברות הטכנולוגיה הציבוריות בישראל

מיצוי פוטנציאל הצמיחה של חברות הטכנולוגיה הציבוריות בישראל

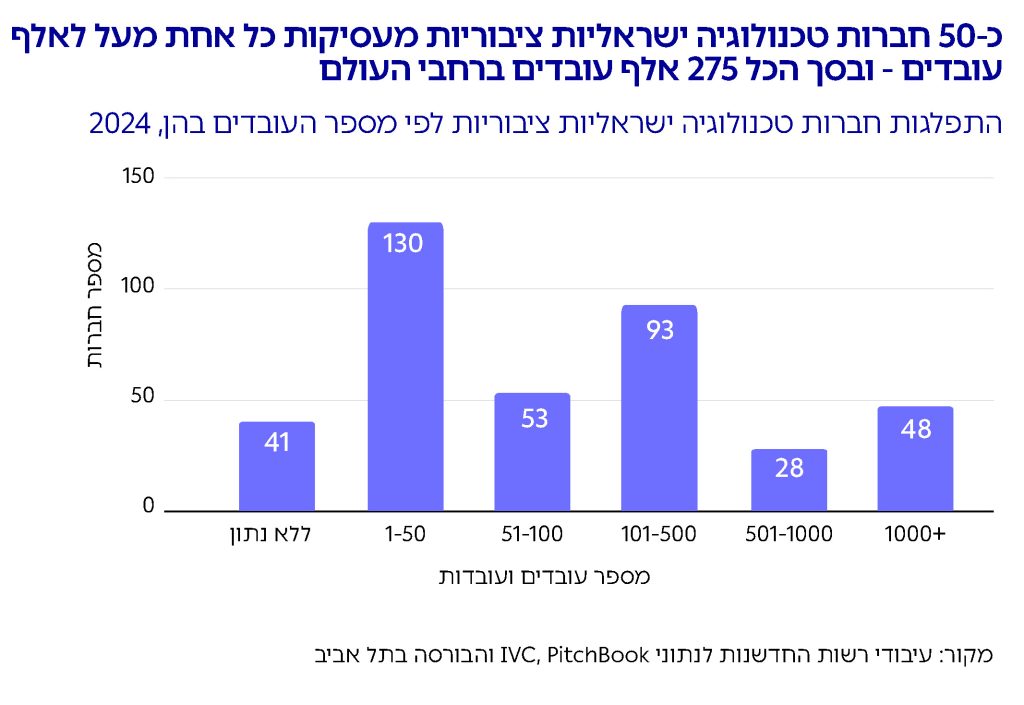

חברות הטכנולוגיה הציבוריות הישראליות הן עמוד תווך משמעותי בהייטק הישראלי. חלקן מעסיקות משמעותיות בתפקידים טכנולוגיים ושאינם טכנולוגיים, הן שוכרות את שירותיהם של נותני שירותים מגוונים בשוק הישראלי, פועלות לאורך תקופה ממושכת, ובניגוד לסטארטאפים, לעתים מציגות רווחיות ומשלמות מיסי חברות. לרוב, חברות טכנולוגיה ציבוריות מבטאות התבססות והתבגרות של סטארטאפים ישראלים. לכן, בחלק זה נציג את תמונת המצב של חברות אלה, ונדון ביכולת לייצר חברות נוספות כאלה שלהן תרומה משמעותית למשק.

393 חברות טכנולוגיה ציבוריות ישראליות נסחרות בבורסות בעולם. שווי השוק המצרפי שלהן, נכון לאפריל 2024, הוא כ-234 מיליארד דולר והן מעסיקות כ-320 אלף עובדים ברחבי העולם. מניתוח החברות הציבוריות לפי מספר המספר העובדים והעובדות בהן עולה כי כבר כיום פועלות קרוב ל-50 חברות טכנולוגיה ציבוריות ישראליות גדולות המעסיקות מעל לאלף עובדים ומועסקים בהן בסך הכל כ-275 אלף עובדים ברחבי העולם. שווי השוק של החברות הללו עמד באפריל 2024 על כ-184 מיליארד דולר, כ-79% משווי השוק המצטבר של כלל חברות הטכנולוגיה הישראליות הציבוריות.

בקבוצת הגודל הבאה, יש 28 חברות המעסיקות 500 עד אלף עובדים ומועסקים בהן סך של כ-20 אלף עובדים. 93 חברות מעסיקות בין 100 עד 500 עובדים וגם בהן מועסקים כ-20 אלף עובדים. יתר החברות קטנות יותר ומעסיקות במצטבר פחות מ-7,000 עובדים. כלומר, יש בישראל בין 30 ל-40 חברות ציבוריות בהן מועסקים כיום מאות עובדים, אשר יחד עם כ-90 יוניקורנים ישראלים מהווים את הפוטנציאל העיקרי לצמיחה וליצירה של חברות שיהיו מעסיקות משמעותיות בענף ההייטק.6 נתונים בנוגע למספר היוניקורנים הישראלים נלקחו מאתר טק-אביב, ראו.

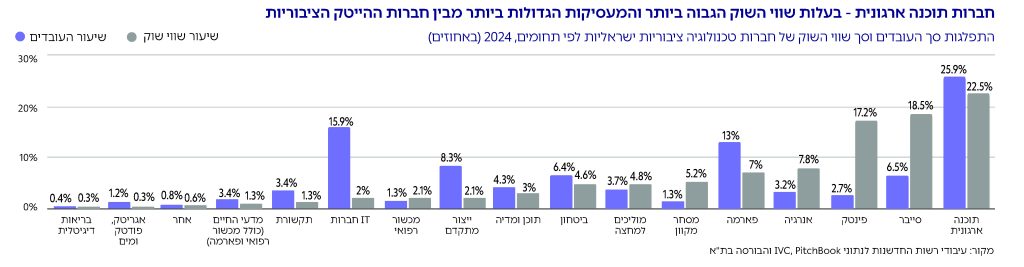

השווי של חברות הטכנולוגיה הציבוריות מרוכז בעיקר בשלושה תחומים: תוכנה ארגונית, פינטק וסייבר. שלושת התחומים האלה מהווים ביחד 58% משווי השוק של חברות הטכנולוגיה הציבוריות הישראליות. אולם, מניתוח התפלגות העובדים בחברות הציבוריות לפי תחומי הפעילות עולה תמונה מעט שונה מזו שעולה מניתוח שווי השוק. תחום התוכנה הארגונית הוא אומנם התחום בו מועסק מספר העובדים הגבוה ביותר, כ-83 אלף עובדים ברחבי העולם, אך התחומים הבאים בגודלם אחריו במונחי עובדים הם חברות ה-IT, בהן מועסקים כ-51 אלף עובדים, פארמה (42 אלף) וייצור מתקדם (26 אלף). כלומר, מהניתוח עולה כי לא קיים מתאם בין שווי השוק של החברות למספר העובדים בהן.

עיקר התרומה של חברות הטכנולוגיה הציבוריות למשק נובע מתעסוקה של עובדים ומיצירה של מעגלי תעסוקה בעקבות הפעילות העסקית המקומית של החברה. כדי לעודד את צמיחת חברות ההייטק הציבוריות הישראליות על הממשלה לוודא כי בסביבה העסקית קיימים תנאים מתאימים לכך, ולעודד את החברות לבסס כמה שיותר מהפונקציות הארגוניות שלהן בישראל. מהתרשים ניתן לראות כי חברות התוכנה הארגונית מובילות גם במונחי שווי שוק וגם במונחי מספר עובדים, זאת בניגוד לחברות הסייבר והפינטק – שמציגות שווי שוק גבוה, אך מעסיקות מספר נמוך יחסית של עובדים. בגיבוש מדיניות ממשלתית להשקעה בהייטק, יש להביא בחשבון את פוטנציאל התעסוקה, בדגש על תעסוקה במגוון תפקידים בישראל, של תחומים שונים.

מענה רשות החדשנות לאתגרי ההייטק בתקופה זו

מענה רשות החדשנות לאתגרי ההייטק בתקופה זו

השנה האחרונה הייתה מטלטלת למדינת ישראל, לכלכלה הישראלית ולהייטק הישראלי בפרט. שנה זו הביאה עמה אתגרים שהוצגו בהרחבה בפרסום זה. על מנת להתמודד עמם ובמטרה לסייע להייטק הישראלי לצאת חזק יותר מהמשבר הנוכחי, הפעילה בחודשים האחרונים רשות החדשנות מספר תוכניות חדשות:

1. ערוץ מענקים מהיר לחברות עם Runway קצר

שלושה שבועות לאחר אירועי ה-7.10 החליטו רשות החדשנות ומשרד האוצר על הקמת ״הערוץ המהיר״ שמטרתו להגן על סטארטאפים בשלבים המוקדמים שהיו במהלכו של סבב גיוס הון בעת פרוץ המלחמה, שהם בעלי נכסים טכנולוגיים ועסקיים ובעלי אופק שרידות (Runway) של פחות משישה חודשים. חברות שהגישו בקשות למסלול קיבלו מענה תוך ארבעה שבועות במקום 11. לאורך שלושת חודשי פעילות המסלול אושרו 247 בקשות (38% מסך הבקשות), בסכום השקעה של למעלה מ-1.25 מיליארד שקלים. שליש מההון הושקע בהשקעה ישירה של הרשות והיתר מהשוק הפרטי. מסלול זה מיועד להפעלה בעתות חירום ונעשה בו שימוש גם בתקופת מגפת הקורונה.

2. קרן ההזנק למימון חברות בשלבים מוקדמים

לאחר מתן המענה המיידי בתחילת המלחמה באמצעות הפעלת הערוץ המהיר, השיקה רשות החדשנות את קרן ההזנק. הקרן נועדה לסייע בהקמה ובמימון סבבי גיוס הון סיכון לחברות Deep-tech בשלבים מוקדמים בסנכרון עם השוק. הקרן מכוונת את פעילותה לתחומים עתירי מו”פ, בסיכון גבוה שיש בהם זמינות נמוכה של הון פרטי. קרן ההזנק צפויה להגדיל את ההשקעות הממשלתיות בתחומים בהם השוק הפרטי אינו מרבה להשקיע. קרן ההזנק תוקצבה בשנת 2024 בכחצי מיליארד שקלים והיא צפויה לגדול אף מעבר לכך בשנים הקרובות.

3. קרן יוזמה 2.0 להגדלת השקעות

מוסדיים ישראלים בהייטק

בערב חג הפסח 2024 השיקה רשות החדשנות את קרן יוזמה 2.0, שמתמרצת השקעות של גופים מוסדיים בהייטק הישראלי דרך השקעה בקרנות הון סיכון ישראליות. בדומה למנגנון שהפעילה תוכנית “יוזמה” בשנות התשעים של המאה הקודמת, רשות החדשנות תספק תוספת תשואה לגופים המוסדיים שישקיעו במסגרת המסלול. גובה התמרוץ ייקבע על פי העומק הטכנולוגי של כל קרן בה ישקיעו מוסדיים. השקעות רשות החדשנות והגופים המוסדיים במסגרת קרן יוזמה 2.0 צפויות להזרים כ-700 מיליון דולר לקרנות הון סיכון ישראליות בין השנים 2026-2024 – כמחצית מהסכום שגויס על ידי הקרנות ב-2023. כרבע (23%) מסכום זה יושקע על ידי הממשלה באמצעות רשות החדשנות.

עידוד השקעה מצד משקיעים מוסדיים ישראלים בהייטק הישראלי נועד להשיג מספר מטרות: ראשית, להגדיל בטווח הקצר את זמינות ההון עבור סטארטאפים ישראלים – בייחוד בתקופה זו, שכפי שהוצג בדוח זה, מאופיינת בירידה בהשקעות השוק הפרטי בסטארטאפים בישראל. שנית, לצמצם בטווח הבינוני והארוך את הסתמכות ההייטק הישראלי על הון זר, וכך להגדיל את יציבות שוק הון הסיכון המקומי אל מול זעזועים עולמיים ותנודות מאקרו-כלכליות ולבסוף, לתמרץ הקמת קרנות הון סיכון המתמחות בעולמות הטכנולוגיה העמוקה על ידי מתן תמריץ נוסף לקרנות שישקיעו בטכנולוגיות אלה.

4. מסלול מועדוני אנג’לים

ל-Deep-tech

במסגרת המאמצים להגדיל את ההון הזמין לסטארטאפים בתקופה הנוכחית, השיקה רשות החדשנות בתחילת 2024 את תוכנית מועדוני האנג’לים שמטרתה להגדיל את מספר המשקיעים הפרטיים בשלבי ה-Pre-seed וה-Seed . מועדון אנג’לים מאפשר השקעה מצרפית של מספר משקיעים בחברה וכך מגדיל את סיכוייה להצליח. עבור המשקיעים, המועדון מאפשר חשיפה למספר רב יותר של חברות, מסקטורים מגוונים, ומייצר תיק השקעות מבוזר. רשות החדשנות צפויה להכריז על הזוכים בקול הקורא במהלך חודש יוני 2024. כל מועדון שייבחר צפוי לקבל 2.7 מליון שקלים לתקופה של שלוש שנות פעילות.

5. מסלול Venture Creation Incubators להנבטת חברות Deep-tech

מסלול החממות הטכנולוגיות של רשות החדשנות מכוון להקמה של גופי השקעה חדשים מבוססי Venture Creation באמצעות מודלי הפעלה חדשים לעידוד הקמת חברות חדשות באמצעות שילוב שחקנים מובילים מהעולם, בדגש על העמקת שיתופי הפעולה של התעשייה עם האקדמיה. במהלך אפריל 2024 פרסמה רשות החדשנות קול קורא להקמת שלושה גופים חדשים במענק השקעה של עד 40 מיליון שקלים לכל אחד במהלך תקופה של חמש שנים. חשוב להדגיש כי מענק ההשקעה של רשות החדשנות במסגרת מסלול זה אינו מיועד להשקעה ישירה בחברות, אלא לצורך הוצאות תפעול והקמת תשתיות לשימוש החברות שיוקמו במסגרת זו. כך, המסלול מכוון להנבטת חברות בתחומים עתירי מו”פ ומתמרץ גם הוא הקמת גופי השקעה המתמחים בעולמות ה-Deep-tech.