גיוסי ההון לסטארטאפים לא השתנו באופן משמעותי במלחמה

מדד נוסף המשקף את מצב תעשיית ההייטק הוא גיוסי ההון של סטארטאפים – הון המשמש לגיוס עובדים ועובדות ולהרחבת הפעילות העסקית של דור העתיד של החברות.

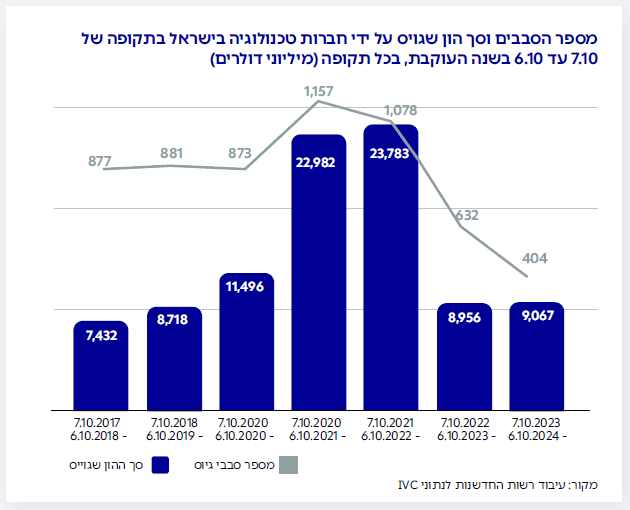

בחינה של סך ההון שגויס על ידי חברות טכנולוגיה בישראל בתקופת המלחמה, מאז 7.10.2023 ועד 6.10.2024, מעלה שבתקופה זו גויסו כ-9 מיליארד דולר. סכום זה דומה לזה שגייסו חברות טכנולוגיה ישראלית באותה תקופה בכל שנה מאז 2017, למעט תקופות השיא של הגיוסים בשנים 2022-2020. כלומר, המלחמה לא האטה את סך הגיוסים של סטארטאפים ישראלים, ונראה כי נמשכת המגמה ארוכת הטווח. בהמשך נראה שגם בהשוואה בין-לאומית, ישראל עדיין בין ההאבים המובילים בהשקעות הון סיכון.

חשוב להדגיש כי יש עיכוב בזיהוי מספר סבבי הגיוס, בעיקר אלה המיוחסים לשלבים המוקדמים, ואנחנו צופים שמספר זה יעלה ככל שיעבור זמן.

יחד עם זאת, כפי שיפורט בעמודים הבאים, חלו שינויים בתמהיל ההשקעות בסטארטאפים ישראלים בתקופה זו מבחינת השלבים של החברות בהן הושקע ההון ומבחינת תחומי הפעילות שלהן. חשוב להמשיך ולעקוב אחר מגמות אלו.

ההשקעות בתקופת המלחמה: בעיקר בסטארטאפים בוגרים

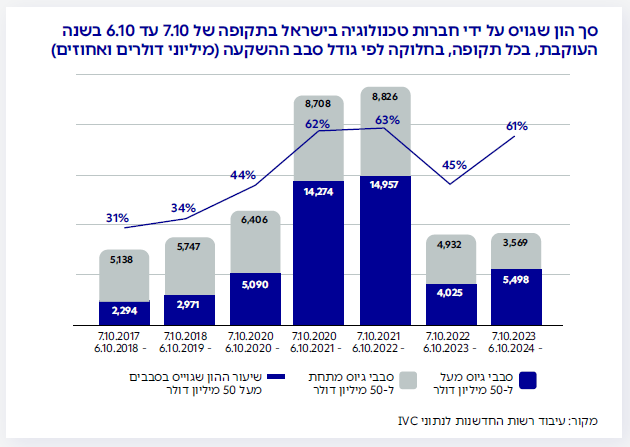

למרות שסך ההשקעות בחברות טכנולוגיה בישראל דומה לתקופות קודמות, ניתן לזהות שינוי בתמהיל ההשקעות מבחינת שלבי הבגרות של החברות בהן הושקע ההון: כ-60% מסך ההון שגייסו חברות טכנולוגיה ישראליות מאז ה-7.10, שהם כ-5.5 מיליארד דולר, היו בסבבי גיוס שגודלם עולה על 50 מיליון דולר – כלומר בחברות בוגרות. מכאן שתמהיל ההשקעות בתקופה זו נוטה להשקעה בחברות בוגרות ומבוססות.

שיעור ההשקעות הגבוה בסבבי גיוס גדולים מאז פרוץ המלחמה דומה לזה שנצפה בשיא תקופת ההשקעות בשנים 2022-2020. עם זאת, ניתן להעריך כי שיעור זה יתעדכן ויפחת מעט ככל שיתגלה מידע נוסף בנוגע לעסקאות בשלבים מוקדמים.1ראו את דוח המתודולוגיה של IVC

מהשוואה בין-לאומית עולה כי המגמה הנצפית בישראל אינה חריגה בהשוואה להאבים מרכזיים אחרים כגון פריז, לונדון וניו-יורק וכי שיעור גבוה של השקעות בשלבים מתקדמים עשוי להצביע על הבשלת חברות ובגרותו של האקוסיסטם המקומי. יחד עם זאת, חשוב לעקוב אחרי השקעות בשלבים המוקדמים כמדד לעתיד התעשייה ולהנבטת סטארטאפים צעירים והפיכתם בהמשך לחברות בוגרות.

ההשקעות בתקופת המלחמה: עלייה בהשקעות בחברות סייבר

בשני הרבעונים הראשונים של המלחמה (רבעון רביעי של 2023 ורבעון ראשון של 2024) נראה כי חלה ירידה קטנה בסך ההשקעות. ברבעון השני של 2024, לעומת זאת, חלה עלייה בסך ההשקעות שהיו בסכום דומה לזה שהיה בשני הרבעונים האחרונים של 2022 (אחרי הירידה הגדולה מתקופת השיא בהשקעות).

הגורם שמסביר את העלייה בגיוסים ברבעון השני של 2024 הוא מספר סבבי גיוס גדולים מאוד של חברות הייטק בתחום הסייבר – תחום שהדומיננטיות שלו גדלה מאז תחילת המלחמה.

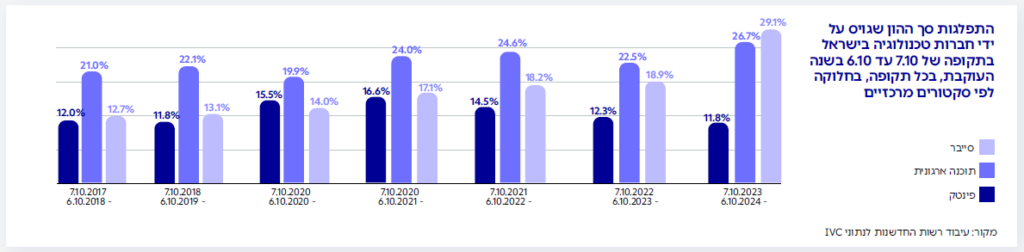

כ-29% מסך ההון גויסו מאז תחילת המלחמה על ידי חברות בתחום הסייבר. זוהי עלייה משמעותית, לאחר שבתקופות המקבילות בשנים קודמות חברות סייבר היוו 13%-19% מהגיוסים.

מתחילת המלחמה חל שינוי בתמהיל ההשקעות בסטארטאפים ישראלים. בשנים האחרונות שלושה תחומים היוו כמחצית מסך ההשקעות בסטארטאפים: תוכנה ארגונית, סייבר ופינטק. מתחילת המלחמה חלקן היחסי של ההשקעות בשלושת התחומים הללו עלה לכשני שלישים מסך ההשקעות בסטארטאפים בישראל. חלקן של ההשקעות בחברות בתחום הסייבר עלה באופן משמעותי. רשות החדשנות התייחסה בדוח השנתי האחרון לנושא גיוון תחומי ההשקעה בסטארטאפים ישראלים ותמשיך לעקוב אחר מגמה זו.

גיוסי ההון של סטארטאפים בישראל ניצבים במקום ה-4 בעולם – אך קצב ההתאוששות איטי והתחרות צמודה

הסכום אותו גייסו חברות טכנולוגיה ישראליות מאז פרוץ המלחמה כ-9 מיליארד דולר – מציב את האב החדשנות הישראלי במקום הרביעי בעולם במונחי גיוסים,2החישוב משלב בין נתוני המאגר הבין-לאומי CrunchBase ומאגר הנתונים הישראלי IVC . לאור השילוב עשוי להיות חוסר הלימה ביחס לאופן בו משויכות חברות שונות לטריטוריות שונות סכום הנמוך רק מסך הגיוסים בסן-פרנסיסקו, ניו-יורק ובוסטון.

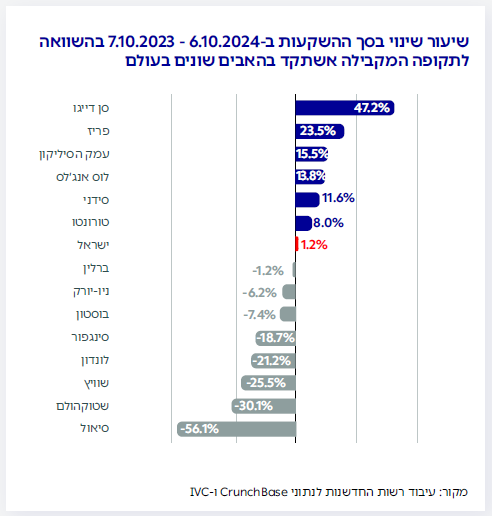

לצד הבשורות החיוביות להייטק הישראלי, חשוב לשים לב לכך שקצב ההתאוששות של ההשקעות בחלק מההאבים המובילים בעולם גבוה מזה שנצפה בישראל. סך ההשקעות בחברות טכנולוגיה בישראל בשנה שמאז ה-7.10 גדל ב-1.2% בהשוואה לתקופה המקבילה בשנה לפני כן. בסן דייגו, פריז, לוס אנג’לס וטורונטו – האבים שגייסו סכומים נמוכים מאשר ישראל בתקופה שמאז 7.10 – קצב הגידול היה גבוה יותר, וכך גם בעמק הסיליקון, המובילה העולמית.

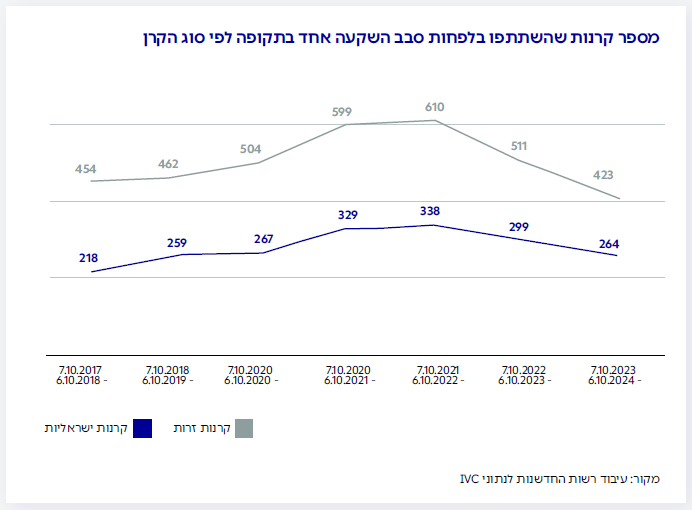

קרנות הון הסיכון הזרות שומרות על נוכחותן בישראל

מדידה של קרנות הון הסיכון הפעילות בישראל (קרנות שביצעו לפחות השקעה אחת בישראל בתקופה מאז ה-7.10), מעלה שלא חלה ירידה משמעותית במספרן. בתקופת המלחמה, למרות העלייה בסיכון במדינת ישראל, אשר דומה לרמה שהיה בה עד סוף שנת 2020, מספר קרנות הון הסיכון הזרות הפעילות נשמר בהיקף דומה לזה שנרשם בחמש השנים האחרונות. גם בתקופה זו, יותר קרנות הון סיכון זרות היו נוכחות בפעילותן בישראל מאשר קרנות ישראליות.

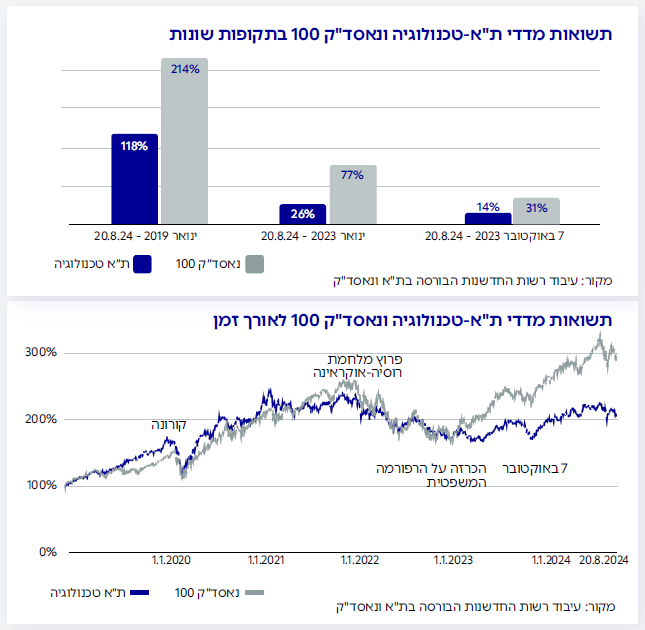

פער התשואות בין נאסד”ק לתל אביב ממשיך להעמיק

לאחר מספר שנים שבהן מדד ת”א-טכנולוגיה ונאסד”ק הציגו תשואות דומות, החל להיפתח פער בתשואות המדדים בתחילת 2023. ערב פרוץ המלחמה מדד הנאסד”ק הציג תשואה של כ-37% מתחילת השנה, בעוד ת”א-טכנולוגיה הציג תשואה של כ-10% בלבד. ככל שמתמשכת המלחמה, פער התשואה הולך ומעמיק. אומנם מתחילת המלחמה ועד התשואה של חברות הטכנולוגיה בתל אביב הייתה כ-14%, אך ביצועים אלה מחווירים לעומת תשואה של 31% למדד נאסד”ק 100 – כלומר, בנאסד”ק התשואה הייתה יותר מפי 2 מאשר בישראל מאז פרוץ המלחמה.

במבט כולל, כאשר בוחנים את פער התשואות מאז תחילת 2023, התשואה של חברות הטכנולוגיה בתל אביב עומדת על כ-25%, ואילו בנאסד”ק היא גדולה פי 3 ועומדת על כ-76%. פער תשואות זה, בשילוב הורדות דירוג האשראי של ישראל, ממחיש את השחיקה העולמית במוניטין הישראלי.