לאחר שהתבררה התמונה בנוגע לתרומת ההייטק לכלכלה הישראלית באמצעות תשלומי מיסים, נציג בחלק זה ניתוח של התפלגות גביית המס בתוך תחום ההייטק ושל מאפייניה.

כפי שהוצג לעיל, מתוך גביית המיסים המשויכים לתחום ההייטק, 85% קשורים לעובדי ועובדות הענף. בחלק זה נעמיק בשונות הקיימת בתשלומי מיסים על ידי קבוצות שונות של עובדים ועובדות בהייטק. המשתנה המרכזי המשפיע על השונות הוא השכר המשולם בקבוצות השונות.

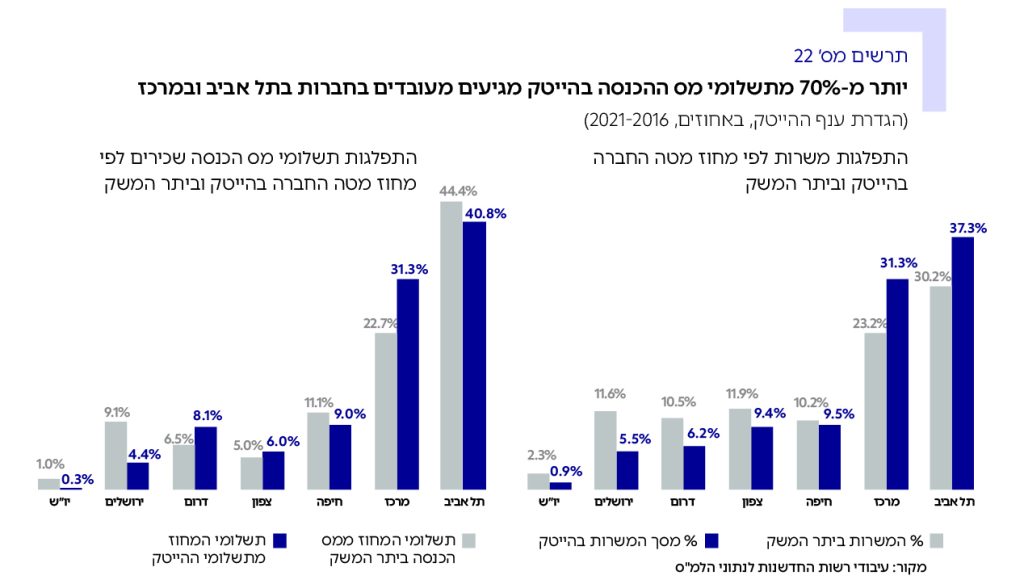

מהניתוח עולה כי כ-70% מהמיסים בענף ההייטק מגיעים מעובדים ועובדות בחברות בתל אביב ובמרכז, וכי רוב המיסים הנגבים מעובדים בהייטק משויכים לגברים שמועסקים בחברות הייטק במחוזות אלה. זאת לאחר שבשנים האחרונות חלה עלייה בגביית המיסים מעובדים של חברות הנמצאות בתל אביב.

80% ממיסי עובדי ההייטק מיוחסים לגברים המועסקים בחברות בתחום – אף ששיעור הגברים בענף ההייטק הוא כ-66%. שיעור זה גבוה גם יחסית לממוצע בשאר המשק, שם 74% ממס הכנסה נגבים מגברים.

כפי שהצגנו בחלק הקודם, בשנים האחרונות חלה עלייה בגביית מס הכנסה מעובדי ענף ההייטק, שנובעת מעלייה במספרם ובשכרם. חברות ההייטק המבוססות, האחראיות לעיקר תשלומי המס כיום, היו בתחילת דרכן סטארטאפים צעירים1למידע נוסף בנוגע לפתיחת סטארט-אפים בישראל ראו מחקר שבוצע על ידי רשות החדשנות ומכון המחקר SNPI. המשך ירידה בגיוסי הון לסטארטאפים ישראלים, כפי שקרה ברבעונים האחרונים, בשילוב עם מגמת הירידה בהקמת סטארט-אפים חדשים בשנים האחרונות, עלולים להביא לכך שבשנים הקרובות צמיחה זו תיבלם ושינוי זה ישפיע גם על גביית המיסים מההייטק בישראל.

נתוני השכר הממוצע בהייטק

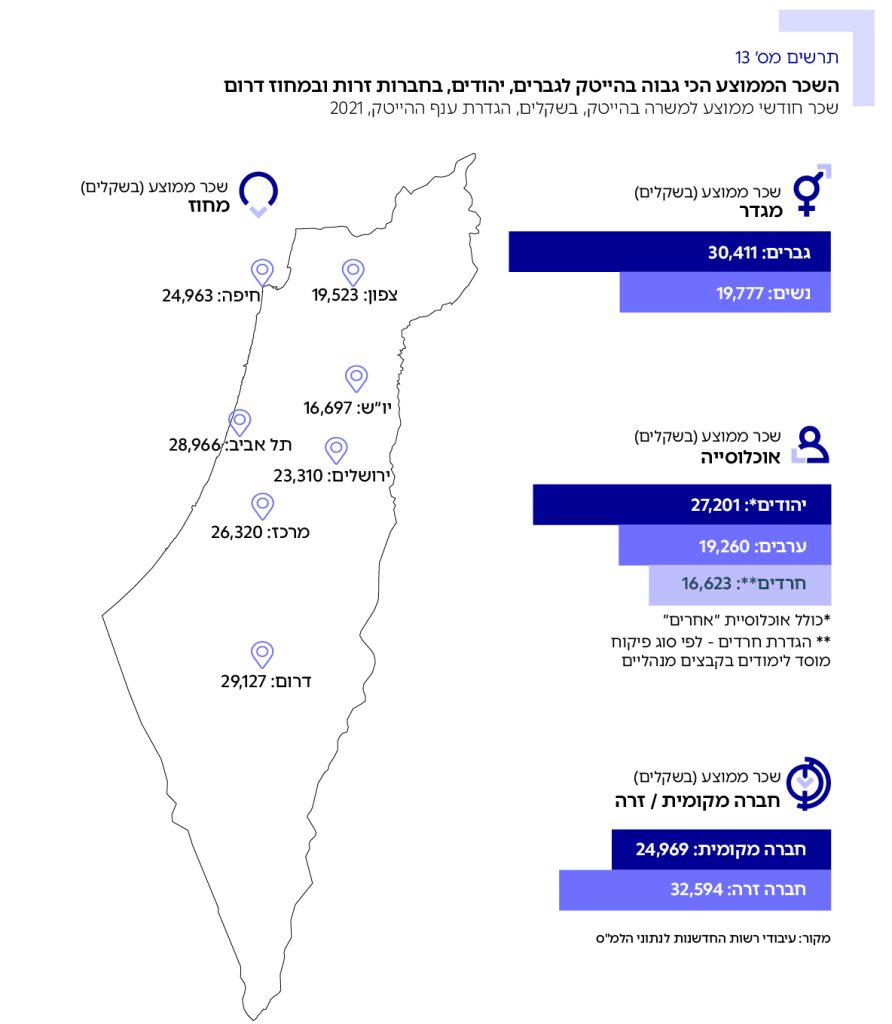

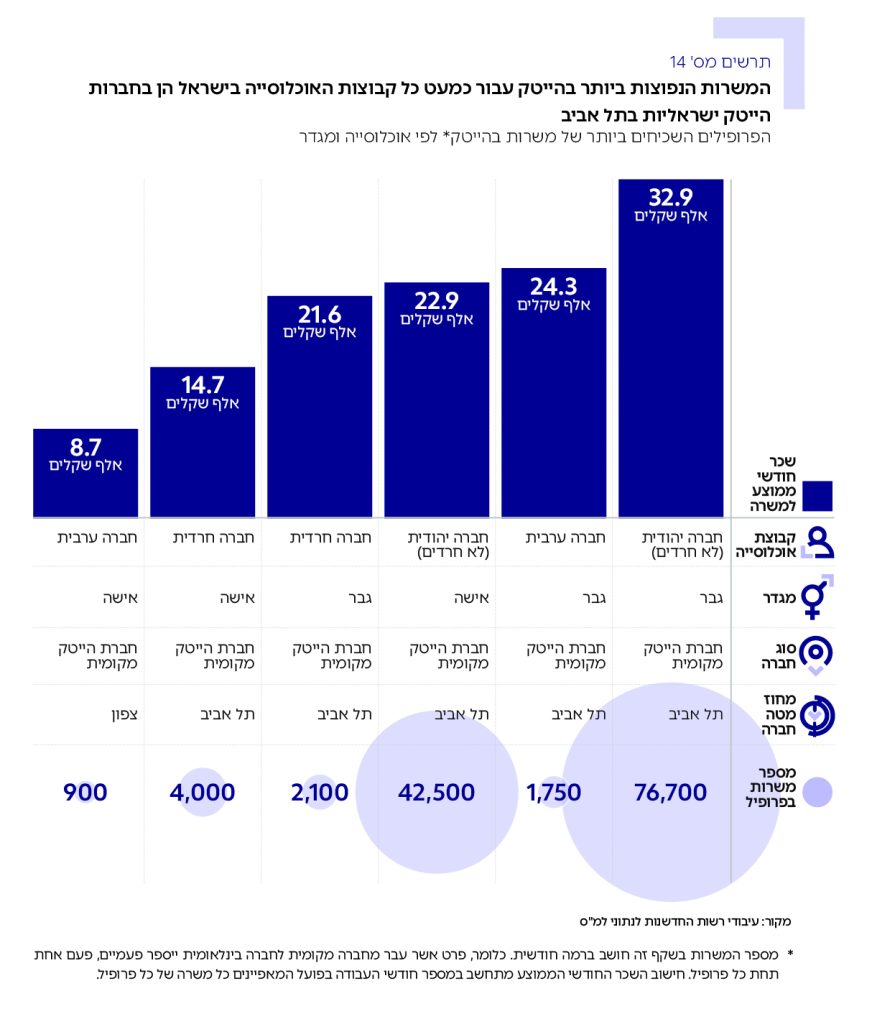

על מנת לנתח לעומק את תשלומי מס הכנסה של עובדי ועובדות חברות ההייטק בישראל, חשוב להבין את פערי השכר לפי מגוון קטגוריות. במסגרת הנתונים שהופקו במיוחד לטובת פרסום זה, אנו מפרסמים נתונים ברמת רזולוציה גבוהה בנוגע להשפעות של המגדר, מיקום מטה החברה, היות החברה בינלאומית או מקומית והשיוך לקבוצת אוכלוסייה מסוימת על השכר הממוצע בחברות הייטק. בהמשך נראה כיצד הפערים בתרומת תשלומי המיסים לקופת המדינה מושפעים מפערי השכר לפי המאפיינים השונים שנבדקו.

תשלומי שכר ומס בחברות הייטק ישראליות וזרות

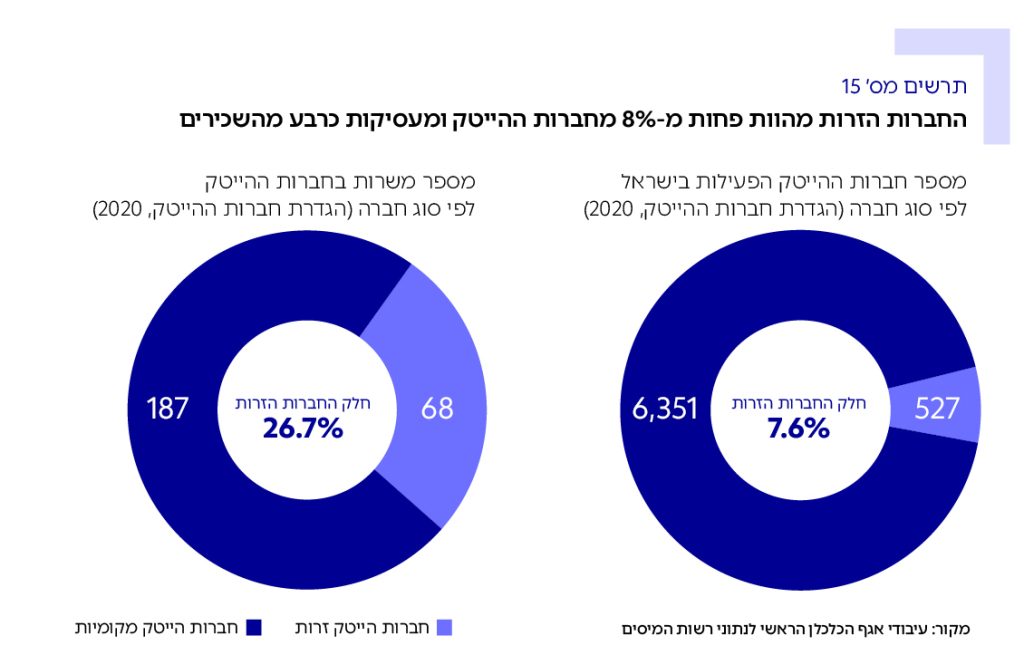

תחום ההייטק נחלק בין חברות מקומיות, אשר נוסדו בישראל, ובין חברות זרות (רב לאומיות). קבוצת החברות המקומיות כוללת מגוון רחב של חברות – בהן חברות המייצרות מוצרים מוחשיים, חברות תוכנה ותיקות, חברות צמיחה וסטארטאפים צעירים. בקבוצת החברות הזרות כלולות, בין היתר, חברות עם פעילות ענפה בישראל הכוללת החזקה של קניין רוחני (IP), וחברות שמרכז פעילותן מחוץ לישראל ושפעילותן בארץ מתמקדת בפיתוח טכנולוגיות חדשניות במרכזי פיתוח. חלק ממרכזי הפיתוח, נוצרו כתוצאה מרכישה ומיזוג של חברות הייטק מקומיות.

קבוצת חברות ההייטק הזרות קטנה יחסית, והיא כללה 527 חברות בשנת 2020, לעומת יותר כ-6,400 חברות הייטק מקומיות2חברות מקומיות שנרכשו על ידי חברות רב לאומיות, יכולות להופיע בתור חברה מקומית או זרה, על פי העקרון הבא: במידה והחברה הנרכשת שומרת על עצמאות ניהולית ומוצרית, היא תמשיך להיות מוגדרת כחברה מקומית. במידה ולא, במרבית המקרים, היא תוגדר כחברה זרה (לפי הגדרת IVC).. כלומר החברות הזרות מהוות פחות מ-8% מחברות ההייטק בישראל. עם זאת, תרומתן לכלכלה הישראלית גדולה באופן משמעותי מגודלן היחסי.

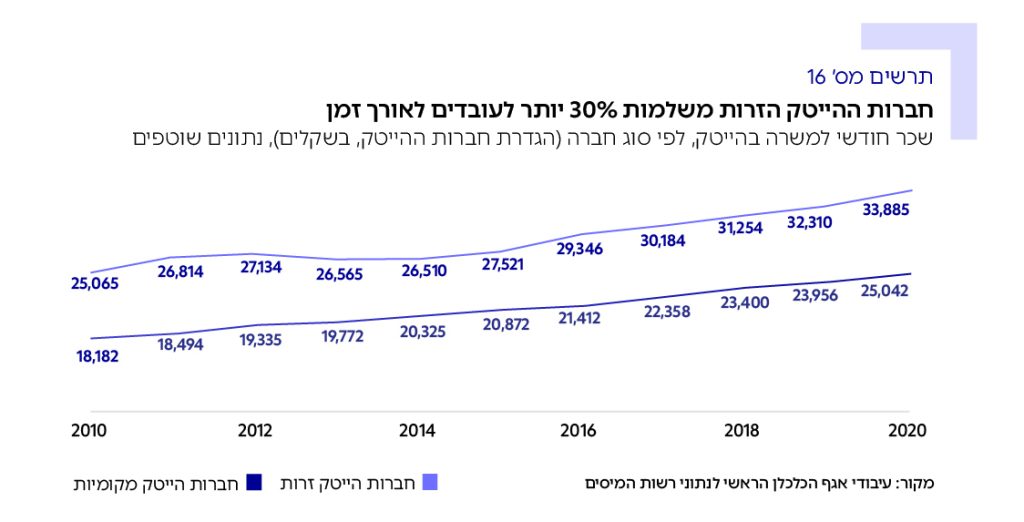

שני מאפיינים מרכזיים מייחדים את פעילות חברות ההייטק הזרות בישראל: הראשון הוא המשכורות המשולמות בהן, שהן גבוהות מהממוצע המקובל בהייטק. כך, בשנת 2020 השכר הממוצע בחברות זרות בענף ההייטק עמד על 33.9 אלף שקלים – גבוה בכ-35% מהשכר הממוצע למשרת שכיר.ה בחברות הייטק מקומיות, שהסתכם בכ-25 אלף שקלים בממוצע. כלומר, פער חודשי של 8,843 שקלים. המאפיין הייחודי השני של פעילות חברות ההייטק הזרות בישראל הוא שיטת חישוב ההכנסה החייבת במס בהתאם למודל ״קוסט פלוס״.3מודל המס “קוסט פלוס״ מתייחס במקרים רבים למרכזי מו”פ בבעלות זרה שעיקר פעילותם היא מו”פ. במבנה זה החברה המקומית, אשר בבעלות התאגיד הזר, מוכרת שירותי מו”פ לתאגיד אחר בקבוצה במחיר המשקף את עלות התפעול בתוספת שיעור רווח קבוע שנקבע בהתבסס על מודל מחירי העברה.

מס הכנסה המשולם על ידי עובדי ועובדות חברות ההייטק הזרות בישראל

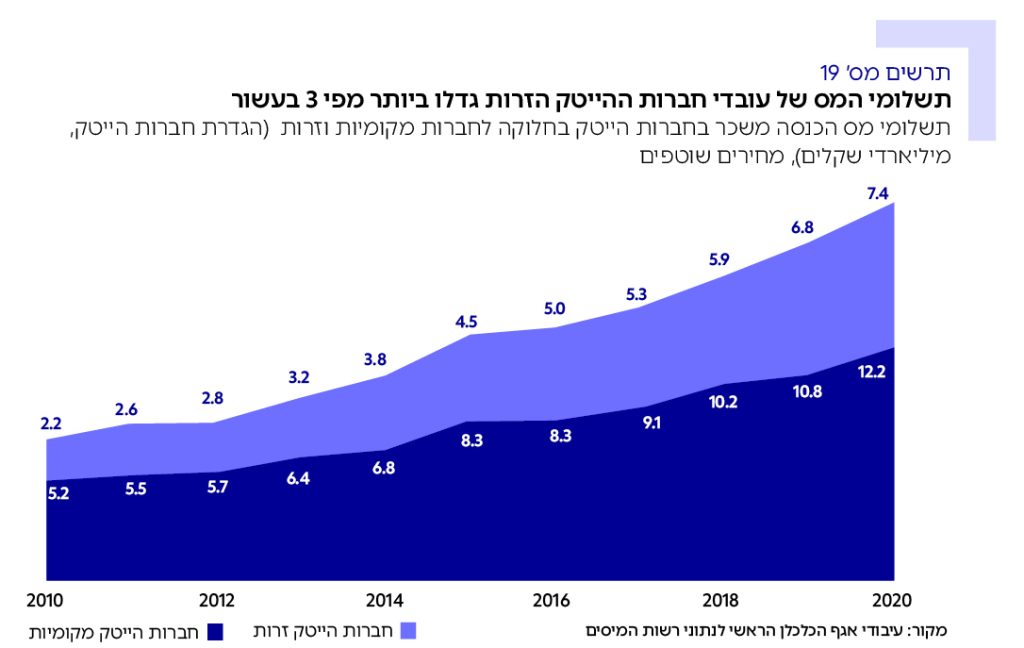

בשנת 2020 גביית מס ההכנסה מעובדי ועובדות החברות הזרות הסתכמה בכ-7.4 מיליארדי שקלים בהשוואה ל-12.2 מיליארדי שקלים בחברות המקומיות.

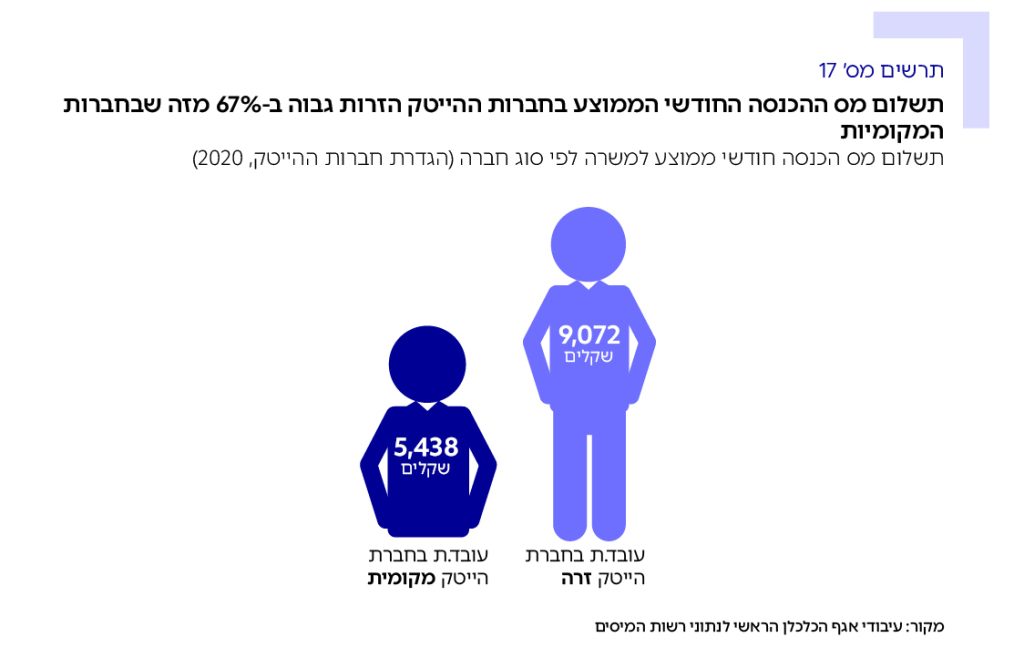

בשנת 2020, תשלום מס ההכנסה החודשי הממוצע של העובדים בחברות ההייטק הזרות עמד על 9,072 שקלים לעובד.ת, גבוה ב-67% מזה של העובדים בחברות המקומיות שעמד על 5,438 שקלים.

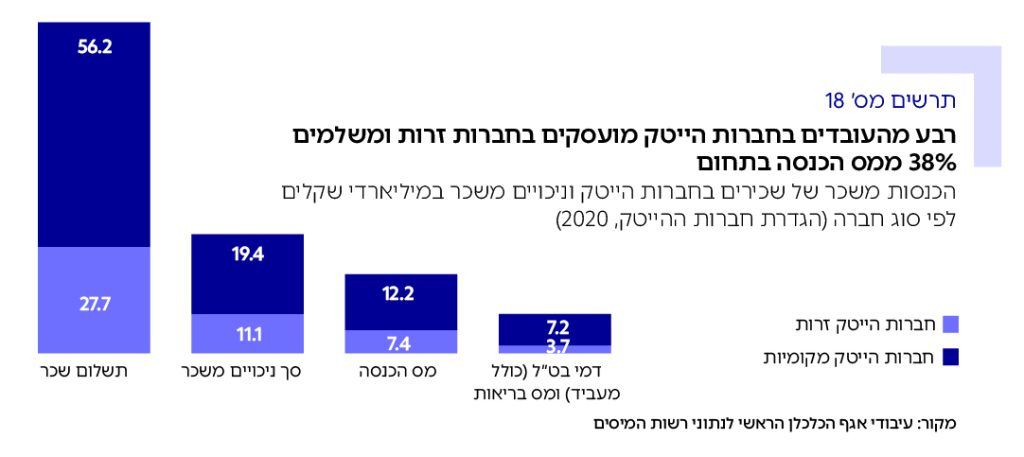

בדומה לחברות ההייטק הזרות, גם תרומתם של העובדים בחברות ההייטק הזרות להכנסות המדינה גבוהה מחלקם היחסי בקרב עובדי חברות ההייטק. כך, 27% מכלל עובדי ועובדות ההייטק שעבדו בחברות זרות ב-2020 קיבלו 33% מסך תשלומי השכר בחברות בענף, שהסתכמו ב-27.7 מיליארדי שקלים. ואולם, מאחר שהשכר שלהם נמצא במדרגות המס הגבוהות יותר, חלקם בתשלומי מס הכנסה היה 38% (7.4 מיליארדי שקלים). מתוך סך הניכויים (כולל ביטוח לאומי ומס הכנסה) שנוכו מעובדים ועובדות בחברות הייטק, חלקם עמד על כ-36%.

בשנת 2020 , היוו עובדי ועובדות חברות ההייטק הזרות 2% בלבד מהשכירים במשק אך היו אחראים ל-12% מתשלומי מס ההכנסה במדינה, כלומר פי שישה מחלקם היחסי במספר השכירים במשק. זאת לעומת 5.5% מהשכירים במשק שעבדו בחברות ההייטק המקומיות, והיו אחראים ל-20% מתשלומי מס ההכנסה בישראל באותה שנה (כלומר פי 3.6 מחלקם היחסי). מבחינת קצב גידול, משנת 2010 ועד 2020 הגדילו עובדי החברות המקומיות את תשלומי מס ההכנסה שלהם בכ-119%,4שיעורי השינוי כאן ובהמשך הפרק מובאים במחירי 2010. בעוד עובדי ועובדות החברות הזרות הגדילו את התשלומים שלהם בכ-212%. כלומר, חלקם וחשיבותם למשק של עובדי החברות הזרות הולכים ועולים.

הסבר אחד לעלייה הגבוהה יותר בתשלומי מס ההכנסה של עובדי חברות ההייטק הזרות ביחס למקומיות הוא השכר הגבוה שאותו הן משלמות. בשנים 2020-2010 גדל השכר בחברות ההייטק המקומיות בכ-37% (עלייה של 6,860 שקלים), בשעה שבחברות ההייטק הזרות הוא עלה בשיעור דומה של כ-35% (8,802 שקלים). אמנם קצב הצמיחה בשכר בחברות המקומיות והזרות דומה בתקופה שנבדקה, אך עקב השכר הגבוה יותר בחברות הזרות ומודל המס הפרוגרסיבי המוחל בישראל, תשלומי המס של העובדים בחברות הזרות גדלים בקצב גבוה יותר.

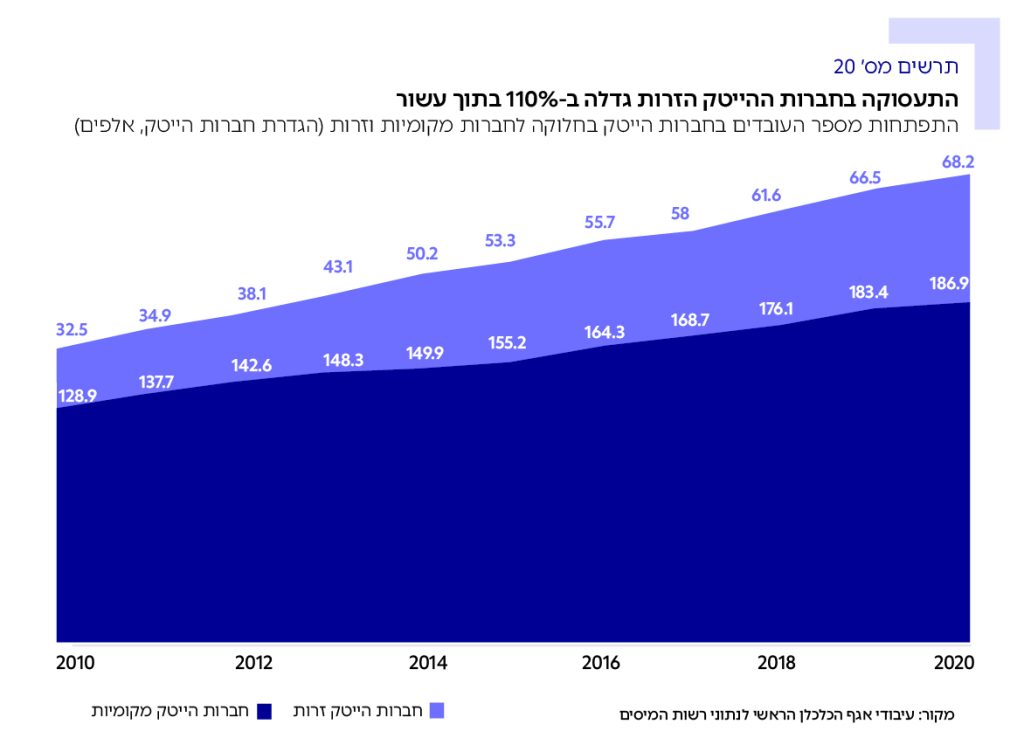

הסבר נוסף לעלייה בגביית מס ההכנסה מעובדי החברות הזרות הוא הצמיחה המהירה בתעסוקה בהן. בשנים 2020-2010, על פי הגדרת חברות ההייטק, גדל מספר המשרות בחברות הייטק מקומיות בכ-45%, שהם כ-58 אלף משרות, לעומת גידול של 110% בחברות ההייטק הזרות, שהם כ-36 אלף משרות. כתוצאה מכך, צמח חלקם היחסי של העובדים בחברות הזרות מתוך כלל העובדים והעובדות בחברות ההייטק מרמה של 20% ב-2010 לכמעט 27% (כ-68 אלף עובדים) עשור מאוחר יותר, ב-2020. 5על פי סקר המו”פ שעורך הלמ”ס, המבוסס על הגדרת ענף ההייטק, שיעור המשרות במרכזי המו”פ מכלל המשרות בענף ההייטק עמד על 17.7% בשנת 2021 – 58.5 אלף משרות במרכזי מו”פ מתוך 331.2 אלף משרות בענף ההייטק (ללא תקשורת). ראו כאן וכאן.

כתוצאה מהעלייה בתעסוקה בחברות ההייטק הזרות השתנה תמהיל גביית המס בין החברות המקומיות והזרות, וחלקן של החברות הזרות בגביית המס עלה באופן משמעותי מ-7% ל-12% בתשלומי מס הכנסה משכר במשק.

השכר הגבוה שמשלמות חברות ההייטק הזרות בישראל, והיכולת שלהן להמשיך להתחרות על עובדים בזכות שכר זה גרם לצמיחה בהכנסות המדינה ממס הכנסה משכר מחברות אלו.

לאור פערי השכר ולאור העובדה שתשלומי מס ההכנסה של עובדים בחברות הזרות מהווים כ-38% מכלל תשלומי מס ההכנסה בהייטק, החלטות שיתקבלו במטות החברות הזרות בנוגע לתעסוקת עובדים בישראל או התגמול שלהם, ישפיעו באופן ישיר על הכנסות המדינה מההייטק.

מס חברות המשולם על ידי חברות ההייטק הזרות בישראל

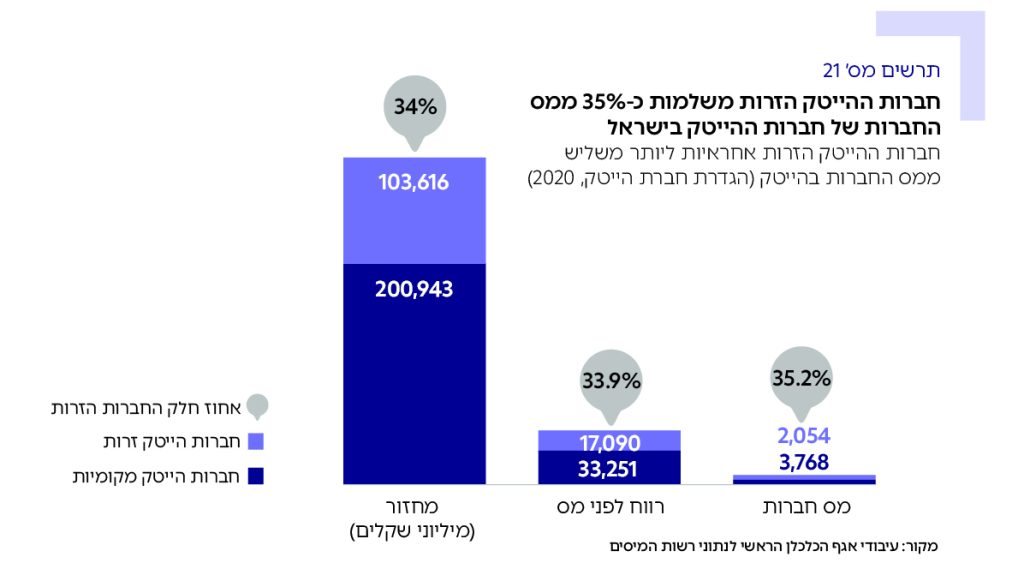

למרות שהחברות הזרות מהוות כ-8% בלבד מחברות ההייטק בישראל ומעסיקות חמישית עד רבע מעובדי ההייטק בישראל (לפי ההגדרות השונות) – הן אחראיות לשליש ממחזור המכירות של חברות ההייטק – 103.6 מיליארדי שקלים ב-2020. כמו כן, חלקן של חברות ההייטק הזרות בסך הרווחים לפני מס וכן במס החברות, עומד גם הוא על כשליש מסך חברות ההייטק.

אמנם מבחינה מספרית חברות ההייטק הזרות מהוות פחות מ-0.3% מהחברות העסקיות במשק, אך הן אחראיות לכ-5% ממחזור המכירות של החברות העסקיות בישראל. המחזור הממוצע של חברת הייטק זרה עמד בשנת 2020 על כ-196 מיליוני שקלים, בעוד המחזור הממוצע של חברת הייטק מקומית עמד על כ-31 מיליוני שקלים בלבד – יותר מפי 6.

כ-60% מחברות ההייטק הזרות דיווחו על רווח בשיעור ממוצע של 19% (בהשוואה לממוצע חברות ההייטק המקומיות, שעמד על 23%), ושיעורי המס ששילמו חברות אלו על רווחיהן עמד על 12%, בדומה לממוצע חברות ההייטק המקומיות (שעמד על 11%).

כך שבסך הכול, חלקן של החברות הזרות מתוך מס החברות של חברות ענף ההייטק בישראל הוא כ-35%. המס ששילמו חברות ההייטק המקומיות ב-2020 היה 3.8 מיליארדי שקלים, ואילו החברות הזרות שילמו 2.1 מיליארדי שקלים. חמש חברות ההייטק הזרות בעלות מחזור המכירות הגדול ביותר משלמות כמחצית ממס החברות המשולם על ידי חברות ההייטק הזרות בישראל.

תשלומי מיסים בהייטק לפי מחוז מטה וחברה

ביחס לשאר המשק, תחום ההייטק מאופיין בריכוזיות גבוהה של מרכזי התעסוקה והעובדים בהם, בעיקר במרכז הארץ. 68% מהמשרות בענף ההייטק בשנים 2021-2016 היו בחברות הרשומות במחוזות תל אביב ומרכז, בהשוואה לכ-53% מהמשרות ביתר המשק6ניתוח הפריסה האזורית נבנה על בסיס מיקום מטה החברה כפי שהוא ידוע ללמ”ס. ייתכנו הטיות מסוימות בין היתר בשל פעילות של חלק מהחברות במספר מוקדים בארץ בזמן שהמטה רשום במיקום יחיד אליו מיוחסת כל הפעילות של החברה בניתוח זה.. הנתונים מעידים על התרכזות חברות הטכנולוגיה באזור מצומצם יחסית, ועל כך שבפריפריה החברתית והגיאוגרפית יש יחסית פחות הזדמנויות תעסוקה בהייטק. גם תשלומי המיסים על ידי עובדי ועובדות ענף ההייטק משקפים ריכוזיות זו, אם כי במידה פחותה. 72% מתשלומי מס ההכנסה לעובדי ועובדות ההייטק בשנים 2021-2016 שולמו על ידי אלו המועסקים בחברות הייטק במחוזות תל אביב והמרכז (ב-2021 הגיע ל-75%). ביתר המשק העובדים בשני המחוזות שילמו 67% ממס הכנסה. תשלום המס במחוז המרכז על ידי עובדים ועובדות בענף ההייטק בולט באופן מיוחד. בעוד עובדים ועובדות בחברות במחוז המרכז ביתר המשק משלמים 23% מתשלומי מס ההכנסה, בקרב עובדי ההייטק שיעור זה עומד על כ-7בחלוקה למחוזות, מחוז צפון אינו כולל את חיפה ומחוז מרכז אינו כולל את ירושלים או תל אביב.31%. שיעור המשרות ותשלומי המס של ענף ההייטק במחוז חיפה דומה לחלקם היחסי של העובדים במחוז ביתר ענפי המשק, כך גם במחוז צפון. לעומת זאת, שיעור המשרות ותשלומי המס של העובדים בענף ההייטק במחוז ירושלים הוא כמחצית מזה של העובדים בחברות במחוז ביתר ענפי המשק. במחוז הדרום שיעור המשרות בהייטק מתוך כלל המשרות בענף עומד על כ-6.2% לעומת 10.5% מהמשרות ביתר המשק. יחד עם זאת, כאשר בוחנים את תשלומי המס של עובדים בחברות במחוז, חלקם של העובדים בענף ההייטק במחוז גדל לכ-8.1% ואילו חלקם בתשלומי המס של העובדים במחוז ביתר ענפי המשק יורד לכ-6.5%.

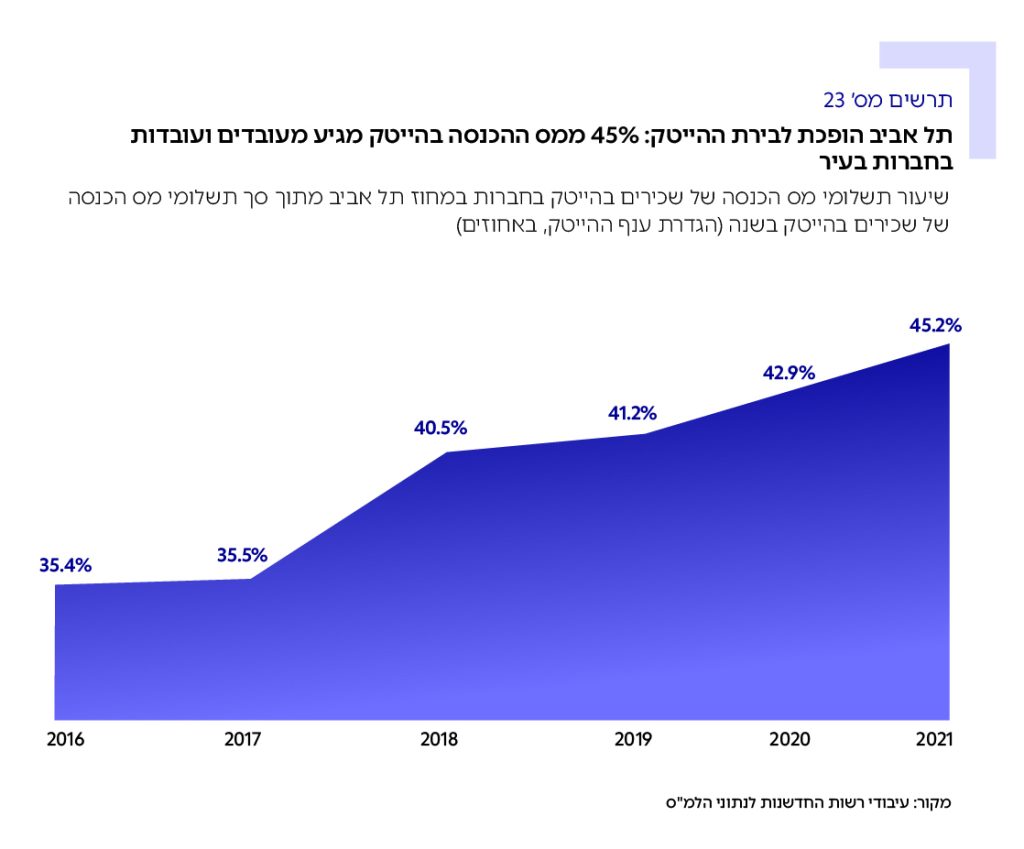

עוד ביטוי משמעותי ל״התמרכזות״ ההייטק הוא העלייה בחלק של מס הכנסה שנגבה מעובדים ועובדות בחברות הייטק במחוז תל אביב, מתוך סך גביית מס ההכנסה מעובדים בתחום. משנת 2016 ועד שנת 2021 עלה חלקו של תשלום מס ההכנסה של העובדים בענף ההייטק בתל אביב מ-35.4% מסך מס ההכנסה שנגבה מעובדי ועובדות הייטק באותה שנה לרמה של 45.5%.

באותה תקופה עלתה גביית המס בכללותה מעובדים ועובדות בענף ההייטק במחוז תל אביב, כך שתשלום המס הנומינלי גדל יותר מפי 2 במהלך התקופה: מכ-4.5 מיליארדי שקלים שנגבו ב-2016 לכמעט 10 מיליארדי שקלים ב-2021.

מחוז מרכז, שגם הוא מחוז משמעותי מבחינת ריכוז עובדים ועובדות בחברות הייטק, שמר בתקופה זו על חלקו היחסי ולא השתנה באופן משמעותי. בשנתיים האחרונות שלגביהן קיים מידע זמין (2021-2020) נראה כי חלה ירידה קלה בחלקו היחסי של מחוז מרכז מסך תשלומי מס ההכנסה.

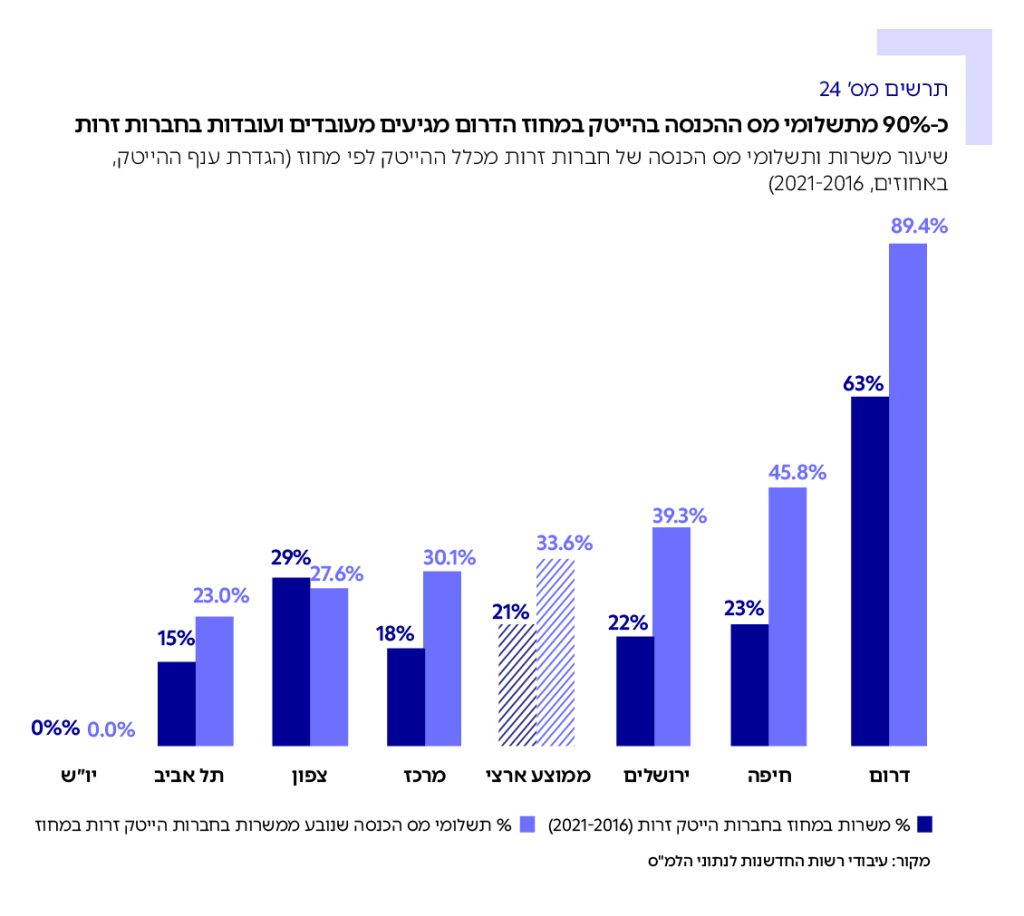

על מנת לבדוק את משקלן של החברות הזרות כמעסיקות במחוזות השונים, בדקנו את שיעור תשלומי מס ההכנסה בענף ההייטק בכל מחוז, בחלוקה לחברות הייטק זרות ולחברות מקומיות.

מן הניתוח עולה שבמחוז הדרום רוב משרות ההייטק נמצאות בחברות זרות – זהו המחוז היחיד שבו יש יותר משרות בחברות זרות מאשר בחברות מקומיות. החברות הזרות במחוז הדרום משלמות משכורות גבוהות מאוד יחסית למחוז, כך שאף על פי ש-63% מהמשרות בשנים 2021-2016 היו בחברות זרות, העובדים והעובדות שילמו כמעט 90% מתשלומי מס ההכנסה של ההייטק במחוז.

גם בחיפה ובירושלים יש ייצוג בולט לחברות זרות, בעיקר מבחינת תשלומי מס הכנסה על ידי המועסקים במשרות בהן. לעומת זאת, במחוזות תל אביב, צפון ומרכז שיעור המס המשולם על ידי עובדים בחברות זרות נמוך מהממוצע הארצי. בשילוב הנתונים שכבר הוצגו, המשמעות היא שתל אביב מאופיינת יותר כ”עיר סטארטאפים” שיש בה חברות מקומיות, לצד קבוצת חברות זרות המצומצמת באופן יחסי לממוצע בכלל המחוזות.

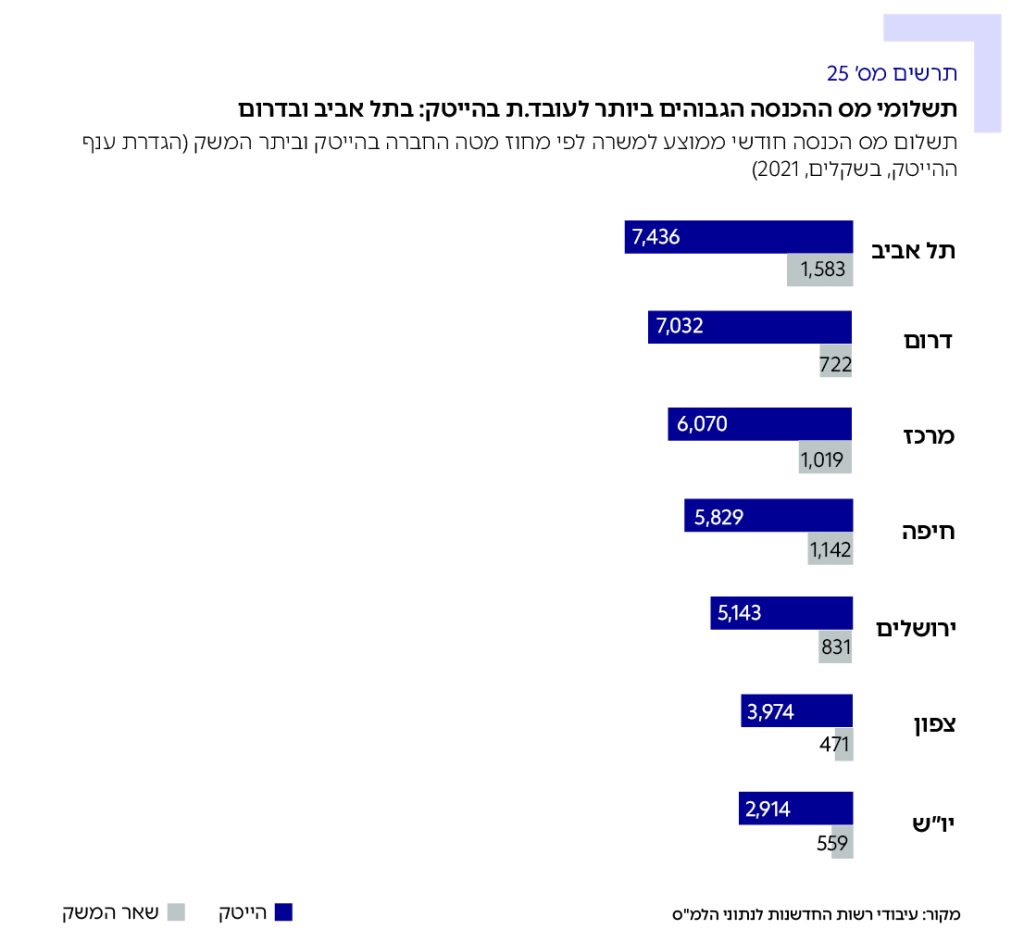

עד כה הוצגו תשלומי המס לפי המחוז שבו נמצאים מטות חברות ההייטק. כעת, נבדוק כיצד נראה תשלום המס הממוצע ברמת העובד או העובדת בהייטק, לפי המחוז שבו הם עובדים. בראש משלמי מס ההכנסה בהייטק נמצאים מי שעובדים בחברות במחוז תל אביב ובמחוז דרום (7,436 שקלים בחודש ו-7,032 שקלים בהתאמה). מעניין לראות, כפי שהוצג קודם, שהשכר הממוצע במחוז דרום גבוה במעט מזה המשולם במחוז תל אביב, ככל הנראה הודות לריכוז הגבוה של חברות זרות במחוז. עם זאת, תשלומי המס החודשיים הממוצעים במחוז דרום נמוכים מעט בהשוואה לאלו המשולמים על ידי עובדים המועסקים בחברות שהמטה שלהן נמצא במחוז תל אביב. זוהי עדות למנגנון המיסוי הפרוגרסיבי הנהוג בישראל, שבמסגרתו, בין היתר, תושבי הפריפריה זכאים לזיכוי במס הכנסה (כלומר הטבות שמצמצמות את גובה תשלומי המס שלהם).

מחוז דרום הוא גם המחוז עם הפער הגדול ביותר בין גובה תשלום המס הממוצע של עובדים ועובדות בהייטק לזה של אלו העובדים בחברות ביתר ענפי המשק. תשלומי המס של עובדי ההייטק בדרום הם בממוצע כמעט פי 10 מאלה של עובדים במחוז ביתר ענפי המשק. ממצא דומה ניתן למצוא גם במחוז צפון, שם מס ההכנסה הממוצע המשולם על ידי עובדים בהייטק הוא 3,974 שקלים – פי 8.4 מהממוצע ביתר הענפים במחוז. מנגד, הפערים הנמוכים ביותר קיימים במחוזות תל אביב וחיפה – שתי ערים שיש בהן ריכוזי הייטק משמעותיים.

תשלומי מיסים בהייטק לפי מגדר

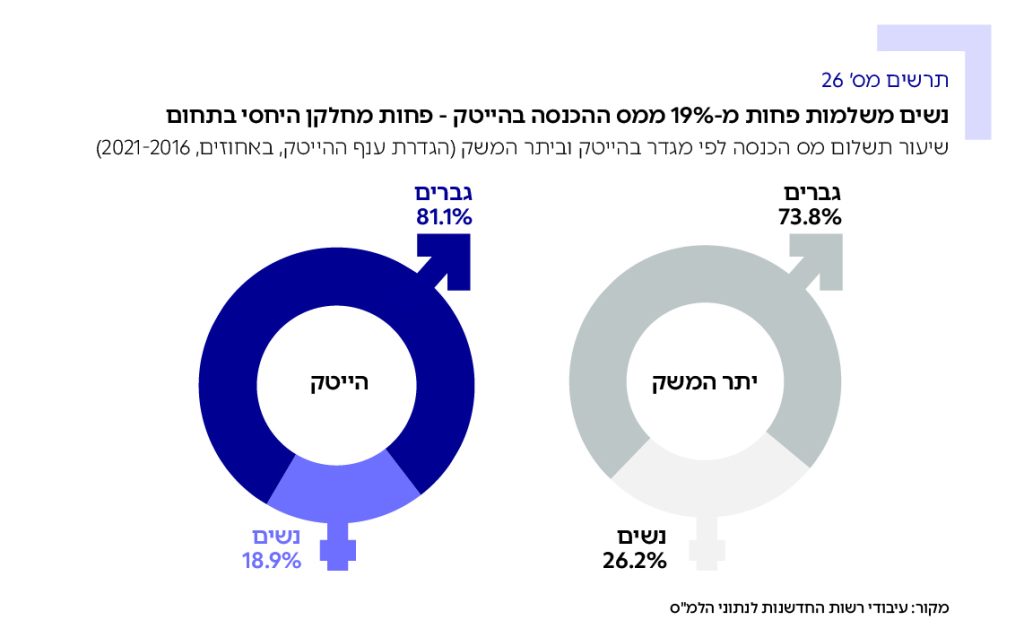

ענף ההייטק מאופיין בחוסר שוויון מגדרי: נשים, מחצית מהאוכלוסייה, מהוות כשליש בלבד מכוח האדם בתעשיית ההייטק. בתפקידים הטכנולוגיים, שיעורן נמוך אף יותר. ניתוח נתוני המס מלמד כי כתוצאה מפערי השכר בתחום, ישנם גם פערים בגביית המס מנשים ומגברים בתעשייה.

השכר החודשי הממוצע של נשים בענף ההייטק בשנת 2021 היה 19,777 שקלים, לעומת שכר הגברים הממוצע שעמד על 30,411 שקלים בחודש. הפער נובע, בין היתר, גם משוני בתחומי העיסוק של נשים וגברים בתעשייה – נשים נוטות למלא פחות תפקידים טכנולוגיים (שבהם השכר גבוה יותר), וכן מהבדלים בשעות העבודה, היקפי משרה וכד’. עם זאת, גם כאשר מנטרלים מאפיינים מרכזיים המשפיעים על השכר כמו השכלה (סוג תואר, תחום התואר, מוסד לימודים, ציון פסיכומטרי וכד’), ניסיון, מצב משפחתי ומאפיינים דמוגרפיים נוספים, עדיין נותר פער בלתי מוסבר בין השכר של גברים ונשים בהייטק בשיעור של כ-20%, ושל כ-17% בקרב קבוצת העובדים והעובדות בעלי השכלה טכנולוגית בהייטק8הנתונים מתייחסים לעובדים אשר החלו לעבוד בהייטק בשנים 2018-2005 וגילם היה נמוך מ-30 במועד תחילת העבודה בהייטק ראו: Itai Ater, Noa Barnir, Noam Gruber, Assaf Kovo, Sarit Weisburd (2023), “Gender Wage Gap and Job Mobility .Evidence from the Tech Sector”, Working paper.

פער השכר בא לידי ביטוי גם בתשלומי מס הכנסה מעובדים ועובדות בענף ההייטק: כ-19% ממס ההכנסה נגבה מנשים ו-81% מגברים. כלומר שיעור המס הנגבה מנשים בתחום נמוך מחלקן בתעשייה9אחת הסיבות לכך שמס ההכנסה הנגבה מנשים נמוך יותר מזה של גברים היא פער בנקודות זיכוי. נשים מקבלות 0.5 נקודות זיכוי יותר מגברים (שווה ערך לתשלום מס של כ-110 שקלים בחודש). כמו כן, קיים פער בנקודות הזיכוי בין גברים ונשים בגין גידול ילדים. יש לציין כי משנת 2017 מספר נקודות הזיכוי לאם ולאב בגין ילדיהם שווה, החל משנת הלידה של הילדים ועד הגיעם לגיל שש..

באופן יחסי, תשלום המיסים של נשים במחוז צפון מתוך סך תשלום המיסים במחוז עומד על כ-15%, בהשוואה לכ-19% בענף ההייטק. במחוז מרכז, שיעור תשלומי המיסים הנגבים מנשים מעט יותר גבוה מהממוצע בענף ועומד על 21%.

תשלום מס ממוצע לפי מגדר

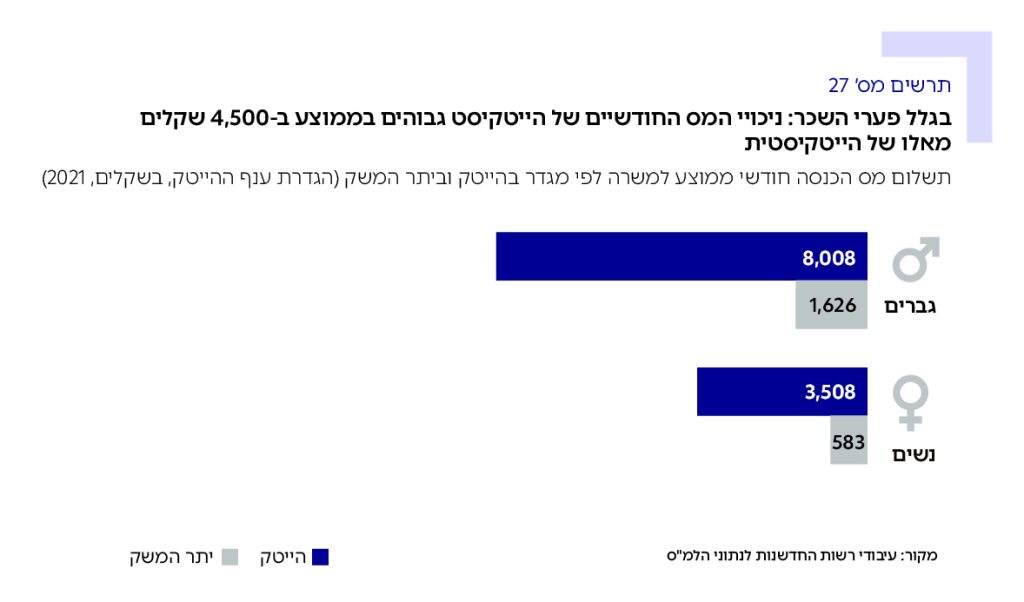

בחלוקה מגדרית, עובדת הייטק משלמת בממוצע מס הכנסה בגובה 3,508 שקלים בחודש – פי 6 מאשר עובדת בענפים אחרים במשק, ששילמה 583 שקלים בממוצע בחודש ב-2021. אצל גברים הפער בתשלום מס הכנסה נמוך מעט בהשוואה לזה שקיים אצל נשים: עובד הייטק שילם בממוצע 8,008 שקלים למס הכנסה בחודש, כמעט פי 5 בהשוואה לעובד מיתר ענפי המשק, ששילם בממוצע 1,626 שקלים בחודש.

פער מיסוי משמעותי, גם בהייטק וגם במשק, קיים בין נשים וגברים בכל אחד מהענפים. בענף ההייטק, עובד משלם למס הכנסה בכל חודש בממוצע פי 2.3 מהסכום שמשלמת עובדת – פער שעומד על 4,500 שקלים בחודש. ביתר המשק הפער המגדרי בתשלום המס גבוה יותר ועומד על פי 2.8 שהם 1,043 שקלים בחודש.

תשלומי מיסים בהייטק לפי שיוך לקבוצות אוכלוסייה

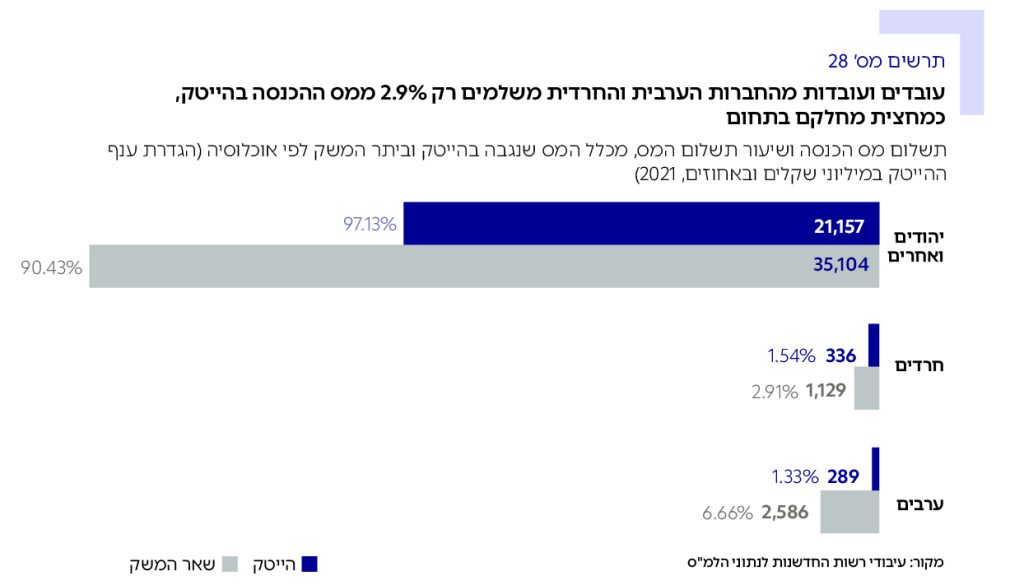

ענף ההייטק מאופיין גם בתת ייצוג לקבוצות אוכלוסייה שונות בחברה הישראלית. כפי שהוצג ב״דו״ח מצב ההייטק 2024״, 95% מעובדי הענף הם יהודים ויהודיות (שלא מהחברה החרדית). נשים וגברים מהחברה החרדית מהווים 3% מהשכירים בענף (לעומת 7.8% מהמועסקים) ו-2% נוספים משתייכים לחברה הערבית (לעומת 15.7% מהמועסקים)10אחוז המועסקים מתייחס לעובדים בגילאי 64-25 בשנת 2023..

תמונה דומה מתקבלת מהתבוננות בהתפלגות תשלומי מס הכנסה על ידי עובדים מהאוכלוסיות הללו: 97.1% מתשלומי מס ההכנסה בשנת 2021 בחברות ההייטק מגיעים מעובדים ועובדות יהודים (שאינם חרדים)11בהתאם למקובל בלמ״ס, האוכלוסייה היהודית (שאינה חרדית) כוללת גם את האוכלוסייה המסווגת ״אחרים״. חלקה של אוכלוסייה זו בתשלומי מס הכנסה עומד על 3.9% בהייטק ו-3.7% בשאר המשק, וסך תשלומי מס ההכנסה שלה בשנת 2021 עומד על 2.4 מיליארדי שקלים., שיעור השקול ליותר מ-21 מיליארדי שקלים. תשלומי מס הכנסה של עובדים ועובדות מהחברה החרדית באוכלוסייה נמוכים גם ביתר המשק ולא רק בהייטק, ביחס לחלקם באוכלוסייה. נתון זה נובע הן משיעור השתתפות נמוך בכוח העבודה והן משכר נמוך מן הממוצע בכלל המשק, ובפרט בהייטק. סך תשלומי מס ההכנסה של עובדים ועובדות חרדים בכלל המשק הסתכמו בכ-1.46 מיליארדי שקלים בשנת 2021, שהם כ-2.4% מכלל תשלומי מס ההכנסה במשק, ומתוכם כ-336 מיליוני שקלים מעבודה בהייטק (1.5% מכלל תשלומי מס ההכנסה בחברות הייטק).

בחברה הערבית, לעומת זאת, התמונה מורכבת יותר: ניכר שיש תת ייצוג בולט בהייטק של העובדים והעובדות מהחברה הערבית בהשוואה להשתלבותם בשוק העבודה הישראלי בכללותו. העובדים והעובדות מהחברה הערבית משלמים 1.3% בלבד ממס ההכנסה של עובדי חברות ההייטק (כ-290 מיליוני שקלים) – בהשוואה ל-6.7% מתשלומי המס ביתר המשק (2.6 מיליארדי שקלים). נתון זה מעיד על פוטנציאל לשילוב משמעותי יותר של החברה הערבית בשוק העבודה בתחום ההייטק12יש לציין כי תשלומי המס הנמוכים של החברה החרדית והחברה הערבית עשויים לנבוע גם מהטבות מס שונות, כגון נקודות זיכוי בגין ילדים וכן תשלומי מס מופחתים בשל מגורים באזורי עדיפות..

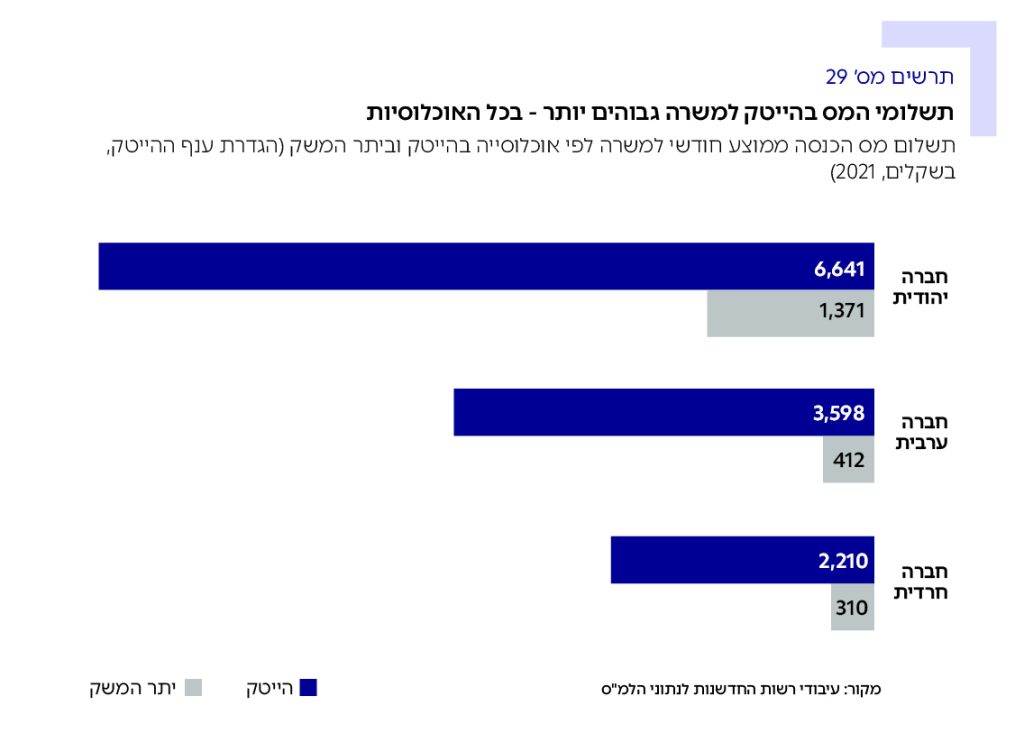

תשלום מס ממוצע לפי אוכלוסייה

פערי המיומנויות, ההשכלה וההכשרה משפיעים על פערי השכר בין קבוצות האוכלוסייה השונות בישראל, שבתורם גורמים כמובן לפערים גם בתשלומי מס ההכנסה החודשיים של העובדים והעובדות בהייטק בכל קבוצה13ראו למשל סקירות של אגף הכלכלן הראשי באוצר על הנושא, כאן וכאן.

בחברה היהודית (הלא חרדית) תשלום מס ההכנסה הממוצע למשרה בהייטק הוא הגבוה ביותר ועומד על 6,641 שקלים בממוצע בחודש, בהשוואה ל-1,371 שקלים ביתר המשק.

בחברות הערבית והחרדית פער תשלום המס של עובדי ההייטק מול אלו שביתר המשק גבוה משמעותית מזה שבחברה היהודית (הלא חרדית). תשלום מס הכנסה ממוצע למשרה לעובד.ת מהחברה הערבית בהייטק עומד על 3,598 שקלים – כמעט פי 9 מאשר הממוצע של החברה הערבית ביתר המשק (412 שקלים בחודש). בחברה החרדית מס הכנסה חודשי ממוצע למשרה בהייטק גבוה פי 7 בהשוואה לממוצע במשק, והוא עומד על 2,210 שקלים בחודש (בהשוואה ל-310 שקלים בחודש ביתר המשק).