בפרסום זה אנו מנתחים את חלקו של ההייטק הנובע מגביית מס בתוך עוגת הכנסות המדינה. מטרת הניתוח היא להבין כיצד תורמים ענף ההייטק והעובדים והעובדות בו לכלכלת ישראל.

הצורך לבדוק את תרומת הענף להכנסות המדינה עלה על רקע תרומתו המשמעותית של ענף ההייטק לייצוא ולתוצר המדינה. חלקו של ענף ההייטק בתוצר המדינה עלה באופן משמעותי בשנים האחרונות, בין היתר בשל קצב הצמיחה המהיר של מספר המועסקים והמועסקות בענף בשילוב השכר הגבוה שהם מקבלים.

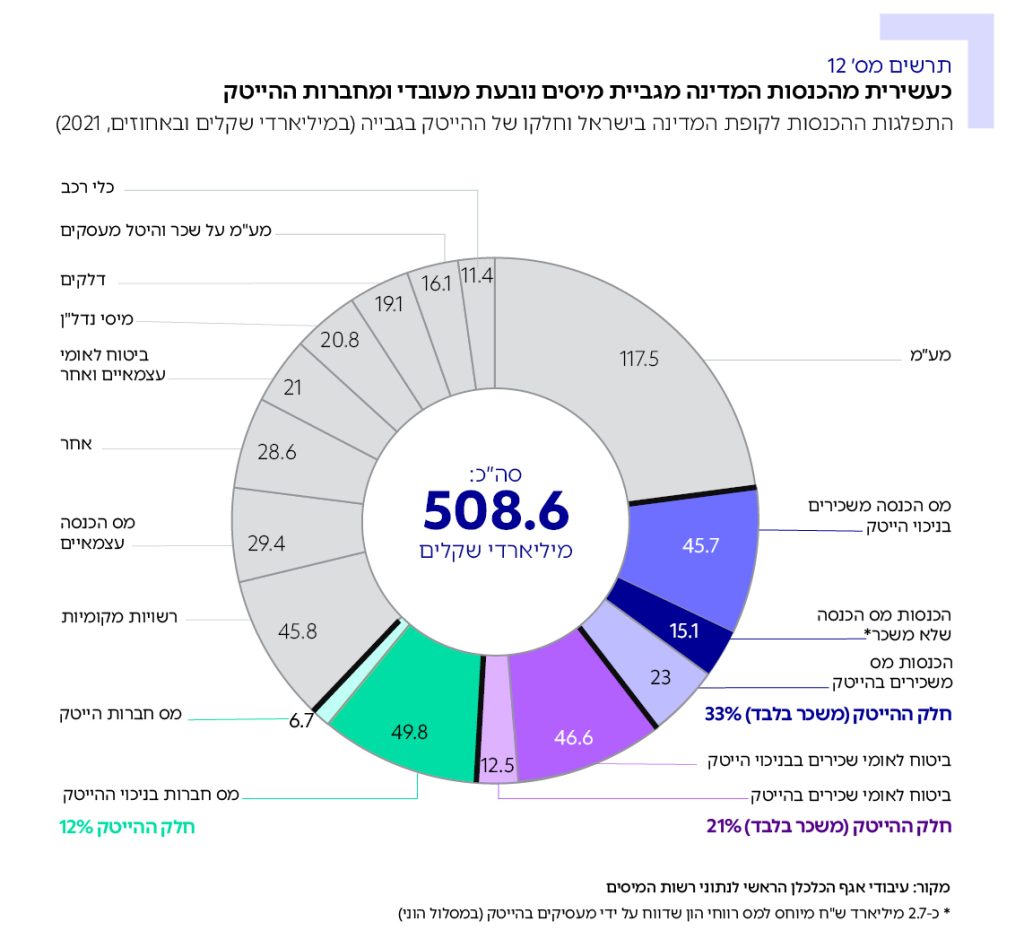

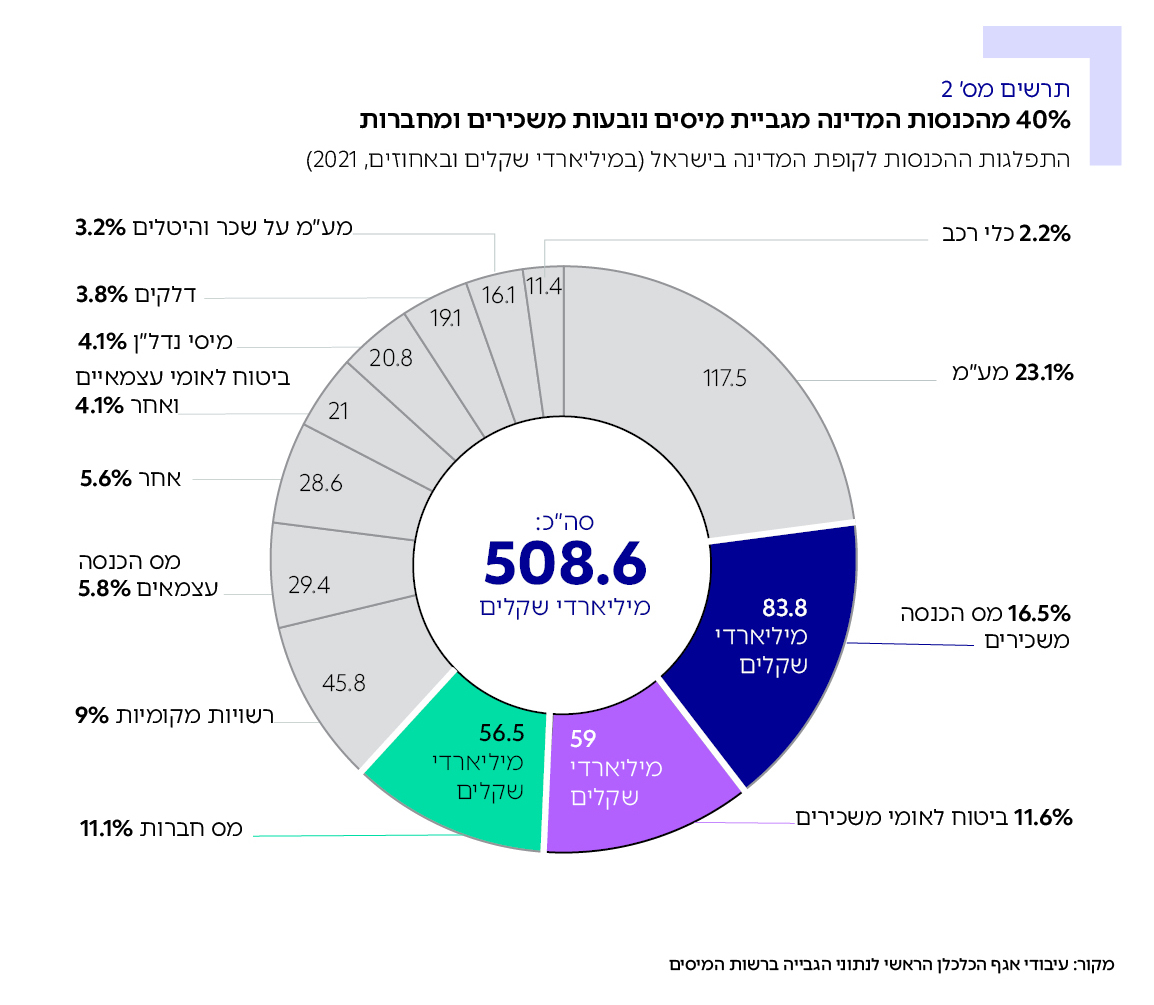

סך הכנסות המדינה הנובעות ממס הכנסה של שכירים בכלל המשק נאמד ב-2021 ב-83.8 מיליארדי שקלים. נוסף לכך, נגבו כ-59 מיליארדי שקלים בשנה זו על ידי ביטוח לאומי (משכירים)1דמי ביטוח לאומי משכירים כוללים את הפרשות העובד והמעביד.. מס החברות בשנה זו עמד על 56.5 מיליארדי שקלים. כך, כלל הכנסות המדינה הנובעות מעבודה (מס הכנסה וביטוח לאומי) ומחברות (מס חברות) עמדו על כ-200 מיליארדי שקלים ב-2021. סכום זה מהווה כ-40% מכלל ההכנסות לקופת המדינה שעמדו על 508.6 מיליארדי שקלים2כלל הכנסות המדינה בפרסום זה מתייחסות להכנסות הממשלה הרחבה הכוללות את הכנסות הממשלה המרכזית בסך של כ 383- מיליארדי שקלים וכן הכנסות מביטוח לאומי ורשויות מקומיות שהסתכמו בכ 126- מיליארדי שקלים.. בפרסום זה נבחן את חלקו של ענף ההייטק בהכנסות אלו.

הכנסות המדינה מעבודה ומחברות בענף ההייטק

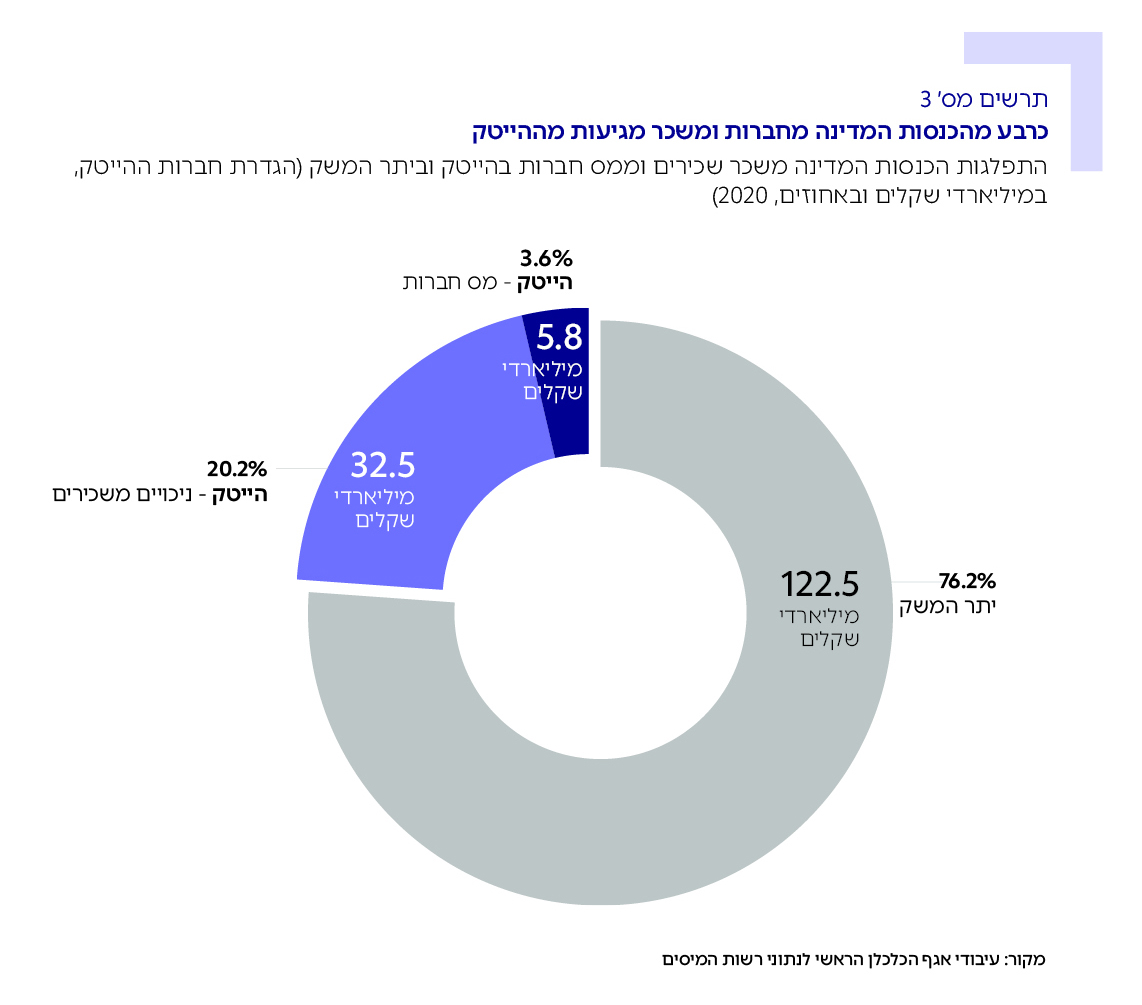

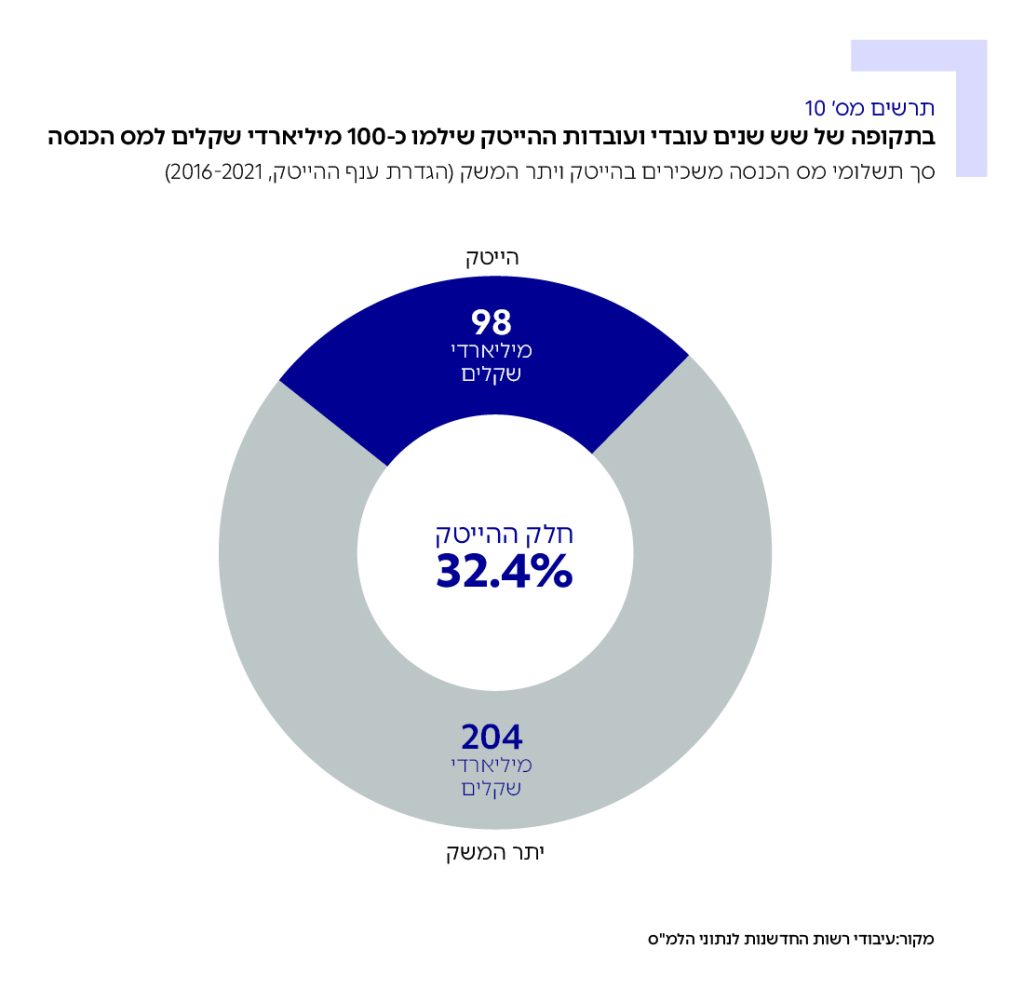

לאחר שהצגנו את התפלגות הכנסות המדינה מעבודה ומחברות במשק, נבחן את חלקו של ההייטק בהכנסות אלה. בשנת 2020, חבות המס הכוללת מפעילות ההייטק בישראל – חברות ושכר – הסתכמה בכ-38 מיליארדי שקלים, מתוך סך תשלומי המיסים מניכויי שכר של עובדים וחברות בכלל המשק בשנה זו שהסתכמו בכ-161 מיליארדי שקלים3נציין שמשקל ההייטק בהכנסות המדינה בשנת 2020 גבוה יחסית, בשל משבר הקורונה שהשפיע באופן יחסי על עסקים שאינם חברות הייטק. בהסתכלות על שנת 2019 (המופיעה בנספח 2), תרומת ההייטק משמעותית למדינה ומציגה מגמות דומות. לכן, על אף ההטייה הקיימה בנתוני 2020 , פרסום זה מתייחס לשנה זו כיוון שפעילות ההייטק לא נפגעה ממשבר הקורונה באופן משמעותי, וההייטק המשיך לגדול באופן ניכר הן במספר העובדים, הן במספר החברות ובתשלומי הכנסות המדינה.. סכום זה מתייחס לגבייה שנבעה מכלל רכיבי השכר של העובדים והעובדות (כולל מס הכנסה, מס רווחי הון מאופציות וממניות שהופרשו על ידי המעסיקים לשכירים, דמי ביטוח לאומי ודמי בריאות לשכירים) וכן מתשלומי מס חברות.

חבות המס הכוללת מפעילות ההייטק בישראל מהווה תרומה ישירה משמעותית להכנסות המדינה ממיסי חברות ושכר: כ-24% מתשלומי המס הנובעים מחברות ומשכר4בשנת 2020 תקבולי המס של המדינה ממס חברות, מס הכנסה שכירים וביטוח לאומי עמדו על 161 מיליארדי שקלים. בשנת 2021 סך תקבולים אלו עמדו על 185 מיליארדי שקלים.. בסך הכול, הכנסות המדינה הנובעות באופן ישיר מפעילות ההייטק בישראל שקולות לכ-9.2% מתקציב המדינה בשנת 2020. סכום זה אינו כולל הכנסות למדינה שאינן נובעות באופן ישיר מעבודה בחברות הייטק5בשנת 2020 עמד תקציב המדינה על 410.8 מיליארדי שקלים ללא תוספות תקציביות יעודיות בגין הקורונה (“קופסאות קורונה”) (84.8 מיליארדי שקלים) https://main.knesset.gov.il/about/pages/budget/budgetinfo8.aspx. למשל, תשלומי מע״מ על צריכה פרטית של עובדי ועובדות הענף.

התרומה הישירה של חברות ההייטק להכנסות המדינה נשענת ברובה על מיסוי הקשור לכוח האדם בענף. כ-85% מהכנסות המדינה בשנת 2020 שנבעו מההייטק הן הכנסות הקשורות בעובדים – 32.5 מיליארדי שקלים. כלומר, סעיף ההכנסות המרכזי המשפיע על קופת המדינה וקשור בהייטק יושפע – יגדל או יקטן – בהתאם למספר העובדים שהחברות מעסיקות בישראל ולרמות השכר שלהן. סכום זה כולל גם את תשלומי ביטוח לאומי עבור העובדים, שרובם משולם על ידי המעסיקים.

כ-15% בלבד מהכנסות המדינה מחברות ההייטק נובעות ממיסוי הקשור ישירות לחברות ההייטק (מס חברות).

מאחר שרוב הכנסות המדינה הנובעות מהייטק קשורות במספר המשרות בתחום, ומאחר שמספר המשרות בהייטק והשכר הממוצע בו הציגו עלייה בשנים האחרונות, ניתן להניח שגביית המס הקשורה לתחום ההייטק בישראל גדלה בשנים 2023-2021. יתרה מכך, נוכח קצב הצמיחה הגבוה המאפיין את הגידול במספר המשרות והשכר בתחום ההייטק, ניתן להניח כי חלקו היחסי של ענף ההייטק בעוגת הכנסות המדינה ממיסים ימשיך להציג גידול גם בשנות המס הבאות שלגביהן יתפרסם מידע (2023-2022).

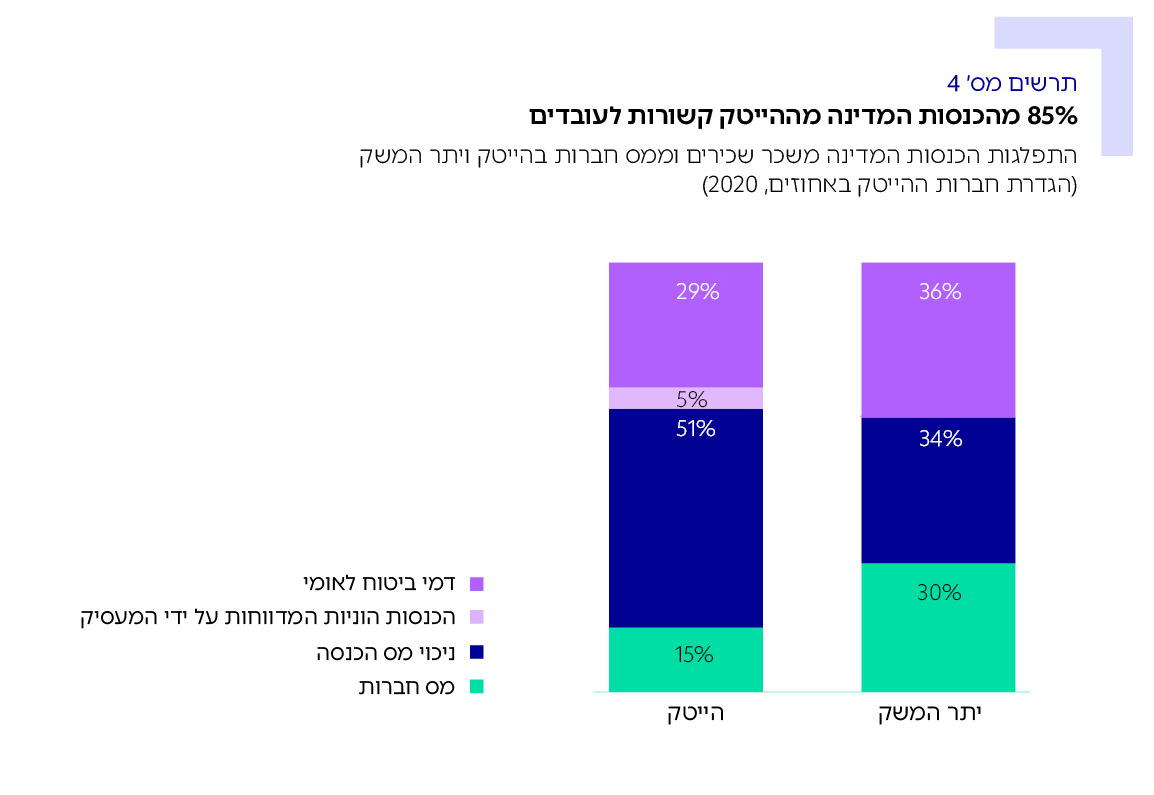

הכנסות המדינה מחברות ההייטק מתפלגות באופן שונה מאלו של יתר המשק: בקצרה, ההכנסות הנובעות מעובדים ועובדות בהייטק גבוהות משמעותית משאר המשק, ומנגד, חלקם של המיסים הנובעים מצד החברות בענף הוא נמוך6בהקשר זה אנו מתייחסים לגביית מיסים ישירה מעובדים או מהמעסיקים בגין שכר העובדים, כגון דמי ביטוח לאומי. לעומת זאת, מיסים עקיפים (כגון מע”מ, אגרת רישוי רכב וכד’) הנגבים כתוצאה מצריכה של עובדי הייטק או נותני שירותים שמתפרנסים מצריכה של עובדי ההייטק לא נכללה בחישוב..

כ-85% מהכנסות המדינה מחברות ההייטק ב-2020 קשורות לעובדים: יותר ממחצית הגיע מניכויי מס הכנסה של שכירים ושכירות, 5% ממס רווחי הון (שנוכה מרווחים מאופציות או ממכירת מניות על ידי המעסיקים) ו-29% מדמי ביטוח לאומי (המשולמים על ידי העובד.ת ועל ידי המעסיק). סך הכנסות המדינה ממיסים הקשורים לעובדי ולעובדות חברות ההייטק הסתכם ב-32.5 מיליארדי שקלים ב-2020.

51% מהכנסות המדינה מגביית מס בענף ההייטק נובעים ממס הכנסה על שכירים, לעומת 34% ביתר המשק. הפער נובע כמובן מהמשכורות הגבוהות בהייטק, שעליהן מוטל מס הכנסה גבוה.

לעומת זאת, 15% מהתרומה של ההייטק לקופת המדינה נובעת ממס חברות, בהשוואה ל-30% ביתר המשק. פער זה נובע מכך שלסטארטאפים לרוב אין רווחים שעליהם משלמים מס, ובנוסף, מכך שחברות הייטק רבות נהנות משיעורי מס מופחתים במסגרת חוק עידוד השקעות הון. ההכנסות ממס חברות על חברות ההייטק הסתכמו ב-5.8 מיליארדי שקלים ב-2020.

גורם ייחודי נוסף המאפיין את ההייטק הוא תגמול העובדים והעובדות באמצעות אופציות או מניות המוקצות להם. בעבודה זו, בשל היעדר זמינות נתונים, אנו מתייחסים להכנסות המדינה ממיסים בגין הכנסות הוניות המדווחות על ידי המעסיק בלבד. כלומר, הכנסות שדווחו בתלוש השכר של העובדים והעובדות. הכנסות אלו מהוות 5% מהכנסות המדינה מההייטק הקשורות לעובדים. בנוסף לאלו, ישנן הכנסות נוספות למדינה, שאינן נסקרות בדוח זה, הנובעות מתשלומים בגין רווחי הון באירוע נזילות (אקזיט או הנפקה) ובעת מכירת מניות.

ההייטק הישראלי מורכב לא רק מחברות ישראליות, אלא גם על חברות טכנולוגיה רב לאומיות. על אף מספרן הקטן, חבות המס המשויכת לחברות הייטק זרות ולעובדים ולעובדות בהן הסתכמה בשנת 2020 בכ-13 מיליארדי שקלים, כ-36% מכלל חבות המס מחברות ההייטק. בהמשך פרסום זה נתייחס בהרחבה לחלקן של חברות ההייטק הזרות והעובדים והעובדות בהן בעוגת הכנסות המדינה ממיסים.

חלקו של ההייטק בהכנסות המדינה לפי קטגוריות

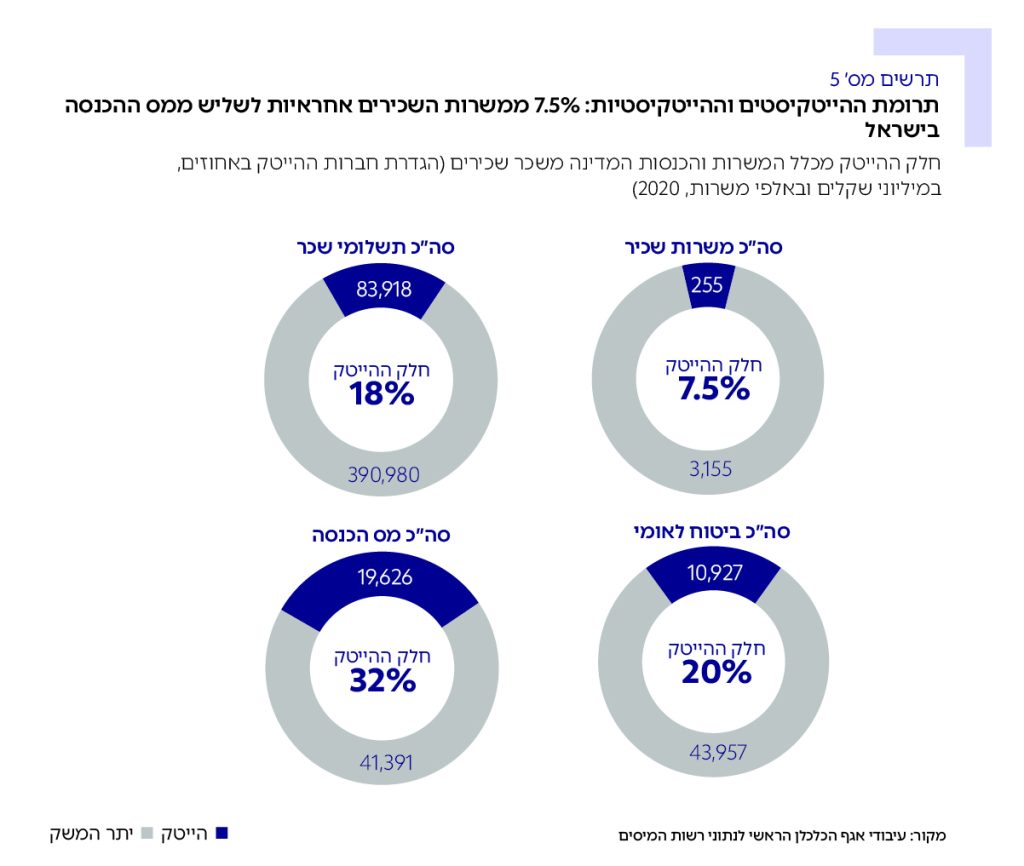

שיטת המיסוי הפרוגרסיבית החלה על הכנסות משכר בישראל גורמת לכך שעובדי ועובדות ההייטק אחראים לחלק גדול מתשלומי מס ההכנסה במדינה, יחסית לחלקם בשוק העבודה ובתשלומי השכר. 7.5% ממשרות השכירים והשכירות בישראל היו בחברות הייטק – והעובדים בהן היו אחראים ל-32% מתשלומי מס ההכנסה במדינה ב-2020. כלומר, חלקם של תשלומי מס ההכנסה של עובדי ההייטק – 19.7 מיליארדי שקלים ב-2020 – גדול יותר מפי 4 מחלקם במספר המשרות (255 אלף בשנת 2020)7להבדלים בחישובי חלק ההייטק מסך המשרות והשכירים ראו הסברים בפרק המתודולוגיה.

חלקם של עובדי ההייטק מתשלומי מס ההכנסה בישראל גבוה מחלקם מסך תשלומי השכר (18% מתשלומי השכר במשק). זאת משום שהמשכורות הגבוהות בענף נמצאות במדרגות המס העליונות. עם זאת, עובדי ועובדות ההייטק משלמים 20% מתשלומי הביטוח הלאומי (10.9 מיליארדי שקלים בשנת 2020, כולל הפרשות המעבידים למס בריאות ולביטוח לאומי), משום שביטוח לאומי הוא מס פחות פרוגרסיבי.

תשלום מס ממוצע של העובדים בישראל

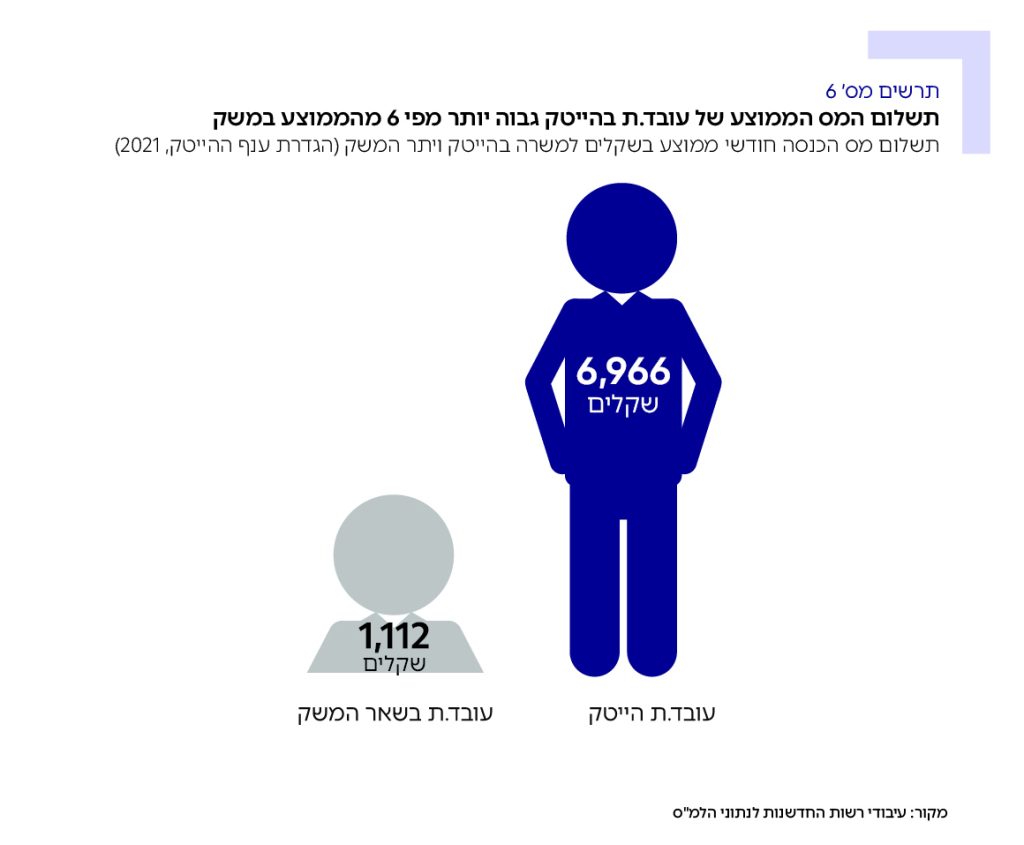

מעבר לתרומה של ענף ההייטק לגביית המס במדינה, בחנו גם את תשלומי מס ההכנסה של עובדים ועובדות בענף ההייטק באופן אינדיבידואלי לפי פרופילים שונים. בשנת 2021, היה תשלום המס הממוצע של עובד.ת בהייטק גבוה מפי 6 מהממוצע ביתר המשק: 6,966 שקלים בחודש בממוצע לעובדי ההייטק, לעומת 1,112 שקלים בשאר המשק. סכום זה מתייחס למס הכנסה שנגבה וכן למס רווחי הון, ואינו כולל מיסים ישירים ועקיפים נוספים שמשלמים עובדי ועובדות ההייטק, דוגמת ביטוח לאומי, מע״מ ואחרים. הפער בתשלום המס הממוצע נובע כמובן משיטת מיסוי פרוגרסיבי הנהוגה בישראל ומפערי השכר. השכר הממוצע בהייטק בשנת 2021 היה גבוה כמעט פי 3 מזה שביתר המשק, יחס אשר נשמר גם כיום8על פי נתוני הלמ”ס, השכר הממוצע למשרת שכיר בהייטק בשנת 2023 היה גבוה פי 2.7 מהשכר למשרת שכיר בשאר המשק..

חלקן של חברות ההייטק ותרומתן מתוך החברות העסקיות

כפי שהוצג לעיל, חלקן של חברות ההייטק בתשלומי המס הוא נמוך ביחס לזה של חברות ביתר המשק. בחלק זה נציג ניתוח מעמיק יותר של תשלומי המיסים של חברות ההייטק כדי להבין את מקור הפער.

לפי נתוני רשות המיסים, בשנת 2020 כ-29% מחברות ההייטק בישראל דיווחו על רווחים, בהשוואה ל-47% מיתר החברות העסקיות במשק. פער זה נובע, בין היתר, מכך ששיעור גבוה יחסית של חברות הייטק נמצא בשלבי פיתוח וצמיחה מוקדמים בהשוואה לשאר החברות במשק, ולכן ההוצאות וההשקעות של חברות אלו בפיתוח גבוהות מההכנסות (שלעיתים עוד לא קיימות). עם זאת, חברות ההייטק שכן דיווחו על רווח דיווחו על רווחיות גבוהה יחסית של 21% מהמחזור, בהשוואה לכ-14% מהמחזור ביתר החברות העסקיות.

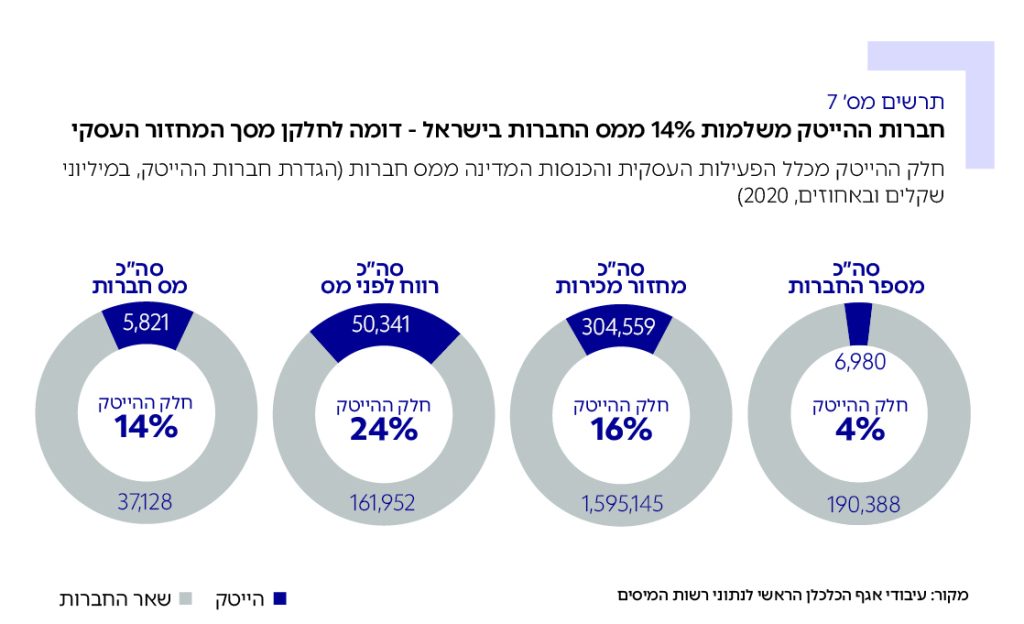

תחת הגדרת חברות ההייטק מסווגות למעלה כ-7,000 חברות. בשנת 2020 חברות הייטק אלו היוו 4% בלבד מכלל החברות העסקיות בישראל. חברות אלו היו אחראיות ל-16% ממחזור המכירות של החברות העסקיות בישראל (כ-300 מיליארדי שקלים) – פי 4 מחלקן היחסי מבחינת כמות החברות. כאשר מסתכלים על הרווחים של חברות ההייטק לפני מס (כ-50.3 מיליארדי שקלים), הם מהווים יותר מחמישית (24%) מכלל הרווח של החברות העסקיות, שיעור הגבוה בצורה משמעותית מחלקן המספרי של חברות אלו. ואולם, בשורה התחתונה, חברות אלו משלמות 14% ממס החברות בישראל – קרוב לחלקן היחסי מתוך המחזור של החברות העסקיות.

התרומה של חברות ההייטק להכנסות המדינה ממס חברות נמוכה באופן יחסי להכנסות שלהן ולרווחים לפני מס. מצב זה נגרם מכך ששיעור המס הממוצע שחברות ההייטק משלמות על רווחיהן נמוך יחסית ועמד בשנת 2020 על 12%. זאת בהשוואה לשיעור מס ממוצע של 20% בכל החברות. שיעור המס הנמוך נובע מכך שחברות הייטק רבות נהנות משיעורי מס מופחתים במסגרת חוק עידוד השקעות הון, כתוצאה מכך, חבות מס החברות של חברות ההייטק קטנה יחסית לחלקן מסך הרווחים, והסתכמה בשנת 2020 בכ-5.8 מיליארדי שקלים (14% מסך חבות המס של חברות עסקיות).

התפתחות תשלומי מס החברות בהייטק

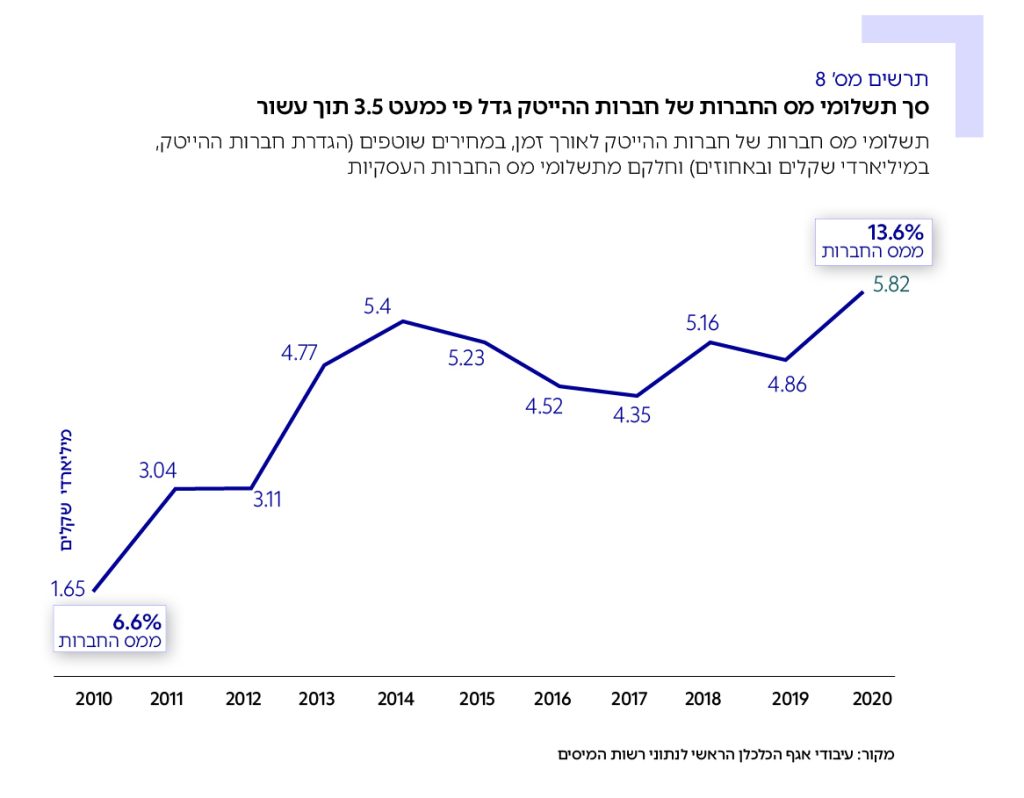

בתוך עשור, סך תשלומי המס ששולמו על ידי חברות ההייטק גדל פי 3.3 מסך תשלומי מס של 1.6 מיליארד שקלים בשנת 2010. באופן יחסי, קצב הגידול בתשלומי מס חברות על ידי חברות ההייטק היה גבוה מאשר של חברות עסקיות בשאר המשק. בהתאם, חלקן של חברות ההייטק מסך תשלומי מס חברות עלה מ-6.6% בשנת 2010 ל-13.6% בשנת 2020. עליה זו נובעת מגידול בפעילות העסקית של חברות ההייטק ולא ניתן להסביר אותו כתוצאה משינויים במדיניות מס החברות בישראל בתקופה זו.

נתונים אלה ממחישים את חשיבותם העולה של תשלומי מס הכנסה, ביטוח לאומי ותשלומי בריאות על ידי עובדי ההייטק. בשנת 2020 סך הניכויים משכירים ומשכירות בהייטק עמד על כ-32 מיליארד שקלים – פי 5.5 מהמס שנגבה מחברות ההייטק באותה שנה.

השפעת הצמיחה בתעסוקה ובשכר בהייטק על הכנסות המדינה

כפי שהוצג בדו״ח השנתי של רשות החדשנות, ״מצב ההייטק 2024״, ההייטק היה הענף הצומח ביותר במונחי כוח אדם בעשור האחרון מבין ענפי הכלכלה בישראל, וצמח בקצב מהיר פי 3 בהשוואה ליתר הענפים. בסך הכול בשנת 2021 היו 350 אלף משרות בענף הייטק בישראל – עלייה של כ-28% מאז שנת 2010. כתוצאה מכך, חלקן היחסי של המשרות בענף ההייטק מתוך כלל המשרות במשק עלה.

לפי הגדרות אחרות המקובלות בתחום ההייטק (ובהן ההגדרה של ענף ההייטק בלמ״ס המבוססת על סקרי כוח אדם והגדרת משרות טק שהוגדרה על ידי ועדת פרלמוטר להגדלת ההון האנושי בהייטק) מספר העובדים שונה במעט ולפי חלקן גבוה יותר, אך מגמות הצמיחה משותפות להגדרות השונות.

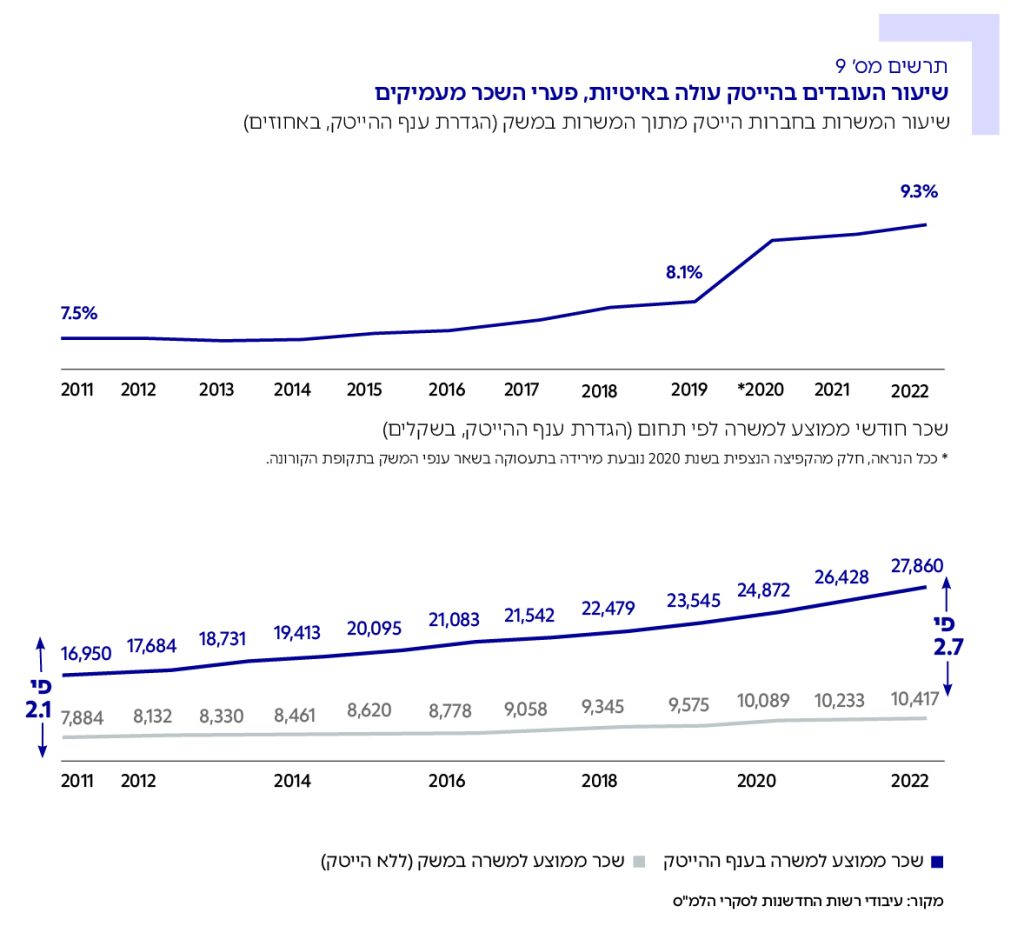

גם השכר בהייטק גדל בקצב מהיר יחסית לעליית השכר ביתר המשק. השכר הממוצע בענף ההייטק ב-2022 היה 27.9 אלף שקלים למשרה – פי 2.7 מהשכר הממוצע במשק באותה שנה. השכר בחברות ההייטק עלה בכ-50% מאז שנת 2010, לעומת כ-20% ביתר המשק באותה תקופה.

התרומה של ענף ההייטק להכנסות המדינה צמחה בשנים האחרונות בעיקר על רקע שתי מגמות שאפיינו את העשור האחרון והובילו לכך: צמיחה מהירה במספר המועסקים בענף ועלייה בשכרם.

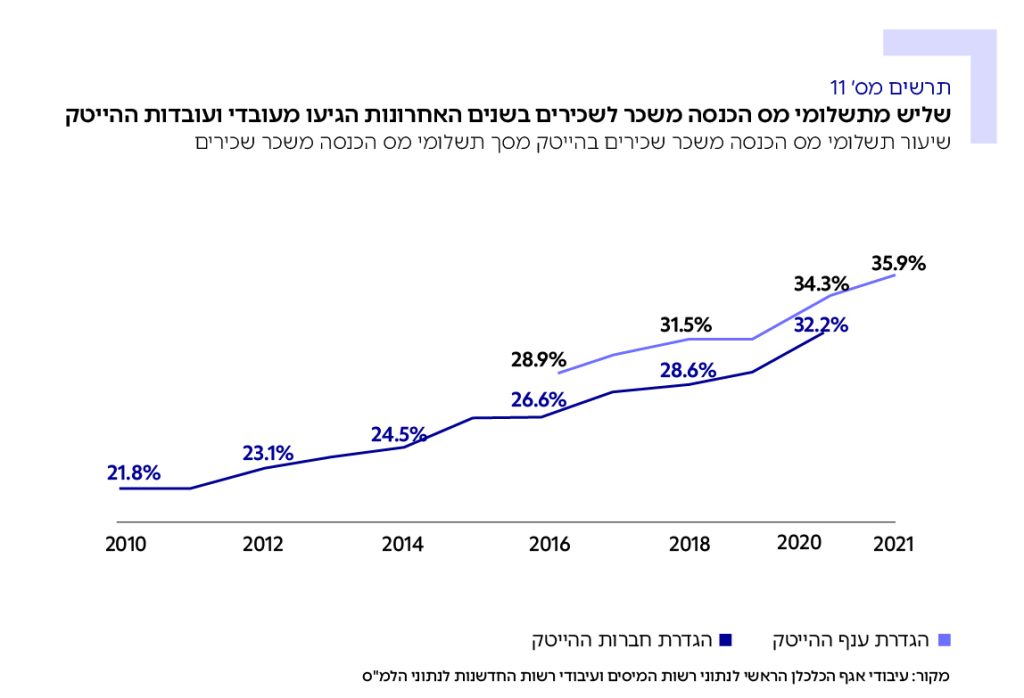

עליית השכר בהייטק ובתעסוקה בענף בשנים האחרונות הגדילה את חלקו של הענף בהכנסות המדינה. המשמעות היא שלשינויים בשכר או בתעסוקה בהייטק יש השפעה משמעותית יותר ביחס לענפים אחרים על גביית המיסים בישראל. חלקם של העובדים והעובדות בתחום בתשלומי מס ההכנסה בישראל גדל משמעותית בתוך עשור, ועומד בשנים האחרונות על שליש ומעלה מתשלומי מס ההכנסה בישראל9ממצא זה תקף תחת שתי ההגדרות שנבדקו בפרסום זה לניתוח תחום ההייטק..

חלקם של עובדי ועובדות ההייטק בעוגת המיסים עלה משיעור של כ-29% מתשלומי מס הכנסה ב-2016 לכ-36% ב-2021 – עלייה של כמעט 25% בתוך חמש שנים. מבחינת הסכומים שנגבו מעובדי ענף ההייטק, הם עלו מ-12.6 מיליארדי שקלים ב-2016 לפי הגדרת ענף ההייטק10לפי דו״ח ״מצב ההייטק 2021 ״ בשנת 2018 שילמו המועסקים בהייטק 25% מסך תשלומי מס ההכנסה בישראל. שיעור זה נמוך מהנתון המובא כאן, והפער נובע משינוי בבסיס הספירה שכלל גם את אוכלוסיית בעלי השליטה בחברות מעטים )״חברות ארנק״(., ל-21.8 מיליארדי שקלים ב-2021 – כלומר עלו ביותר מ-66% בתקופה. תשלומי המיסים של העובדים ביתר ענפי המשק גדלו באותה תקופה בכ-21% בלבד, מכ-31 מיליארדי שקלים, לכ-39 מיליארדי שקלים11מגמה דומה עולה גם לפי הגדרת חברות ההייטק: תשלומי מס ההכנסה של העובדים והעובדות בתחום עלו מ-7.5 מיליארדי שקלים ב-2010 ל-19.7 מיליארדי שקלים ב-2020 – עלייה של 147% בתוך עשור. תשלומי המיסים של עובדי יתר המשק גדלו באותה תקופה בכ-45% בלבד, מ-26 מיליארד שקלים לכ-41 מיליארדי שקלים..

בשנים 2022-2023, חלקם של עובדי ענף ההייטק בתשלום מס הכנסה המשיך ככל הנראה לעלות, מאחר והצמיחה במספר השכירים והשכירות בהייטק נמשכה בקצב מהיר יותר ביחס ליתר המשק, ושכרם עלה בשיעור חד יותר בהשוואה לשכר הממוצע.

תשלומי מס רווח הון הקשור לעבודה בהייטק

בענף ההייטק נהוג להעניק לעובדים ולעובדות מכל הדרגים אופציות ומניות, בנוסף לתשלום שכרם החודשי, כחלק מהתגמול. באירועי נזילות בחברות פרטיות (מיזוג ורכישה, הנפקה של החברה או סקנדרי) האופציות הופכות לכסף שמגיע לעובדים ולעובדות בחברות. בנוסף, יש חברות טכנולוגיה ציבוריות, ישראליות וזרות, הנוהגות להעניק לעובדים ולעובדות מניות. בגין אירועי הנזילות בחברות הפרטיות ומימוש המניות בחברות הציבוריות, העובדים משלמים מס רווח הון הנובע מעבודה, בנוסף למס הכנסה הנובע משכרם ולתשלומי ביטוח לאומי12נתוני מס רווח הון מתייחסים לרווח הון שנובע ממכירת ניירות ערך לעובדים במסלול הוני/פירותי ולא כוללים מידע שקשור להשקעות בשוק ההון ובאפיקי השקעה אחרים שאינם קשורים לעבודה..

ככלל, הכנסות המדינה מתשלומי מס רווחי הון של עובדי ענף ההייטק תנודתיות ומושפעות באופן ישיר מפעילות המיזוגים והרכישות וממחירי המניות של החברות הציבוריות, יותר מאשר התנודתיות בתשלומי מס ההכנסה של עובדי הענף. זאת משום שהשכר נוטה לעלות בקצב מתון וללא שינויים חדים לאורך זמן. לאור העובדה שהשנים 2022-2021 היו שנות שיא מבחינת אירועי נזילות של חברות הייטק ישראליות, ניתן להניח כי הסכום ששולם בגין תשלומי מס רווח הון של שכירים בהייטק בשנים אלה היה גבוה ביחס לשנים קודמות.

רוב האופציות והמניות לעובדי ההייטק בישראל מוענקות במסלול הוני13בהתאם להוראות סעיף 102 לפקודת מס הכנסה.. המשמעות היא שהעובדים משלמים עבור תגמול זה מס רווח הון שעומד על 25%, הנמוך ברוב המקרים ממדרגת מס ההכנסה השולית שאותה הם משלמים על הכנסותיהם משכר14פקודת מס הכנסה קובעת הוראות למיסוי בעת הקצאת ניירות ערך לעובדים (מניות או אופציות) הכוללות שני מסלולים עיקריים: מסלול פירותי, בו העובד ממוסה בגין ההטבה בשיעור שולי של עד 47% ; ומסלול הוני, בו שיעור המס הוא 25% (ללא מס יסף). יצויין כי גם במסלול ההוני, במקרה של הענקת נייר ערך של חברה נסחרת, חלק מרכיב ההטבה ימוסה במס פירותי..

בשל מגבלת נתונים לא ניתן להעריך במדויק את הכנסות המדינה הנובעות מתשלומי מס רווח הון של עובדי הייטק. משרד האוצר עתיד לפרסם הרחבה בנושא זה. עם זאת, ניתן לציין כי חלק ממיסוי האופציות והמניות של עובדי חברות ההייטק מנוכה על ידי המעסיקים בתלוש השכר שלהם (במסלול הוני). ניכויים אלה הסתכמו ב-2020 בכ-1.7 מיליארדי שקלים15האומדן מבוסס על נתונים של תיקי הנאמנים הגדולים. פרק זה סוקר את רווחי ההון עבור שכירים בהייטק בלבד, לא כולל היזמים.. תשלום מס זה משקף הכנסות בהיקף של כ-7.4 מיליארדי שקלים ב-2020 לעובדי ההייטק בגין אופציות ומניות מהן נוכה מס על ידי המעסיקים.

בנוסף, חלק מהאופציות והמניות של עובדי ועובדות ההייטק מוחזק על ידי נאמנים. כאמור, לא ניתן להעריך במדויק את הכנסות המדינה הנובעות מתשלומי מס רווח הון של עובדי הייטק בגין אופציות ומניות המוחזקות אצל הנאמנים ופירוט בנושא זה יפורסם בדוח נפרד.

סיכום: הכנסות המדינה מעבודה ומחברות בהייטק

לסיכום חלק זה, תרומתו המשקית של ההייטק משמעותית ונובעת בעיקרה מתשלומים הקשורים בעובדי ועובדות הענף. הודות למבנה המס הפרוגרסיבי בישראל, תשלומי המס הנובעים ממס הכנסה ומביטוח לאומי של שכירים בהייטק גדולים מחלקם היחסי מתוך השכירים. כאמור, 40% מגביית המס בישראל נובעת מתשלומים הקשורים לעובדים ולחברות, והסתכמה בכ-200 מיליארדי שקלים ב-2021. מתוך סכום זה, החלק הנבדק בעבודה זו עמד על כ-185 מיליארדי שקלים16כ-15 מיליארדי שקלים שנגבו לקופת המדינה בשנת 2021 היו הכנסות מס הכנסה שלא משכר (כגון, בגין תשלומי פנסיה).. חלקו של ההייטק מתוך סכום זה מוערך בכ-24%. מתוך תשלומי מס ההכנסה, חלקם של עובדי ועובדות ההייטק הוא כ-33%, מתוך תשלומי ביטוח לאומי הוא כ-21%, ומתשלומי מס חברות הוא כ-12%.